Letra del tesoro nacional X18S3 que ajusta capital por CER, logrando así acompañar a la inflación. Esta letra con vencimiento el 18 de septiembre de 2023 (66 días) opera con un volumen considerable y a la fecha tiene un rendimiento de CER +5,3%, y con un rendimiento anual estimado de 148,2%. Por cada $1.000 invertidos pagaría estimado al vencimiento $1.155, superior a la inflación esperada.

¿Cómo ganarle a la inflación?📈

14.07.2023

Se publicó el dato de la inflación del mes de junio y hoy más que nunca saber en qué invertir es clave. Te acercamos alternativas de inversión para el corto y largo plazo, para ayudarte a proteger tus ahorros de la inflación. Conocé todo en este informe.

Aspectos clave:

- El jueves 13 el INDEC difundió los datos de inflación para el mes de junio, con la variación mensual siendo de 6,0% y la interanual del 115,6%.

- Este último dato reflejó una desaceleración respecto a la cifra reportada el mes anterior, que se ubicó en torno al 7,8% y muy por debajo de las expectativas para el mes de junio que eran del 7,3%.

- Según el último Relevamiento de Expectativas de Mercado (REM) difundido por el Banco Central de la República Argentina (BCRA) a principio de mes, las principales consultoras ajustaron nuevamente al alza la inflación para este año, estimando también que la suba de precios sea del 142,4% para el 2023.

Tomando este escenario en cuenta, para invertir en pesos sugerimos considerar el plazo de inversión, destacando las siguientes letras y bonos:

✔️ Mediano plazo (menos de un año)

Letra del tesoro nacional X23N3 que ajusta capital por CER, logrando así acompañar a la inflación. Esta letra con vencimiento el 23 de noviembre de 2023 (125 días) opera con un volumen considerable y a la fecha tiene un rendimiento de CER +7,0%, y con un rendimiento anual estimado de 154,6%. Por cada $1.000 invertidos pagaría estimado al vencimiento $1.371, superior a la inflación esperada.

✔️ Largo plazo (más de un año)

Bono del tesoro nacional TV24 vinculado al dólar estadounidense, logrando así acompañar la devaluación. Este bono con vencimiento el 30 de abril de 2024 (291 días) opera con buen volumen y a la fecha tiene un rendimiento de Devaluación -8,0%, y con un rendimiento anual estimado de 224,7%. Suponemos que la tasa de devaluación será superior a la inflación para el periodo del plazo remanente.

¿Qué necesito saber?

La inflación es la pérdida del poder adquisitivo de una moneda, lo que lleva al aumento generalizado del nivel de precios

Los cálculos de inflación en la República Argentina los lleva a cabo el Instituto Nacional de Estadísticas y Censos (INDEC), que publica los informes de manera mensual a mediados de mes. Estos cálculos se hacen tomando precios de referencia en base a una canasta estimada de consumo.

Las Letras son títulos de deuda pública a corto plazo emitidas por el Tesoro Nacional y por el Banco Central de la República Argentina para financiarse. Son una alternativa de inversión de bajo riesgo, ya que al invertir conocés la tasa de interés, el vencimiento, la moneda, la forma de pago, entre otras cosas. Encontrá más información acá.

Los bonos son títulos de deuda emitidos por el Estado, con una fecha de vencimiento determinada, que podés comprar y vender cualquier día en el mercado. A diferencia de las Letras, se piensan a plazos más largos y varían más en su estructura de pagos. Conocé más acerca de bonos haciendo click acá.

Contexto Inflacionario

- El jueves 14 por la tarde, el Instituto Nacional de Estadísticas y Censos (INDEC) divulgó el dato de inflación del mes de junio, reportando que la variación mensual se sitúo en 6,0%, llevando la interanual a un 115,6%.

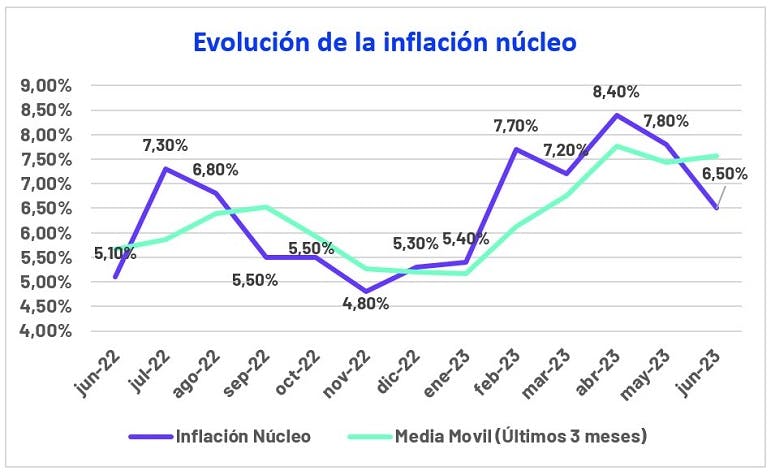

- Este último dato reflejó una desaceleración respecto a la cifra reportada el mes anterior, que se ubicó en torno al 7,8% y muy por debajo de las expectativas para el mes de junio que eran del 7,3%. A pesar de ello, este mes, las categorías que mostraron mayores aumentos fueron las de ""Comunicación" y "Salud" habiendo registrado alzas del 10,5% y 8,6% respectivamente. Por otra parte, la inflación núcleo (precios menos volátiles de la economía) también mostró una desaceleración respecto a mayo y se ubicó en un 6,5%.

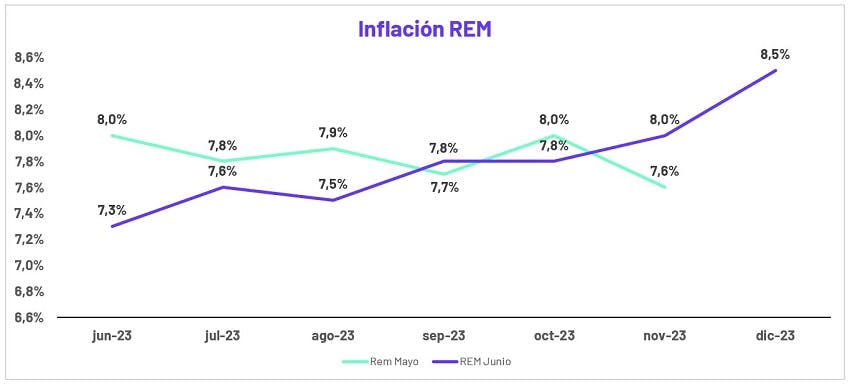

- De acuerdo a las previsiones del Relevamiento de Expectativas del Mercado (REM) del BCRA para el 2023, se mostró un ajuste a la baja de las expectativas de inflación, con una corrección de 6,5 pp, pasando de 148,9% a 142,4%, lo cual significaría que serían dos años continuos con una inflación bien por encima de la barrera del 100%. Por ende, a pesar de la leve baja respecto al mes anterior, las previsiones aún no son positivas a medida que no se logre anclar las expectativas, y que ciertas políticas monetarias como el aumento de los pasivos remunerados del BCRA tampoco asistirán para que esto ocurra.

- Sobre las otras variables que mide el REM, se espera una contracción del tipo de cambio nominal en 6,5%. Si bien el ajuste de tipo de cambio se pronostica para el año proximo, entendemos que no ocurrirá una devaluación agresiva del TC tal que cierre la brecha existente con el dólar financiero en los próximos meses. En ese sentido, vemos con mayor probabilidad que se continúe con la estrategia de desdoblamientos cambiarios para distintos bienes y servicios, manteniendo el ritmo de devaluación por debajo de la tasa de inflación mensual.

- Sobre la tasa de interés Badlar, el REM estima que habrá una descaceleración con respecto al dato anterior, llevando la tasa nomian anual (TNA) a un 92,50% y a su vez cayendo a 96,98% para 2023.

¿En qué conviene invertir?

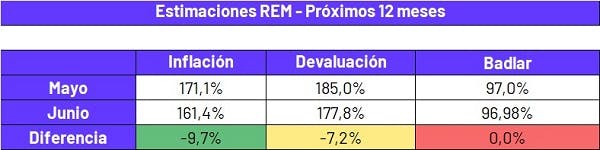

Tomando en cuenta este escenario complejo, donde tener pesos sin invertir genera pérdidas de poder adquisitivo, desde el equipo de Research de IOL invertironline consideramos que posicionarse en activos CER y en algunos activos que ajustan por devaluación representan la mejor opción para resguardar valor contra la inflación (siempre considerando los plazos de vencimiento y el perfil de inversor). Considerando el REM, los ajustes para los próximos doce meses fueron tal que:

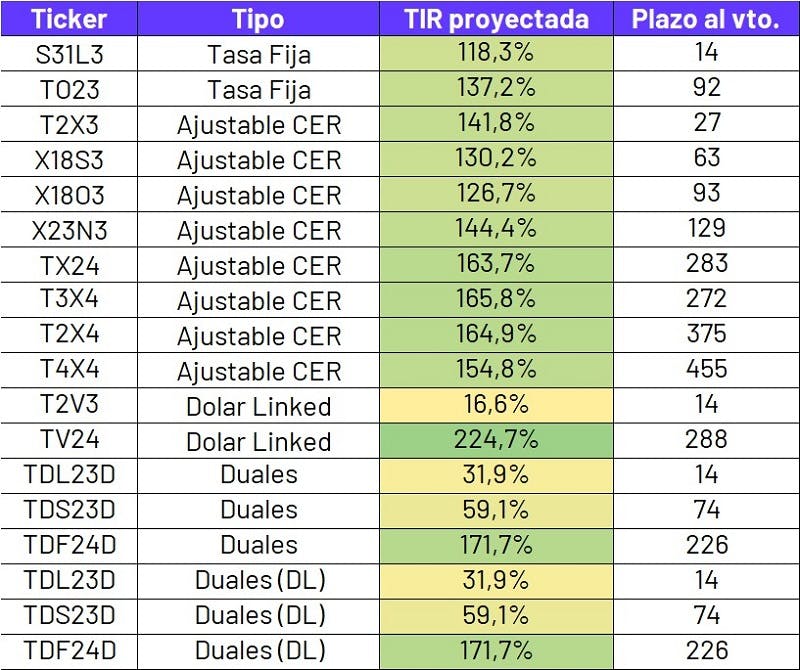

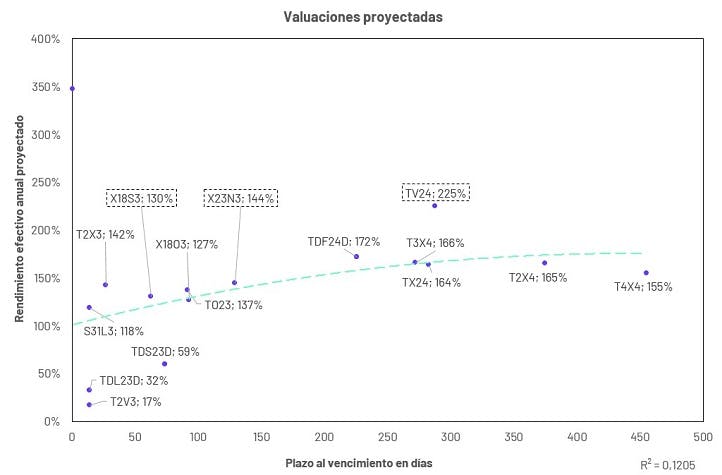

Tomando estos valores en cuenta, y las cotizaciones de los distintos instrumentos a la fecha, los rendimientos estimados son los siguientes:

Alternativas de inversión

Teniendo en cuenta este escenario desafiante, sugerimos invertir en las siguientes letras y bonos para poder resguardar el valor de tus ahorros contra la inflación:

Corto plazo

Letra del tesoro nacional X18S3

- Letra del tesoro nacional X18S3 que ajusta capital por CER, logrando así acompañar a la inflación.

- Esta letra con vencimiento el 18 de septiembre de 2023 (66 días) opera con un volumen considerable y a la fecha tiene un rendimiento de CER +5,3%, y con un rendimiento anual estimado de 148,2%.

- Por cada $1.000 invertidos pagaría estimado al vencimiento $1.155, superior a la inflación esperada.

Mediano Plazo

Letra del tesoro nacional X23N3

- Letra del tesoro nacional X23N3 que ajusta capital por CER, logrando así acompañar a la inflación.

- Esta letra con vencimiento el 23 de noviembre de 2023 (125 días) opera con un volumen considerable y a la fecha tiene un rendimiento de CER +7,0%, y con un rendimiento anual estimado de 154,6%.

- Por cada $1.000 invertidos pagaría estimado al vencimiento $1.371, superior a la inflación esperada.

Largo Plazo

Bono Dollar Linked TV24

- Bono del tesoro nacional TV24 vinculado al dólar estadounidense, logrando así acompañar la devaluación.

- Este bono con vencimiento el 30 de abril de 2024 (291 días) opera con buen volumen y a la fecha tiene un rendimiento de Devaluación -8,0%, y con un rendimiento anual estimado de 224,7%.

- Suponemos que la tasa de devaluación será superior a la inflación para el periodo del plazo remanente.

**Aclaración: Los cálculos fueron hechos cotizaciones de cierre al 13/7/2023 y quedan sujetos a las variaciones de las cotizaciones en el mercado. Para más información sobre rendimientos y cotizaciones consultar el Reporte diario de Bonos y Tasas.

Glosario

Es una medida de sensibilidad del precio del bono ante cambios en su tasa interna de retorno

Es la tasa de descuento que iguala el valor presente de todos los flujos del bono (capital e intereses) con su precio. Se utiliza como un indicador de rentabilidad de la inversión bajo el precio vigente

Coeficiente utilizado por el BCRA para ajustar valores por inflación de manera diaria, calculado utilizando el IPC publicado por el INDEC.

Es la tasa de interés pagada por depósitos a plazo fijo de 30 a 35 días de más de un millón de pesos, por el promedio de entidades financieras privadas

Representa el interés que paga el bono.

Hace referencia a la frecuencia de pago de intereses de un instrumento financiero, determinado en las condiciones de emisión.

Es el cociente entre la cotización del bono y su correspondiente valor técnico, expresado en porcentaje. En caso que el indicador séa igual al 100% se dice que el bono “cotiza a la par”, si es menor “cotiza bajo la par" y si es superior “cotiza sobre la par ”.

Maximiliano Donzelli

Head de Research

Damián Vlassich

Analista de Research

Ezequiel Riva Roure

Analista de Research