Jefe de Research

Temporada de Balances

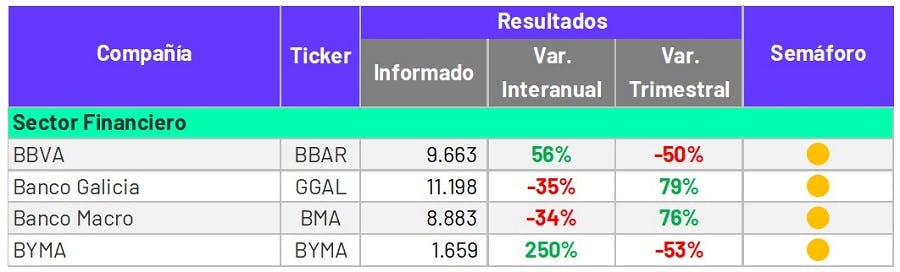

¿Cómo le fue al sector financiero?

14.12.2022

En el presente reporte nos proponemos brindar un mayor detalle acerca de lo que fueron los resultados informados por las distintas compañías argentinas que cotizan en el panel líder del mercado local con el objetivo de proponer alternativas de inversión de mediano y largo plazo.

Grupo Financiero Galicia (GGAL)

- El holding de servicios financieros informó un resultado de ARS 11.198 M para el tercer trimestre de 2022. De esta manera, reflejó una clara baja del 35%, en comparación con la ganancia ARS 17.222 M alcanzada en el mismo período del año anterior. Sin embargo, vale la pena mencionar que esta tendencia no se repitió en cuanto a variación trimestral, donde se observó un incremento del 79% en el beneficio obtenido.

- Contrariamente a lo que sucedía en otros trimestres, se destaca de forma negativa la performance alcanzada por el segmento de Tarjeta Naranja, el cual tuvo un resultado de ARS 934 M (-77% YoY), afectado por un mayor cargo de incobrables y RECPAM. En contra partida, podemos ver que el segmento correspondiente a Fondos Fima, generó ingresos por ARS 1.409 M, lo que significó un crecimiento del 76% interanual y se coronó como el segmento de mejor performance. De esta manera queda en evidencia la creciente importancia del segmento de Fondos, ya que aparece como una de las principales divisiones para apuntalar ingresos.

- Por otro lado, el resultado neto por intereses aumentó 39% trimestral o el equivalente a ARS 7.299 M, donde los ingresos por títulos crecieron en ARS 19.331 M y los intereses por préstamos en $ 5.025 M. En contrapartida, los intereses por Pases con el BCRA bajaron en ARS 3.464 M y el costo de fondeo por depósitos aumentó en ARS 13.587 M. Mientras que, los ingresos por comisiones tuvieron una pequeña aceleración del 3% trimestral.

- El cargo por incobrables totalizó ARS 5.320 M reduciendo los ARS 6.839 con los que había cerrado en el segundo trimestre.

- Por último, la exposición al sector público tuvo un incremento del 11% en relación al trimestre anterior, explicando el crecimiento en una mayor participación de LELIQs y principalmente de operaciones de Pases con el BCRA. La exposición representa un 37% del Activo del Banco o un 13% excluyendo posiciones del BCRA.

Banco Macro (BMA)

- El banco informó una ganancia de ARS 8.883 M en el tercer trimestre de 2022, mostrando una considerable desaceleración interanual del 35%, comparado con el beneficio obtenido en septiembre de 2021, el cual totalizó ARS 13.461 M. Esta desaceleración, sin embargo, no se repite en términos trimestrales, siendo que el rendimiento a septiembre de este año, mostró una suba del 76% respecto del alcanzado en junio 2022.

- El resultado neto de intereses registró una baja del 3% en relación a junio de 2022, donde los intereses por préstamos crecieron en ARS 4.632 M, los de títulos en ARS 12.244 M y los Pases con el BCRA en ARS 3.051 M, compensados por una suba en el costo de fondeo.

- Por otro lado, el cargo de incobrables fue de ARS 1.425 M considerablemente superior a los ARS 942 M del trimestre anterior. El cargo por impuesto a las ganancias fue de ARS 7.784 M, lo cual representa una tasa efectiva del 47% claramente superior a la de los dos primeros trimestres del año, y, por lo tanto, lo que explica parcialmente la baja experimentada en el beneficio.

- La cartera de préstamos al sector privado en pesos subió 7% trimestral y 13% interanual, mientras que, en moneda extranjera se redujo en un 25% respecto de junio y en más de 50% en relación a septiembre del año anterior. Por último, la exposición al sector público tuvo un aumento del 11% trimestral, impulsado especialmente por el incremento en tenencias de Leliq, las cuales aumentaron un 23% respecto de junio 2021.

BBVA (BBAR)

- La filial bancaria argentina del banco español BBVA, informó un resultado trimestral de ARS 9.663 M. De esta manera registró un fuerte incremento de más de 50% respecto de los ingresos alcanzados en el mismo período de 2021. Sin embargo, analizando la performance en términos trimestrales, la entidad financiera mostró una marcada desaceleración del 50%.

- El resultado neto por intereses fue de ARS 76.586 M, mostrando una suba del 16% respecto al segundo trimestre del año. Los ingresos crecieron en ARS 10.340 M por mayores intereses por LELIQ, los cuales parcialmente compensados por los mayores costos de fondeo y la caída en los intereses por Pases con el BCRA. En contrapartida, el resultado por comisiones bajó 28% trimestral, producto de mayores gastos para adquisición de clientes.

- Vale la pena aclarar que, en este caso, el cargo por impuesto a las ganancias fue de ARS -2.995 M arrojando una tasa efectiva de 23,6%, a diferencia del segundo trimestre que había sido positivo por ARS 9.094 M por el efecto extraordinario del ajuste por inflación y la determinación del impuesto a pagar y diferido.

- La exposición al sector público aumentó 2% trimestral, superando los ARS 500.000 M, de los cuales el 81% corresponde a LELIQ y NOTALIQ y 19% son Pases con el BCRA.

- Por último, el ratio de mora se mantiene en 1,07%. Las previsiones cubren el 237% de la cartera irregular.

Bolsas y Mercados Argentinos (BYMA)

- Bolsas y Mercados Argentinos (BYMA) reportó una ganancia de ARS 1.659 M en el tercer trimestre del año, registrando de esta manera un marcado crecimiento del 250% respecto de los ARS -1.109 M alcanzados en el mismo período del año anterior. De esta manera, el presente constituye el primer trimestre desde el último trimestre de 2020 en mostrar un resultado trimestral neto positivo luego del ajuste por inflación. Esto se explica principalmente por ingresos financieros excepcionales.

- El total de los Ingresos Operativos (Depositaria, Mercado y Otros Ingresos Operativos) sumaron ARS 5.674 millones, lo que implicó un alza del 301% respecto del 3T21. Los ingresos de la Depositaria (ARS 1.035 millones), explicaron el 18% de los ingresos operativos totales del período, con un aumento del 51% respecto del 3T21, y mostrando un aceleramiento frente al crecimiento YoY observado en el 2T22. Mientras que, por otro lado, los ingresos por el segmento de Mercado alcanzaron los ARS 1.524 millones, con un alza del 103% interanual, explicando el 27% de los ingresos operativos del trimestre.

- De este modo, se mantiene una estructura de ingresos balanceada entre las actividades de Depositaria y Mercado. El resto de los ingresos correspondió al segmento Otros Ingresos Operativos por un total de ARS 3.114 millones, lo que representó el 55% de los ingresos operativos del período. Por último, los ingresos financieros provenientes de las inversiones con capital propio alcanzaron ARS 4.358 millones, casi el cuádruple que el valor del 3T21.

- El valor de los activos bajo custodia (promedio del trimestre), alcanzó los ARS 12.645 miles de millones, lo que implicó un crecimiento de 62% con respecto al mismo trimestre del año anterior. El volumen promedio diario negociado en renta variable durante el tercer trimestre fue de ARS 8.302 M, 145% más que el registro observado en igual período de 2021. Por último, en cuanto al total de renta fija (PPT+SENEBI), el volumen promedio diario aumentó 110% interanual.

Damián Vlassich

Analista de Research

Explorá nuestros Reportes

Research / Informes especiales

¿Qué nos dejó la temporada de balances local?

En el presente reporte nos proponemos brindar un mayor detalle acerca de lo que fueron los resultados informados por las distintas compañías argentinas correspondientes al tercer t...

Research / Informes especiales

¿Cómo le fue al sector energético?

En el presente reporte nos proponemos brindar un mayor detalle acerca de lo que fueron los resultados informados por las distintas compañías argentinas que cotizan en el panel líde...

Research / Informes especiales

¿Cómo le fue al sector de Servicios Públicos?

En el presente reporte nos proponemos brindar un mayor detalle acerca de lo que fueron los resultados informados por las distintas compañías argentinas que cotizan en el panel líde...

Este reporte tiene el solo propósito de brindar información, y en él solo se vierten opiniones respecto de las cuales el usuario o cliente podrá estar o no de acuerdo. Este reporte no constituye una oferta o recomendación de compra o venta de los instrumentos financieros mencionados. Asimismo, este reporte no tiene en cuenta los objetivos de inversión y/o la situación financiera de ninguna persona en particular, y por lo tanto los instrumentos mencionados en el mismo podrían no ser adecuados para su perfil de inversor. Los asesores financieros relacionados a invertirOnline.com pueden ofrecer sus opiniones o perspectivas concernientes a lo apropiado de la naturaleza de determinadas estrategias de inversión; sin embargo, es finalmente el usuario o cliente el responsable último de las decisiones de inversión que adopta, debiendo estar tales decisiones basadas únicamente en sus circunstancias económicas, objetivos financieros, tolerancia al riesgo y necesidades de liquidez personales. Las inversiones en activos financieros y otros productos conllevan riesgos, incluyendo la pérdida de capital significativa. Los riesgos incluyen pero no están limitados a: riesgo de tasa de interés, riesgos de liquidez, de tipo de cambio y el riesgo específico de la empresa y/o sector. Este documento contiene información histórica y prospectiva. Los rendimientos pasados no son garantía o indicativo de resultados futuros. Todos los precios, valores o estimaciones generadas en este reporte (excepto aquellos identificados como históricos) son con fines indicativos. Todos los datos y manifestaciones utilizados en este reporte (incluyendo, sin limitación, expresiones tales como "Compra fuerte”/"Compra"/"Mantener"/"Venta"/"Venta fuerte", etc., en adelante las “Expresiones Bursátiles”) no deben considerarse como recomendación de compra o venta de los instrumentos financieros mencionados. Las Expresiones Bursátiles son manifestaciones o expresiones de uso habitual en el mercado bursátil, que responden a estimaciones respecto a valores mínimos y/o máximos de un determinado papel o instrumento, por lo cual no pueden considerarse bajo ningún concepto recomendaciones o llamados a la acción de operar un determinado papel. Todo lo establecido en este reporte, está basado en fuentes que se consideran confiables y de buena fe, pero no implican garantía implícita ni explícita de su precisión y completitud.