Head de Research

Portafolio Agresivo EE.UU. - Septiembre 2022

22.09.2022

El inversor agresivo necesita una cartera de inversión que capture importantes ganancias de capital en operaciones con elevado riesgo, pensando que esta exposición a volatilidad será recompensada con un mayor rendimiento.

Estrategia

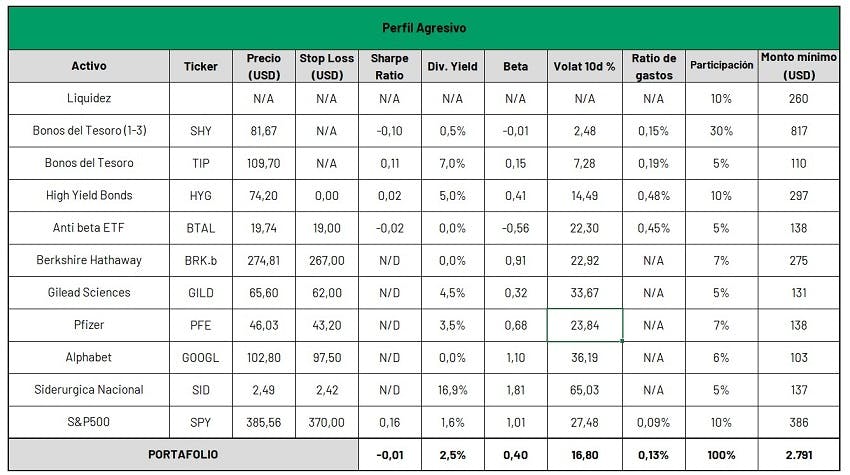

- En relación al portafolio sugerido del mes pasado hemos bajado la exposición en Renta Variable, en detrimento de una mayor participación en Renta Fija. De esta manera, la cartera se encuentra compuesta por 10% efectivo, 45% para Renta Fija (antes 40%) y 45% para Renta Variable (antes 50%). Al igual que en el portafolio conservador/moderado, los principales cambios re realizaron con el objetivo de obtener mayor cobertura en un escenario de alta volatilidad como el actual. Las modificaciones realizadas se mantienen en línea con lo explicitado en los portafolios conservador y moderado.

- En este sentido, continuamos privilegiando los sectores de carácter más defensivo como lo es el de salud, sin embargo, en lugar de tomar exposición a través del ETF, lo hacemos mediante la selección de acciones individuales. De esta manera, y considerando que la presente cartera apuesta a un perfil de riesgo agresivo, además de incluir Pfizer, incorporamos la acción de Gilead Sciences, compañía biofarmacéutica que se enfoca en investigar y desarrollar medicamentos antivirales utilizados en el tratamiento del VIH, hepatitis y gripe entre otros. Además de informar sólidos resultados durante los últimos trimestres, cuenta con el atractivo de efectuar pago de dividendos lo que la lleva a registrar una dividend yield del 4,5%. Adicionalmente, también tomamos participación en el sector tecnológico a través de GOOGL, ya que entendemos que su precio fue bastante castigado y tiene un soporte sólido en los USD 100. De más está decir que, además de lo atractivo desde lo técnico, esto es acompañado por sólidos fundamentales, ya que Google no solamente informa ganancias trimestrales de manera sistemática, sino que cuenta con un flujo de caja positivo (característica altamente valorable en un contexto de suba de tasas) y, además con una división como Youtube, la cual genera ingresos por más de USD 7.000 trimestrales, superiores a la mayoría de otras compañías como Netflix o Spotify.

- Otra de las acciones que incorporamos es la de Berkshire Hathaway, la consistente empresa dirigida por Buffet y Munger como una forma indirecta de tomar exposición al mercado. Por último, y producto del escenario energético europeo que llevó a una disminución en la producción de acero consecuencia de la falta de suministro de gas, incorporamos la acción Siderúrgica Nacional (SID). Esta compañía de origen brasileño, es el mayor productor de acero totalmente integrado del mencionado país, y uno de los más grandes de América Latina en términos de producción de acero crudo.

- En lo que refiere a Renta Fija, continuamos privilegiado la posición en el tramo corto de la curva a través de SHY (bonos de 1 a 3 años), con una participación del 30%. Esto se debe principalmente a que entendemos que la tasa de interés de estos bonos ya captura las condiciones macroeconómicas que empeoraron con el último dato de inflación y las previsiones sobre la suba de tasa de interés. A su vez, esta volatilidad se verá reflejada en su mayoría en la parte larga de la curva, por lo que redujimos la posición en TIPS (bonos que ajustan por inflación). Como modificación, sumamos en un 10% al ETF de bonos corporativos de mayores retornos, pero de menor calidad crediticia, dado que su diferencial de tasa contra los bonos del tesoro está en niveles elevados, dejando así un buen margen para recortar, situándose así en niveles similares a los del 2008. A su vez, al tener una TIR del 8%, estos bonos ya estarían devengando un escenario de aumento en la tasa de interés de referencia, compensado así por su mayor exposición al riesgo. Con las modificaciones expuestas, la medida de riesgo de los portafolios como es el Beta se ubica en el nivel de 0,40, mientras que la dividend yield es de 2,5%.

- Para mejorar la gestión de riesgo del portafolio en los activos de Renta Variable, se sugiere niveles de precio tal que es recomendable salir del activo (stop loss) en caso que la cotización baje de ese nivel (ver Anexo I).

Detalles de los activos

Liquidez (10%)

Como bien explicamos previamente, se decidió mantener un porcentaje líquido para reducir la exposición a la volatilidad actual del mercado y esperar nuevas oportunidades de inversión. En este caso, la posición queda en Dólares Contado con Liquidación (CCL).

Bonos del Tesoro de Estados Unidos – 1 a 3 años (30%):

El fondo iShares 1-3 Year Treasury Bond (SHY) busca replicar los resultados de inversión de un índice compuesto por bonos del tesoro de EE.UU. con vencimientos residuales de entre uno y tres años. De esta manera estaríamos obteniendo exposición a Bonos del Tesoro de EE. UU. a corto plazo.

Bonos del Tesoro de Estados Unidos – TIPS (5%):

- El fondo iShares TIPS Bond ETF (TIP) busca replicar los resultados de inversión de un índice compuesto por bonos del tesoro de EE.UU. que se encuentran protegidos contra la inflación. De esta manera estaríamos obteniendo exposición a Bonos del Tesoro de EE. UU. cuyo valor nominal aumenta con la inflación.

Bonos corporativos de alto rendimiento

High Yield Corporate Bond ETF-HYG (10%):

- Invierte en 1250 bonos corporativos con tasas elevadas de un vencimiento en promedio de 5 años. El ETF está posicionado en bonos ligados a varios sectores, con mayor participación en consumo cíclico (20%), comunicaciones (18%), y consumo no cíclico (13%), entre otros. Tiene una TIR promedio del 8%, y destacamos su duración corta (4), logrando así poca exposición en la parte larga de la curva que conllevaría un riesgo adicional.

Fondo Neutral Anti Beta - BTAL (5%):

- El fondo AGFiQ U.S. Market Neutral Anti-Beta Fund Es un instrumento de cobertura que permite reducir la volatilidad en la cartera y el impacto de caídas de mercado. Basa su estrategia en realizar posiciones cortas en acciones con un beta alto y posiciones largas en empresas de bajo beta.

- De esta manera, el ETF suele tener una buena performance cuando el mercado se encuentra corrigiendo, ya que el rendimiento de las acciones de bajo beta supera con claridad a las de alto beta.

Compañía Siderúrgica Nacional – SID (5%)

- Fundada en 1941 con sede en São Paulo, Brasil, es una empresa multinacional dedicada a los sectores de metal, minería, cemento, logística y energía. Más precisamente en el sector de metales, CSN se dedica a la producción, distribución y comercialización de acero plano. En lo que respecta al acero, el mercado externo representa aproximadamente un tercio del total de los ingresos, y mantiene un margen EBITDA del 30%.

S&P500 (SPY)

SPDR S&P 500 ETF Trust (10%)

- Es el ETF más antiguo que cotiza en los EE. UU. siendo a su vez uno de los de mayor AUM (activos bajo administración) y mayor volumen de operaciones. Con un total de 505 activos bajo custodia, el fondo busca replicar el comportamiento del S&P 500, uno de los índices bursátiles de referencia más importantes de los Estados Unidos.

- El mismo, al igual que el índice que toma de referencia, se destaca por el posicionamiento en empresas de alta capitalización bursátil logrando alcanzar en todo el 2021 un notable rendimiento superior al 25%. Dado que replica el comportamiento del índice benchmark S&P500 tiene un beta de uno.

Gilead Sciences – GILD (5%):

Es una compañía biofarmacéutica basada en la investigación centrada en el descubrimiento, desarrollo y comercialización de medicamentos innovadores, entre los que destacan tratamientos contra el HIV, la Hepatitis y el COVID entre otros. Para dimensionar el tamaño de la compañía, solamente el segmento referente a tratamientos para el HIV, generó en el segundo trimestre del año ingresos por USD 4.200 millones, lo que representó un crecimiento interanual del 7%.

Alphabet Inc. (Google) – GOOGL (6%):

Fundada en 2015, Alphabet inc es un holding de distintas empresas cuya principal filial es Google. El segmento de Google incluye productos de Internet, tales como la Search, Ads, Commerce, Maps, YouTube, Apps, Cloud, Android, Chrome, Google Play y productos de hardware, incluyendo Chromecast, Chromebooks y Nexus. Otras de sus filiales son empresas como Calico, que aporta un segmento relacionado a biotecnología o Google X y Sidewalks Labs que se dedican a investigación y desarrollo. Este tipo de diversificación es lo que hace a Alphabet una empresa interesante para invertir ya que nos permite con un solo papel posicionarnos en varias compañías al mismo tiempo de los sectores con mejores perspectivas a futuro.

Pfizer – PFE (7%):

Fundada en 1849, en Brooklyn, Estados Unidos, Pfizer es una compañía biofarmacéutica global basada en la investigación. La compañía se dedica al descubrimiento, desarrollo, fabricación, venta y distribución de productos biofarmacéuticos, centrada especialmente en medicamentos y vacunas. Entre ellos destacan medicamentos en gastroenterología, dermatología y cardiología entre otras áreas. El activo en cuestión registra un Beta de 0,62 y un Dividend Yield de 3,46%.

Berkshire Hathaway – BRK.b (7%):

Se trata de una empresa del tipo “holding” que junto a sus subsidiarias invierten en compañías de diversos sectores, entre los que se puede mencionar aseguradoras, servicios públicos, energía, transporte, manufactura, comercio minorista y servicios. Se trata de una sociedad inversora en la cual Warren Buffet, icónico inversor, es el director ejecutivo y accionista mayoritario. Entre sus mayores inversiones se encuentran: Apple, Bank Of America, Coca-Cola, American Express y Wells Fargo. Su exposición en el mercado accionario norteamericano se ve reflejado en que el activo tiene un Beta cercano a 1.

Características y ratios de estos instrumentos.

Glosario

Precio último en dólares estadounidenses del ETF con fecha 26/05/21

Nivel de precio en dólares estadounidenses del ETF que al ser alcanzado indica que se debería vender el activo.

Ratio indicativo del retorno por encima de la tasa libre de riesgo, en relación a la volatilidad del activo.

Tasa de dividendos, calculada como los dividendos anuales en relación al precio actual del ETF.

Es una medida de volatilidad del precio del fondo relativa a la volatilidad del mercado por un lapso de 180 días. Si Beta > 1 à El fondo se mueve con mayor sensibilidad que el mercado, si Beta < 1 à El fondo se mueve con menor sensibilidad que el mercado.

Volatilidad de los precios de mercado de los últimos 10 días. Ratio gastos: Porcentaje de gastos administrativos del fondo.

Por qué invertir en EEUU a través de ETFs

Bolsa norteamericana

- Existen en el mundo más de 60 mercados de capitales, de los cuales los 16 más grandes concentran el 87% del valor global. Los dos de mayor capitalización son el NYSE (New York Stock Exchange) y el Nasdaq, ambos situados en Nueva York.

- La operatoria en estos mercados, no sólo permite invertir en las empresas más grandes de Estados Unidos, sino también en los principales mercados del mundo.

- Más de 6000 empresas se encuentran listadas en estos dos, brindándole al inversor la posibilidad de diversificar su portafolio de acuerdo a diferentes sectores e industrias, tamaños de compañías y diversidad geográfica, entre otros.

- Adicionalmente, la operatoria a través de ETFs permite posicionarse no sólo en acciones sino también en renta fija, commodities y monedas.

Ventajas de los ETFs

- Dentro de los ETFs de acciones, estos pueden enfocarse en sectores económicos (financiero, materiales, consumo básico, tecnológicas, etc), tamaño de capitalización (large cap, mid cap, small cap), estilo de inversión (por ejemplo value o growth) o exposición a mercados (desarrollados, emergentes, un país en particular) entre otros.

- Existen incluso, fondos temáticos que identifican oportunidades de inversión en sectores de la economía que surgen como una nueva tendencia en el mercado y que tienen el potencial de provocar un cambio en la economía global.

- Por ejemplo, ETFs enfocados en ESG, empresas responsables en lo ambiental, social y gobierno corporativo, ETFs que invierten en empresas generadoras de energías alternativas o aeroespaciales, entre otras.

- Por otro lado, los ETFs de bonos pueden clasificarse de acuerdo a sus emisores (soberanos y corporativos de Estados Unidos o de otros países) y su duración (de corto, mediano o largo plazo). Adicionalmente, existen fondos que se apalancan, para lograr mayores rendimientos (aunque por supuesto son más riesgosos) y ETFs que operan en la dirección contraria a la tendencia del mercado.

- Hacia fines de 2019, 1850 empresas norteamericanas cotizaban en el NYSE y 2647 en el Nasdaq. Adicionalmente, 506 y 451 empresas extranjeras cotizaban en los mismos respectivamente. A su vez, hacia el 2018 había en esos mercados, casi 2000 ETFs, aunque menos del 1% concentraba la mitad de los flujos.

Explorá los instrumentos del portafolio

Existen diferentes formas de abordar el armado de un portafolio. Algunos inversores, buscan posicionarse según distintos criterios como el mercado, el tamaño de las empresas, activos de valor o crecimiento y “momentum”. Otros en cambio, buscan exposición a diversas regiones geográficas, sectores económicos, commodities o un determinado producto. Los ETFs o “fondos cotizados” surgen como una alternativa para perseguir estos objetivos con montos de inversión bajos.

Los Real Estate Investment Trust son empresas enfocadas en el sector inmobiliario que generan beneficios principalmente a través del alquiler de instalaciones tales como viviendas, oficinas, hoteles, supermercados, centros comerciales, industrias y hospitales. La particularidad de estas compañías es que deben distribuir en forma de dividendos al menos el 90% de sus ingresos. De este modo, otorgan altas tasas de dividendos de forma periódica.

Damián Vlassich

Analista de Research

Lucas Buscaglia

Analista de Research