Head de Research

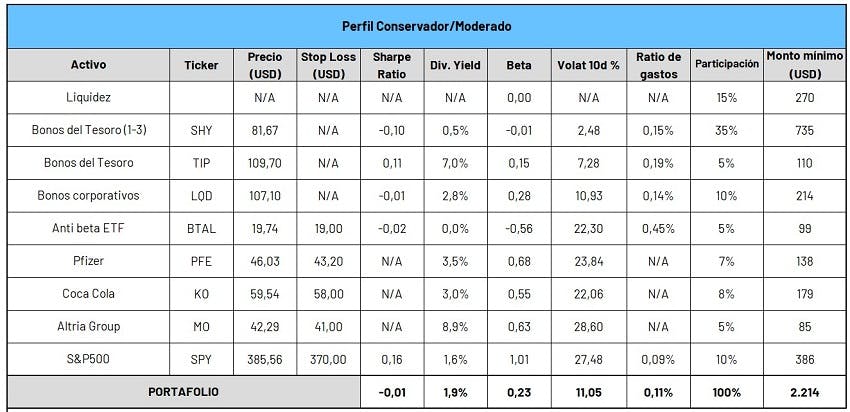

Portafolio Conservador/Moderado EE.UU. - Septiembre 2022

22.09.2022

Aspectos clave

Proponemos, mantener la liquidez y continuar con la exposición a sectores defensivos como consumo y salud, a través de las acciones de Altria Group, Coca Cola y Pfizer. Por otro lado, en renta fija rotamos un porcentaje de la participación en bonos indexados a bonos corporativos.

Estrategia

- En relación al portafolio sugerido el mes pasado y, teniendo en cuenta la unificación efectuada entre los perfiles conservador y moderado, la estructura por tipo de activo quedó conformada de la siguiente manera. Efectivo 15%, Renta Fija 50% y Renta Variable 35% para Renta Variable. En este sentido, y considerando los perfiles de riesgo a los cuales se apunta con esta cartera buscamos mantener acotada la participación en acciones. La estrategia detrás continúa siendo similar a la que mantuvimos durante los últimos meses.

- Este año se encuentra marcado por un mercado altamente volátil, donde los fundamentales de base cómo la inflación y las proyecciones de desaceleración económica no mejoran, lo que lleva a que sigamos privilegiando activos defensivos. De esta manera, si bien continuamos con una exposición de base al S&P 500 a través del ETF SPY, incluimos activos relacionados con los sectores de salud y consumo. Es por ello que la inclusión de Altria Group, Coca Cola y Pfizer, responden a la necesidad de incorporar alternativas de compañías con fundamentales sólidos, y que tiendan a amortiguar el impacto que la cartera pudiera experimentar antes un escenario de mercado desfavorable. Por último, en lo que refiere a renta variable, mantenemos la participación en el ETF Neutral Anti Beta (BTAL), como activo de cobertura teniendo en cuenta su dirección inversa al mercado.

- En lo que refiere a Renta Fija, continuamos privilegiado la posición en el tramo corto de la curva a través de SHY (bonos de 1 a 3 años), con una participación del 35%. Esto se debe principalmente a que entendemos que la tasa de interés de estos bonos ya captura las condiciones macroeconómicas que empeoraron con el último dato de inflación y las previsiones sobre la suba de tasa de interés. A su vez, esta volatilidad se verá reflejada en su mayoría en la parte larga de la curva, por lo que redujimos la posición en TIPS (bonos que ajustan por inflación). Como modificación, sumamos en un 10% al ETF de bonos corporativos de muy buena calidad crediticia (“investment grade”) dado que su diferencial de tasa contra los bonos del tesoro está en niveles elevados, dejando así un buen margen para recortar. A su vez, al tener una TIR del 4%, estos bonos ya estarían devengando un escenario de aumento en la tasa de interés de referencia. Con las modificaciones expuestas, la medida de riesgo de los portafolios como es el Beta se ubica en el nivel de 0,23. Por último, para mejorar la gestión de riesgo del portafolio en los activos de Renta Variable, se sugiere niveles de precio tal que es recomendable salir del activo (stop loss) en caso que la cotización baje de ese nivel (ver Anexo I).

Detalles de los activos

Liquidez (15%)

Como bien explicamos previamente, se decidió mantener un porcentaje líquido para reducir la exposición a la volatilidad actual del mercado y esperar nuevas oportunidades de inversión. En este caso, la posición queda en dólares Contado con Liquidación (CCL).

Bonos del Tesoro de Estados Unidos – 1 a 3 años (35%):

El fondo iShares 1-3 Year Treasury Bond (SHY) busca replicar los resultados de inversión de un índice compuesto por bonos del tesoro de EE.UU. con vencimientos residuales de entre uno y tres años. De esta manera estaríamos obteniendo exposición a Bonos del Tesoro de EE. UU. a corto plazo.

Bonos del Tesoro de Estados Unidos – TIP (5%):

- El fondo iShares TIPS Bond ETF (TIP) busca replicar los resultados de inversión de un índice compuesto por bonos del tesoro de EE.UU. que se encuentran protegidos contra la inflación. De esta manera estaríamos obteniendo exposición a Bonos del Tesoro de EE. UU. cuyo valor nominal aumenta con la inflación.

Bonos corporativos (LQD)

iBoxx USD Investment Grade Corporate Bond - LQD (10%)

- Invierte en 2300 bonos corporativos investment grade (alta calidad crediticia) de un vencimiento superior a los 3 años. El 86% de las compañías emisoras son de origen norteamericano y desempeñan sus actividades en los sectores industrial (64,3%) y financiero (32,2%) principalmente. Tiene una duration de 9 y un retorno anual de 4,4%.

Pfizer – PFE (7%):

- Fundada en 1849, en Brooklyn, Estados Unidos, Pfizer es una compañía biofarmacéutica global basada en la investigación. La compañía se dedica al descubrimiento, desarrollo, fabricación, venta y distribución de productos biofarmacéuticos, centrada especialmente en medicamentos y vacunas. Entre ellos destacan medicamentos en gastroenterología, dermatología y cardiología entre otras áreas. El activo en cuestión registra un Beta de 0,62 y un Dividend Yield de 3,46%.

Fondo Neutral Anti Beta (5%)

El fondo AGFiQ U.S. Market Neutral Anti-Beta Fundes un instrumento de cobertura que permite reducir la volatilidad en la cartera y el impacto de caídas de mercado. Basa su estrategia en realizar posiciones cortas en acciones con un beta alto y posiciones largas en empresas de bajo beta. De esta manera, el ETF suele tener una buena performance cuando el mercado se encuentra corrigiendo, ya que el rendimiento de las acciones de bajo beta suele superar con claridad a las de alto beta.

Coca-Cola – KO (8%):

Fundada en 1886, The Coca-Cola Company fabrica, comercializa y distribuye bebidas sin alcohol, como concentrados y jarabes para bebidas gaseosas, jugos, energizantes y productos sucedáneos. Sus marcas incluyen Coca Cola, Fanta, Sprite, Powerade, Del Valle, Schweppes, Aquarius, Dasani y Bonaqua entre otros. Se trata de una de las acciones denominadas “Blue Chip” que hace referencia a las compañías grandes, reconocidas, rentables, poco volátiles y que pagan altos dividendos. El activo en cuestión registra un Beta de 0,56 y un Dividend Yield de 2,74%.

Altria Group – MO (5%):

Es una compañía fundada en 1958 con sede en California, Estados Unidos, es una de las empresas de pagos digitales más grande del mundo y cuenta con presencia en aproximadamente 200 países. A través de VisaNet, una red de procesamiento de transacciones, permite la autorización, compensación y liquidación de transacciones de pago forma global. En un contexto de expansión económica, producto de la recuperación post pandemia, consideramos que un activo como este puede capturar el aumento que se origina en el sector de consumo.

SPDR S&P 500 ETF Trust es el ETF (10%)

Es el ETF más antiguo que cotiza en los EE. UU. siendo a su vez uno de los de mayor AUM (activos bajo administración) y mayor volumen de operaciones. Con un total de 505 activos bajo custodia, el fondo busca replicar el comportamiento del S&P 500, uno de los índices bursátiles de referencia más importantes de los Estados Unidos. El mismo, al igual que el índice que toma de referencia, se destaca por el posicionamiento en empresas de alta capitalización bursátil logrando alcanzar en todo el 2021 un notable rendimiento superior al 25%. Dado que replica el comportamiento del índice benchmark S&P500 tiene un beta de uno.

Características y ratios de estos instrumentos.

Glosario

Precio último en dólares estadounidenses del ETF con fecha 26/05/21

Nivel de precio en dólares estadounidenses del ETF que al ser alcanzado indica que se debería vender el activo.

Ratio indicativo del retorno por encima de la tasa libre de riesgo, en relación a la volatilidad del activo.

Tasa de dividendos, calculada como los dividendos anuales en relación al precio actual del ETF.

Es una medida de volatilidad del precio del fondo relativa a la volatilidad del mercado por un lapso de 180 días. Si Beta > 1 à El fondo se mueve con mayor sensibilidad que el mercado, si Beta < 1 à El fondo se mueve con menor sensibilidad que el mercado.

Volatilidad de los precios de mercado de los últimos 10 días. Ratio gastos: Porcentaje de gastos administrativos del fondo.

Por qué invertir en EEUU a través de ETFs

Bolsa norteamericana

- Existen en el mundo más de 60 mercados de capitales, de los cuales los 16 más grandes concentran el 87% del valor global. Los dos de mayor capitalización son el NYSE (New York Stock Exchange) y el Nasdaq, ambos situados en Nueva York.

- La operatoria en estos mercados, no sólo permite invertir en las empresas más grandes de Estados Unidos, sino también en los principales mercados del mundo.

- Más de 6000 empresas se encuentran listadas en estos dos, brindándole al inversor la posibilidad de diversificar su portafolio de acuerdo a diferentes sectores e industrias, tamaños de compañías y diversidad geográfica, entre otros.

- Adicionalmente, la operatoria a través de ETFs permite posicionarse no sólo en acciones sino también en renta fija, commodities y monedas.

Ventajas de los ETFs

- Dentro de los ETFs de acciones, estos pueden enfocarse en sectores económicos (financiero, materiales, consumo básico, tecnológicas, etc), tamaño de capitalización (large cap, mid cap, small cap), estilo de inversión (por ejemplo value o growth) o exposición a mercados (desarrollados, emergentes, un país en particular) entre otros.

- Existen incluso, fondos temáticos que identifican oportunidades de inversión en sectores de la economía que surgen como una nueva tendencia en el mercado y que tienen el potencial de provocar un cambio en la economía global.

- Por ejemplo, ETFs enfocados en ESG, empresas responsables en lo ambiental, social y gobierno corporativo, ETFs que invierten en empresas generadoras de energías alternativas o aeroespaciales, entre otras.

- Por otro lado, los ETFs de bonos pueden clasificarse de acuerdo a sus emisores (soberanos y corporativos de Estados Unidos o de otros países) y su duración (de corto, mediano o largo plazo). Adicionalmente, existen fondos que se apalancan, para lograr mayores rendimientos (aunque por supuesto son más riesgosos) y ETFs que operan en la dirección contraria a la tendencia del mercado.

- Hacia fines de 2019, 1850 empresas norteamericanas cotizaban en el NYSE y 2647 en el Nasdaq. Adicionalmente, 506 y 451 empresas extranjeras cotizaban en los mismos respectivamente. A su vez, hacia el 2018 había en esos mercados, casi 2000 ETFs, aunque menos del 1% concentraba la mitad de los flujos.

Explorá los instrumentos del portafolio

Existen diferentes formas de abordar el armado de un portafolio. Algunos inversores, buscan posicionarse según distintos criterios como el mercado, el tamaño de las empresas, activos de valor o crecimiento y “momentum”. Otros en cambio, buscan exposición a diversas regiones geográficas, sectores económicos, commodities o un determinado producto. Los ETFs o “fondos cotizados” surgen como una alternativa para perseguir estos objetivos con montos de inversión bajos.

Los Real Estate Investment Trust son empresas enfocadas en el sector inmobiliario que generan beneficios principalmente a través del alquiler de instalaciones tales como viviendas, oficinas, hoteles, supermercados, centros comerciales, industrias y hospitales. La particularidad de estas compañías es que deben distribuir en forma de dividendos al menos el 90% de sus ingresos. De este modo, otorgan altas tasas de dividendos de forma periódica.

Damián Vlassich

Analista de Research

Lucas Buscaglia

Analista de Research