- Con un rendimiento estimado en CER+1% anual, este bono nos protege de la inflación de los meses de febrero y marzo.

- El mismo otorga cobertura ante la persistencia en la inflación en el corto plazo, al mismo tiempo que el rendimiento proyectado es superior a su par tasa fija.

- Con vencimiento el 15 de mayo de 2026, el plazo de inversión es de 77 días.

Licitaciones Primarias del Tesoro Nacional

25.02.2026

Nueva licitación de Letras del Tesoro Nacional 📃

Si buscás una alternativa de inversión de corto plazo, esta licitación de Letras del Tesoro Nacional es para vos. Podés invertir desde solo ARS $10.000. Tenés tiempo hasta miércoles 25 a las 12 hs.

¿Qué son las licitaciones primarias?

El Estado Nacional tiene varios mecanismos para poder financiar sus gastos corrientes, uno de ellos es la emisión de deuda en pesos en donde busca captar ahorros del mercado de capitales local. A diferencia del mercado secundario, donde uno compra-vende activos en el mercado, este proceso conocido como “licitaciones primarias'' o emisión primaria, es el momento en el que nace la deuda que se intercambia directamente con el acreedor (en este caso, el Estado). Allí, el inversor puede entrar en tramos no competitivos, haciendo oferta de montos.

En las licitaciones primarias, el Estado se compromete a devolver el capital prestado al vencimiento, más un rendimiento que representaría la tasa de interés. En este sentido, es similar a un plazo fijo donde uno tiene certidumbre de cuándo cobrará y que importe a cobrar. Una vez que el inversor tiene el título que licitó, que el Estado liquida por lo general dos días hábiles después de la licitación, lo puede operar en el mercado secundario si la emisión fue lo suficientemente grande en el caso de querer venderlo antes del vencimiento.

- Dado que el Ministerio de Economía utiliza esta herramienta de manera recurrente, ya se puede ver en su página las próximas licitaciones junto con las fechas de liquidación 👇

¿Qué beneficios ofrecen las licitaciones primarias?

- Dado su plazo corto, es un instrumento ideal para aquellos inversores que tengan mucho efectivo sin invertir y quieren una alternativa de riesgo acotado con la certidumbre de que recuperan el capital al plazo de vencimiento.

- Incluso, se pueden encontrar rendimientos más atractivos que los que ofrece un plazo fijo, y con características muy similares.

- También, es una alternativa a considerar para aquellas empresas que por su ciclo de negocio tengan mayores cobros y los pagos sean a futuro por lo cual pueden invertir esos montos al momento de que sea efectivo el pago.

¿Qué instrumentos ofrecen las licitaciones?

Normalmente, las licitaciones ofrecen dos tipos de instrumentos: letras y bonos.

Letras

Se caracterizan por ser instrumentos de corto plazo, es decir, con vencimientos no mayores al año. Las letras pagan al vencimiento el capital nominal comprado. La tasa de interés saldrá de la diferencia entre el precio de compra y el cobro a venciendo del capital adquirido, sumado a un ajuste de capital sí así lo contempla el activo.

Bonos

Se piensan a plazos más largos, buscando así generar instrumentos que superen el año desde el momento de su emisión. Los bonos varían más en su estructura de pagos respecto que las letras, por ejemplo, en algunos casos se devuelve capital en cuotas. Otra diferencia es que en la mayoría de los casos pagan cupones de intereses de forma periódica.

¿Cómo entrar en las licitaciones?

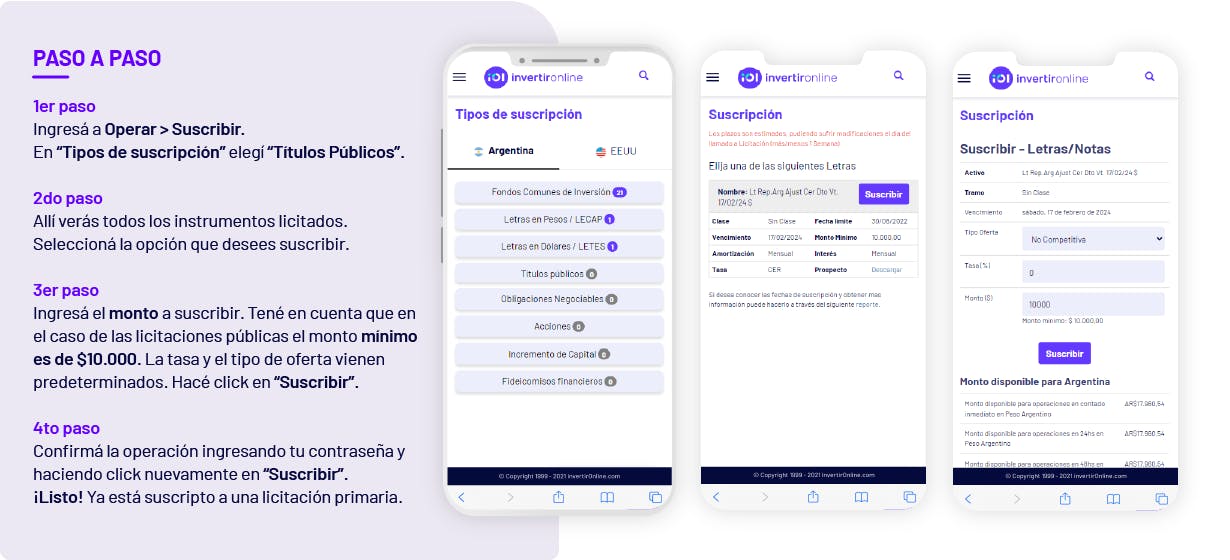

¡Es muy simple! Te compartimos un paso a paso para que puedas hacerlo desde nuestra plataforma:

Glosario

Pagos de capital. Estos pueden ser en su totalidad al vencimiento del instrumento o en cuotas, y esta información está disponible en los prospectos de los instrumentos.

Pagos de intereses acumulados entre periodos de pago a una tasa predeterminada.

Es una medida de sensibilidad del precio del bono ante cambios en su tasa interna de retorno.

Es la tasa de descuento que iguala el valor presente de todos los flujos del bono (capital e intereses) con su precio. Se utiliza como un indicador de rentabilidad de la inversión bajo el precio vigente.