- Destacamos los buenos resultados financieros de la empresa junto con su saneamiento de deuda en los últimos años.

- Esta ON está garantizada por las exportaciones de la empresa, paga cupones de manera trimestral a una tasa anual del 9%. A la fecha, ofrece un rendimiento anual en dólares del 6,9%.

💥Inflación de dos dígitos: ¿Cómo nos cubrimos?

13.10.2023

Se publicó el dato de la inflación del mes de septiembre y hoy más que nunca saber en qué invertir es clave. Te acercamos alternativas de inversión para ayudarte a proteger tus ahorros de la inflación. Conocé todo en este informe.

Aspectos clave:

- El jueves 12 el INDEC difundió los datos de inflación para el mes de septiembre, con la variación mensual siendo de 12,7% y la interanual del 138,3%.

- Este último dato reflejó una aceleración respecto a la cifra reportada el mes anterior, que se ubicó en torno al 12,4%.

- Tras los resultados de las PASO, el Banco Central anunció una serie de medidas para tratar de calmar la incertidumbre de los mercados, entre ellas, la devaluación del 22% del dólar oficial, que generó un aumento en el ritmo de la inflación, al menos para los próximos meses.

- Desde el equipo de Research, decidimos rearmar estrategias seguras para preservar el valor del capital, lo cual la recomendación es mantener posiciones “dolarizadas”, ya que los activos en pesos están enfrentando un contexto con alta volatilidad, y no sería aconsejable para perfiles de inversión del tipo conservador.

Tomando este escenario en cuenta, destacamos los siguientes instrumentos para invertir

🏢ON IRSA (IRCFO)

- La mayor empresa inversora en bienes raíces y la única firma inmobiliaria argentina.

- La ON paga cupones semestrales a una tasa del 8,75% y paga amortización en 5 cuotas a partir de junio del 2024.A la fecha, tiene un rendimiento anual en dólares del 7,3%.

¿Qué necesito saber?

La inflación es la pérdida del poder adquisitivo de una moneda, lo que lleva al aumento generalizado del nivel de precios

Los cálculos de inflación en la República Argentina los lleva a cabo el Instituto Nacional de Estadísticas y Censos (INDEC), que publica los informes de manera mensual a mediados de mes. Estos cálculos se hacen tomando precios de referencia en base a una canasta estimada de consumo.

Los bonos son títulos de deuda emitidos por el Estado, con una fecha de vencimiento determinada, que podés comprar y vender cualquier día en el mercado. A diferencia de las Letras, se piensan a plazos más largos y varían más en su estructura de pagos. Conocé más acerca de bonos haciendo click acá.

Contexto Inflacionario

- El jueves 12 por la tarde, el Instituto Nacional de Estadísticas y Censos (INDEC) divulgó el dato de inflación del mes de septiembre, reportando que la variación mensual se sitúo en 12,7%, llevando la interanual a un 138,3%.

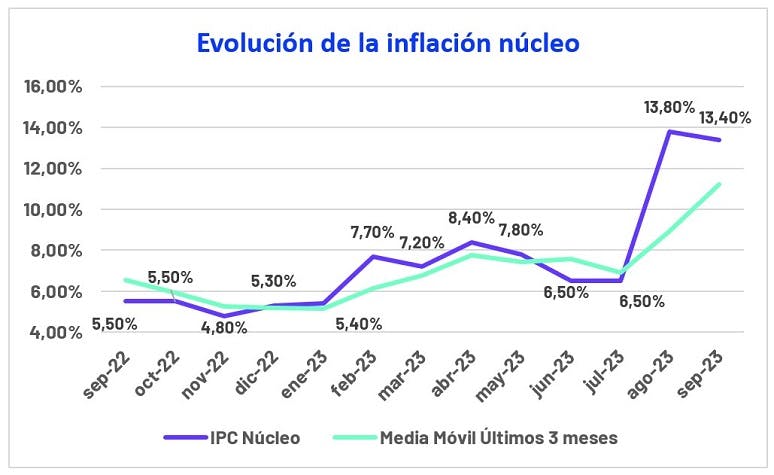

- Este último dato reflejó una aceleración respecto a la cifra reportada el mes anterior, que se ubicó en torno al 12,4%. A pesar de ello, este mes, las categorías que mostraron mayores aumentos fueron las de "Prendas de vestir y Calzado" y "Recreación y Cultura" habiendo registrado alzas del 15,7% y 15,1% respectivamente. Por otra parte, la inflación núcleo (precios menos volátiles de la economía) mostró una leve desaceleración respecto a agosto y se ubicó en un 13,4%. Cabe destacar que a pesar de la leve baja, sigue en un nivel considerablemente superior a la de los meses previos.

Las primarias condujeron a un panorama de incertidumbre⚠️

Primera reacción💥

- Las elecciones primarias (PASO) encontraron a un gobierno oficialista enfrentando un periodo cargado de alta incertidumbre previo a las elecciones generales que se estarán celebrando el próximo 22/10/2023.

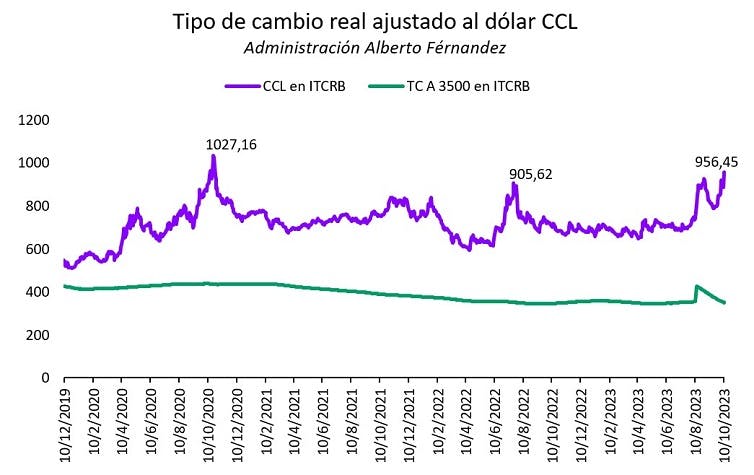

- Dado el salto discreto del TC comunicado “A 3500”, que previamente había sido acordado con el organismo multilateral internacional (FMI) para concretar los desembolsos pendientes, él banco central decidió incrementar la tasa de política monetaria en 21 puntos porcentuales, llevándola a un piso de 118% nominal anual (209% efectivo anual).

- Dicha devaluación generó una notable aceleración de la inflación (pass-through, por sus siglas en inglés) llegando a niveles de dos dígitos y deja como consecuencia una apreciación del tipo de cambio real multilateral, combinado con una pérdida de competitividad. En paralelo, la brecha cambiaria se mantiene en niveles elevados, similares a los de junio del año anterior, y el Banco Central (BCRA) estaría haciendo esfuerzos por mantenerla mediante la compraventa de títulos en dólares. No obstante, esta brecha sigue en ascenso, y esto se da en parte porque las presiones por dolarizar los portafolios suelen incrementarse a medida que nos acercamos a las elecciones.

¿Que esperamos?🌟

- Luego de los resultados de tres tercios, y las variaciones de mercado observadas en las últimas ruedas, la política cambiaria queda directamente relacionada con el resultado de las elecciones y todo apunta a que cualquier decisión de este ámbito se tomara una vez conocidos los resultados del domingo 22 de octubre.

- Dicho esto: el escenario de llegar hacia una dolarización (alta probabilidad), nos invita a rearmar estrategias seguras para preservar el valor del capital, lo cual la recomendación es mantener posiciones “dolarizadas”, ya que los activos en pesos están enfrentando un contexto con alta volatilidad, y no sería aconsejable para perfiles de inversión del tipo conservador.

¿En qué conviene invertir?

- Teniendo en cuenta el actual contexto macroeconómico, desde nuestro punto de vista, la economía argentina presenta varios desafíos.

- Desde nuestro punto de vista, para los inversores que estén pensando más en una estrategia de cobertura, consideramos a las Obligaciones Negociables (ONs) en dólares de empresas argentinas, ya que ofrecen retornos que permiten al inversor resguardar el valor de los ahorros en moneda dura. Al mismo tiempo que generan una renta pasiva.

ON de YPF (YMCHO)

- Esta ON está garantizada por las exportaciones de la empresa, paga cupones de manera trimestral a una tasa anual del 9% en dólares.

- La ON ofrece a la fecha un rendimiento anual en dólares del 6,9% y un vencimiento ajustado de 1,8 años. Para aquellos clientes que lo operen, recomendamos un precio de referencia de ARS 73.215.

- Destacamos los buenos resultados financieros de la empresa junto el saneamiento de deuda llevado adelante durante los últimos años.

ON de IRSA (IRCFO)

- La On paga cupones de manera semestral a una tasa anual del 8,75% en dólares y a partir de 2024 pagará cuotas anuales de capital, lo que le permitirá al inversor ir recuperando su capital de forma paulatina.

- Además de la mencionada estructura interesante, el bono ofrece a la fecha un rendimiento anual en dólares del 7,3%y un vencimiento ajustado de 3,25 años.

- Para aquellos clientes que lo operen, recomendamos un precio de referencia de ARS 100.500.

ON de GEMSA (MRCAO)

- La ON en cuestión paga cupones de manera semestral a una tasa anual del 9,625% y amortiza el capital de manera semestral hasta su vencimiento, lo que reduce el riesgo sustancialmente.

- Además, el bono ofrece a la fecha un rendimiento anual en dólares del 11,2%.

- Para aquellos clientes que lo operen, recomendamos un precio de referencia de ARS 79.290 .

**Aclaración: Los cálculos fueron hechos cotizaciones de cierre al 11/10/2023 y quedan sujetos a las variaciones de las cotizaciones en el mercado. Para más información sobre rendimientos y cotizaciones consultar el Reporte diario de Bonos y Tasas.

Glosario

Es una medida de sensibilidad del precio del bono ante cambios en su tasa interna de retorno

Es la tasa de descuento que iguala el valor presente de todos los flujos del bono (capital e intereses) con su precio. Se utiliza como un indicador de rentabilidad de la inversión bajo el precio vigente

Coeficiente utilizado por el BCRA para ajustar valores por inflación de manera diaria, calculado utilizando el IPC publicado por el INDEC.

Es la tasa de interés pagada por depósitos a plazo fijo de 30 a 35 días de más de un millón de pesos, por el promedio de entidades financieras privadas

Representa el interés que paga el bono.

Hace referencia a la frecuencia de pago de intereses de un instrumento financiero, determinado en las condiciones de emisión.

Es el cociente entre la cotización del bono y su correspondiente valor técnico, expresado en porcentaje. En caso que el indicador séa igual al 100% se dice que el bono “cotiza a la par”, si es menor “cotiza bajo la par" y si es superior “cotiza sobre la par ”.

Maximiliano Donzelli

Head de Research

Ezequiel Riva Roure

Analista de Research