- En primer lugar, pensando en el corto plazo, sugerimos invertir en TX24 que ajusta su capital por el CER, logrando así acompañar a la inflación.

- Dado que en el universo de pesos no existen alternativas para cubrirse contra la inflación esperada hacia delante (el mercado descuenta niveles de dos dígitos para el mes de enero también).

¿Cómo ganarle a la inflación?📈

12.01.2024

Se publicó el dato de la inflación del mes de diciembre y hoy más que nunca saber en qué invertir es clave. Te acercamos alternativas de inversión para ayudarte a proteger tus ahorros de la inflación. Conocé todo en este informe.

Aspectos clave:

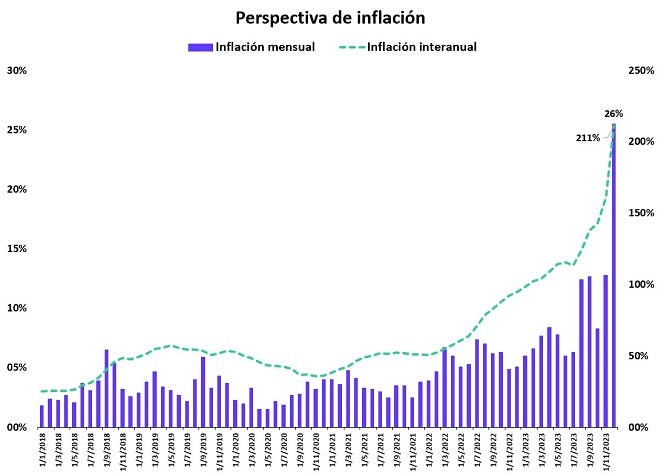

- El jueves 11 el INDEC difundió los datos de inflación para el mes de diciembre, con la variación mensual siendo de 25,5% y la interanual del 211,4%.

- Este último dato reflejó una considerable aceleración respecto a la cifra reportada el mes anterior, que se ubicó en torno al 12,8%.

- Según el último Relevamiento de Expectativas de Mercado (REM) difundido por el Banco Central de la República Argentina (BCRA) , las principales consultoras pronostican que la suba de precios sea del 226,7% para los próximos 12 meses.

Tomando este escenario en cuenta, destacamos los siguientes instrumentos para invertir

¿Qué necesito saber?

La inflación es la pérdida del poder adquisitivo de una moneda, lo que lleva al aumento generalizado del nivel de precios

Los cálculos de inflación en la República Argentina los lleva a cabo el Instituto Nacional de Estadísticas y Censos (INDEC), que publica los informes de manera mensual a mediados de mes. Estos cálculos se hacen tomando precios de referencia en base a una canasta estimada de consumo.

Los bonos son títulos de deuda emitidos por el Estado, con una fecha de vencimiento determinada, que podés comprar y vender cualquier día en el mercado. A diferencia de las Letras, se piensan a plazos más largos y varían más en su estructura de pagos. Conocé más acerca de bonos haciendo click acá.

Contexto Inflacionario

- El jueves 13 por la tarde, el Instituto Nacional de Estadísticas y Censos (INDEC) divulgó el dato de inflación del mes de diciembre, reportando que la variación mensual se sitúo en 25,5%, llevando la interanual a un 211,4%.

- Este último dato reflejó una considerable aceleración respecto a la cifra reportada el mes anterior, que se ubicó en torno al 12,8%. A pesar de ello, este mes, las categorías que mostraron mayores aumentos fueron las de "Bienes y servicios básicos" y "Salud" habiendo registrado alzas del 32,7% y 32,6% respectivamente. Por otra parte, la inflación núcleo (precios menos volátiles de la economía) mostró una importante aceleración respecto a noviembre y se ubicó en un 28,3%. Cabe destacar que se trata de un nivel considerablemente superior a la de los meses previos.

El plan del nuevo gobierno📊

- Con el objetivo de recuperar la competitividad externa y volver a acumular reservas sostenidamente, el dólar oficial subió a $800, lo que implicó un alza diaria del 118% (desde $367) equivalente a un 54% de devaluación.

- Esto implicó un valor de tipo de cambio real (o sea medido en poder de compra) cercano al de salida de la convertibilidad. La devaluación le da un nuevo impulso a la inflación que ya venía marcando una aceleración.

- Los aumentos de tarifas de servicios públicos y transporte y las nuevas subas de combustibles aceleraron y reordenaron los precios relativos de la economía, pero a su vez tuvo sentido tomar estas medidas para aprovechar el shock de confianza dado el cambio de gobierno pero también habrá que estar atento a la dinámica de precios en los próximos meses. Habrá que tener en cuenta sobre si esta inercia inflacionaria sigue persistente en el tiempo, el shock de confianza se dilatará.

Cuestiones a monitorear🔍

- Luego de la devaluación de diciembre, el tipo de cambio pasó a ser un ancla nominal al decidir realizar un crawling peg (devaluación diaria del tipo de cambio) de solo 2% mensual. Por otro lado, las tasas de intereses estuvieron en torno al 8% (en términos mensuales) con el objetivo de “licuar” el poder de compra de los ahorros en moneda doméstica.

- El problema surge por la pérdida de competitividad que sufre el tipo de cambio frente a la alta inflación que se espera para los próximos meses, lo que genera dudas sobre la sostenibilidad de esta política y la posibilidad de que la autoridad monetaria acelere el ritmo de devaluación diario o realice otro salto discreto del tipo de cambio más adelante poniendo en riesgo la estabilización de la nominalidad.

- Si el tipo de cambio real se mantiene en estos valores de devaluación mensual, resultaría en cuestión de dos meses vista que se pierda la competitividad ganada por la devaluación, lo cual volveríamos a valores previos al 10 de diciembre de 2023.

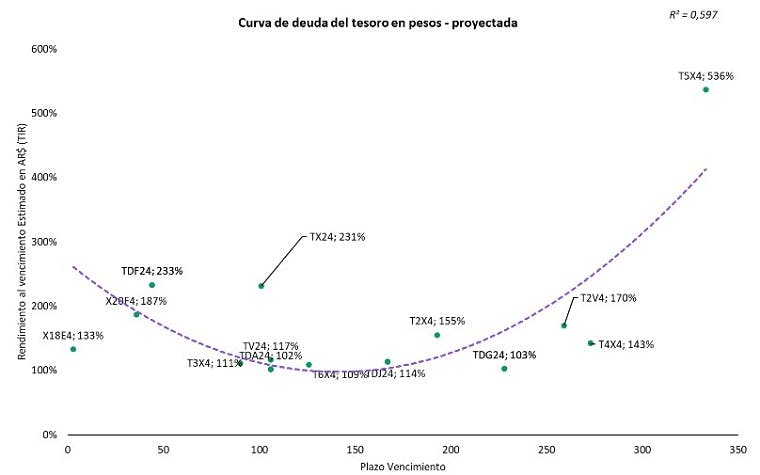

Recorte de tasas del BCRA: ¿Qué hacer con los pesos?🤨

- Luego del recorte de la tasa de política monetaria que la llevó de 133% a 110% TNA el mercado comenzó a demandar instrumentos en pesos que le permitieran reducir la licuación a la que están expuestos los stocks de pesos y los bancos el spread negativo con respecto a la tasa mínima de plazo fijos. La curva CER fue la que mostró una mayor compresión de rendimiento dentro del universo de los bonos en pesos desde que comenzó este proceso.

- Especialmente el tramo más corto donde los títulos pasaron de tener TIR de -48% en promedio a TIR de -80% en la actualidad. Viendo en retrospectiva, previo al salto discreto del tipo de cambio, la curva en CER pasó de rendimientos positivos (en promedio 5%-8% para el tramo corto y largo) a valores de rendimientos reales en negativo mencionados anteriormente. Tomando como referencia un instrumento en particular, el bono soberano TX24 tuvo un retorno directo de 25,7% en un mes.

- En esa línea, las perspectivas a futuro también muestran señales de que la inflación continuará con valores elevados. De acuerdo a las previsiones del Relevamiento de Expectativas del Mercado (REM) del BCRA para el 2023, se mostró un ajuste al alza de las expectativas de inflación, pasando a 189,2%, lo cual significaba que serían dos años continuos con una inflación bien por encima de la barrera del 100%.

¿En qué conviene invertir?🌟

- Ante este panorama complejo, donde tener pesos sin invertir genera pérdidas de poder adquisitivo de gran magnitud, desde el Research de IOL invertironline consideramos que posicionarse en activos CER y Dólar linked representan la mejor opción para resguardar valor contra la inflación considerando activos de renta fija de bajo riesgo.

- A continuación, vamos a dar a conocer algunas alternativas que creemos que pueden ser útiles para potenciar sus ahorros, a la vez que también permiten proteger su capital ante la suba de precios en la economía argentina.

Corto Plazo

Bono CER TX24

- En primer lugar, pensando en el corto plazo, sugerimos invertir en TX24 que ajusta su capital por el CER, logrando así acompañar a la inflación.

- Dado que en el universo de pesos no existen alternativas para cubrirse contra la inflación esperada hacia delante (el mercado descuenta niveles de dos dígitos para el mes de enero también).

Mediano Plazo

Bono Dollar Linked T2V4

- En segundo lugar, pensando en el mediano plazo, creemos que sería ideal sumar a la cartera el Bono T2V4 y que también opera con un volumen considerable.

- Asumiendo que el nivel del inflación continua persistente en los siguientes meses, el esquema de crawling peg (devaluación diaria del tipo de cambio oficial) debería ajustarse al alza para no perder competitividad en términos reales, lo cual esto impactaría positivamente en los rendimientos de los instrumentos dólar linked.

**Aclaración: Los cálculos fueron hechos cotizaciones de cierre al 11/1/2024 y quedan sujetos a las variaciones de las cotizaciones en el mercado. Para más información sobre rendimientos y cotizaciones consultar el Reporte diario de Bonos y Tasas.

Glosario

Es una medida de sensibilidad del precio del bono ante cambios en su tasa interna de retorno

Es la tasa de descuento que iguala el valor presente de todos los flujos del bono (capital e intereses) con su precio. Se utiliza como un indicador de rentabilidad de la inversión bajo el precio vigente

Coeficiente utilizado por el BCRA para ajustar valores por inflación de manera diaria, calculado utilizando el IPC publicado por el INDEC.

Es la tasa de interés pagada por depósitos a plazo fijo de 30 a 35 días de más de un millón de pesos, por el promedio de entidades financieras privadas

Representa el interés que paga el bono.

Hace referencia a la frecuencia de pago de intereses de un instrumento financiero, determinado en las condiciones de emisión.

Es el cociente entre la cotización del bono y su correspondiente valor técnico, expresado en porcentaje. En caso que el indicador séa igual al 100% se dice que el bono “cotiza a la par”, si es menor “cotiza bajo la par" y si es superior “cotiza sobre la par ”.

Maximiliano Donzelli

Head de Research

Ezequiel Riva Roure

Analista de Research