Gerente de Research

Portafolios Sugeridos EE.UU. - Marzo 2022

11.03.2022

En este informe de frecuencia mensual proponemos tres portafolios que esperamos sirvan de guía para los inversores. Cada uno de ellos se ajusta mejor a las necesidades de un inversor de perfil conservador, moderado y agresivo respectivamente.

Rendimiento de los portafolios

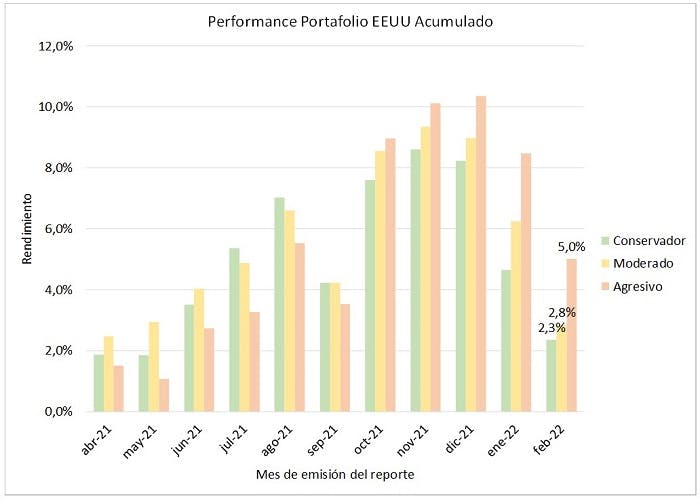

El rendimiento (en dólares) del portafolio anterior (mes de febrero) se vio afectado por el contexto muy adverso del mercado. El rendimiento para el portafolio conservador fue del -2,2%, mientras que para el moderado y el agresivo fue del -3,2%. En el acumulado desde abril del año pasado a la fecha el portafolio conservador obtuvo un rendimiento de 2,3%, el moderado de 2,8% y el agresivo de 5%.

- Si consideramos un benchmark para cada perfil tomando solo dos ETF (uno de bonos del tesoro norteamericano y otro del S&P500), el conservador supera en 1,5 pp al benchmark, el moderado en 0,7 pp y el agresivo en 2,2 pp.

Resumen

Perfil Conservador

A diferencia del mes anterior, proponemos cerrar posición en el S&P y en empresas del sector financiero, los cuales son reemplazados por la asignación de liquidez y el incremento de posiciones de renta fija.

Perfil Moderado

A diferencia del mes anterior, proponemos cerrar posición empresas del sector financiero, y bajar exposición del sector tecnológico. En su reemplazo, incorporamos acciones de Latinoamérica y mayor participación en renta fija.

Perfil Agresivo

A diferencia del mes anterior, proponemos cerrar posición empresas del sector financiero, y bajar exposición del sector tecnológico. En su reemplazo, incorporamos acciones de Latinoamérica y del sector agro, al mismo tiempo que aumentamos la participación en renta fija.

Sobre los portafolios sugeridos

- Al momento de concebir estos portafolios, pensamos en inversiones de mediano a largo plazo por lo que privilegiamos la situación macroeconómica y un análisis Top Down (que comienza con una visión global, para luego pasar a la selección sectorial y por último las empresas) por sobre las compras de oportunidad. Partiendo de los portafolios del mes anterior, propondremos algún cambio en la composición de los mismos (en caso de corresponder) para ajustar mejor las inversiones a los hechos ocurridos en el período desde la emisión del último reporte.

- Dada la visión del portafolio entendemos que lo mejor es construirlo enteramente con ETFs. El motivo principal es que a través de los ETF es posible adquirir varios activos en una sola transacción, lo que permite reducir los costos y lograr una gran diversificación aún con montos muy pequeños. Siendo así, un inversor más agresivo o de mayor conocimiento del mercado, es posible que quiera adicionar al portafolio acciones específicas. Para este fin proponemos conocer el reporte Informe de Acciones Recomendadas S&P500, en el que destacamos las empresas más interesantes de cada sector.

Contexto

Panorama macroeconómico

Tal como se vio a principios del año, los principales índices bursátiles de EEUU siguieron arrastrando pérdidas, esto se explicó en gran medida debido a las expectativas de suba de tasas de interés por parte de la FED, y a la incertidumbre originada a raíz de la invasión de la Federación Rusa en Ucrania.

- Observando a los principales índices, el S&P 500 cayó en febrero un 3,8%, acumulando así una caída del 8,8% desde el comienzo del año. Mientras tanto, el NASDAQ fue nuevamente el índice más golpeado, llegando a caer un 5,1% este mes no solo a raíz del contexto sino también por los balances presentados de algunas empresas de renombre que forman parte de este índice, como Netflix y Facebook. No ajenos a este contexto, los ETFs de renta fija también tuvieron pérdidas de aproximadamente un 0,7% en febrero.

- A mediados de febrero, la Reserva Federal de los Estados Unidos distribuyó las minutas de su reunión de política monetaria, dando a entender que la intención de Jerome Powell y del Directorio en general es de ir tendiendo hacia una política monetaria más restrictiva, pero no con la dureza que el mercado esperaba. Contrario a las expectativas, no se definió un cronograma de subas, sino que se irán evaluando aumentos en cada reunión. Igualmente, Powell dejó en claro que la inflación yace en el centro de las preocupaciones de la FED, por lo que se confirmó el desarme del balance de la FED en marzo.

- El jueves 24 de febrero, la Federación Rusa comenzó con la invasión de Ucrania, generando un efecto dominó en los mercados mundiales. Tanto los Estados Unidos como la Unión Europa se movieron de manera rápida para imponer sanciones a Rusia, generando fuertes presiones en los mercados de energía, dado el rol central que tiene este país como productor y distribuidor a nivel mundial. El barril de crudo Brent aumento un 10,6% mes a mes, mientras que el gas líquido también vio un salto en su cotización. Esto genera presión especialmente sobre Europa y su mayor economía, Alemania, ya que el 41% del gas utilizado en el país origina en Rusia.

- Así, ETFs de energía como el XLE aumentaron un 28,5% en lo que va del año, mostrando crecimientos fuertes para el sector. A su vez, debido a que Ucrania es un gran productor de granos, se ha generado un aumento en los commodities de agro, con el trigo y el maíz aumentando en magnitudes del 21% y 9% respectivamente. Adicionalmente, se ha visto una transición hacia activos más seguros, viéndose así aumentos en los volúmenes de bonos americanos siendo operados, un activo que venía siendo impactado negativamente por las perspectivas de subas de tasas.

- La volatilidad y tensión generada por el conflicto bélico puede acelerar el proceso inflacionario de los Estados Unidos, tanto por los posibles aumentos de costos como por un deterioro en la economía americana a raíz del conflicto. Dadas las subas en el precio en la energía y complicaciones logísticas que pueden surgir del contexto, los aumentos en los costos podrían poner en riesgo las políticas de ajuste de la FED. Según estimaciones de Bloomberg Economics, con un barril a $120 la inflación podría saltar a más de un 10% interanual en los próximos meses. A su vez, una escalada fuerte de la disputa podría poner en riesgo la recuperación de la economía, generando expectativas sobre cuánto margen de ajuste le podría quedar a la Reserva Federal. Tomando esto en cuenta, Powell testificó el 3 de marzo ante el Senado, ratificando que, a pesar de la incertidumbre por el conflicto, la FED continuará con las subas de tasas y el desarme de los balances. Con la inflación en sus niveles más altos desde 1982 (7,5% interanual en enero), y con un “mercado laboral fuerte”, el presidente del Directorio reafirmo que el objetivo principal del organismo seguirá siendo la reducción de la inflación, apuntando a la meta del 2%.

- A pesar de la volatilidad tanto en el frente externo como en los mercados bursátiles, la economía real continua en un proceso sostenido de recuperación. Habiendo tenido un crecimiento fuerte en 2021, las previsiones del FMI sitúan la expansión del 2022 en un 4%. A su vez, los datos de las peticiones para el subsidio por desempleo de la última semana de febrero fueron mejores a los estimados, ubicándose en 215 mil contrarios a las 226 mil estimadas. Además, el 25 de febrero se supieron los datos de consumo minorista de enero, teniendo un incremento mes a mes del 2,1%, los datos más altos desde marzo del 2021, impulsado por las compras de bienes durables, aumentando un 8,5% respecto a diciembre. Este aumento en el consumo está respaldado por la caída sostenida en la tasa de ahorro que se observa desde mediados del 2021, dando a entender que las perspectivas sobre crecimiento económico se sostienen independiente del contexto de incertidumbre.

Bajo este contexto sugerimos reducir participación en activos de riesgo como renta variable y privilegiar posiciones en liquidez y de renta fija.

Explorá nuestros reportes

Research / Info de mercado estados unidos

Monitor Económico EE.UU. - Febrero 2022

Research / Alternativas de inversion estados unidos

Señales sobre Acciones del S&P500 - 07/03/202...

José Ignacio Bano

Maximiliano Donzelli

Jefe de Research

Damián Vlassich

Analista de Research