Head de Research

Portafolio Moderado EE.UU. - junio 2022

22.06.2022

El inversor moderado no busca con su cartera conseguir ingresos corrientes, pero sí requiere un modesto (potencial) aumento en el valor de sus inversiones. Tolera alguna volatilidad, pero busca afrontar un menor riesgo que el inversor agresivo.

Estrategia

- En relación al portafolio sugerido el mes pasado no hemos realizados modificaciones en cuanto a la composición por tipo de activos. De esta manera, el portafolio queda compuesto por 15% efectivo, 40% para Renta Fija y 45% para Renta Variable. Los principales cambios respondieron a una rotación dentro de lo que refiere al segmento de Renta Variable, con el objetivo de, principalmente, privilegiar sectores que se encuentran subvaluados. En este sentido, y al igual que lo realizado en el perfil conservador, cerramos la posición que manteníamos de 5 puntos porcentuales en el sector de consumo básico, mientras que también bajamos la exposición en salud.

- En su lugar incorporamos dos posiciones que, si bien son más agresivas, experimentaron correcciones y resultan atractivas en cuanto a valuaciones, como lo son el sector agrícola (MOO) y el de emergentes (EEM). Por el lado de Agribusiness observamos que los commodities mantienen su rally alcista principalmente desde marzo, pero se ha producido una cierta divergencia respecto de las empresas del sector, ya que la mencionada suba no fue trasladada en las cotizaciones actuales (situación que si se vio en las empresas petroleras). Mientras que en lo que refiere a emergentes, lo consideramos una alternativa atractiva de diversificación, especialmente considerando la fuerte corrección experimentada por los índices estadounidenses desde principios de año. El último movimiento en cuanto a Renta Variable lo determinó la rotación de 5 puntos porcentuales de la posición que manteníamos en el ETF de Value del S&P, al ETF de empresas con altos dividendos (PEY + 5%). Esta modificación responde a una estrategia de generar al menos un retorno cierto determinado por el pago de dividendos.

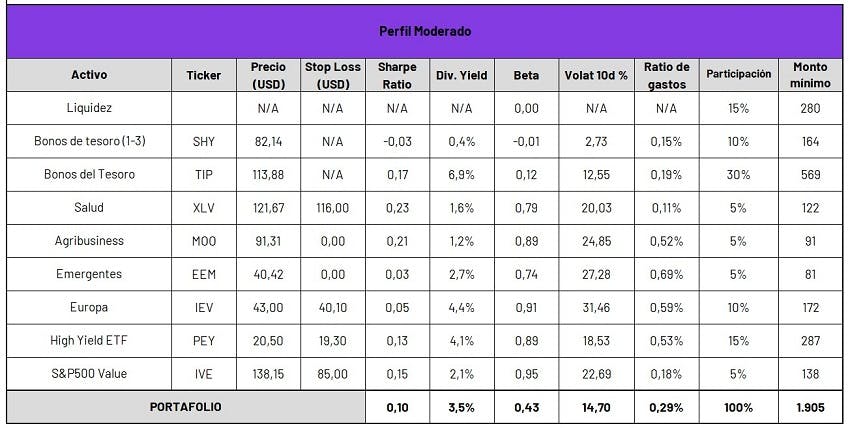

- En lo que refiere a Renta Fija, mantenemos la participación que teníamos en el tramo corto de la curva a través del SHY (bonos de 1 a 3 años) y en bonos protegidos contra la inflación (TIP). Con los mencionados cambios, la medida de riesgo de los portafolios (Beta) se ubica en el nivel de 0,43 lo que determina un valor históricamente bajo pero acorde al contexto. Para mejorar la gestión de riesgo del portafolio en los activos de Renta Variable, se sugiere niveles de precio tal que es recomendable salir del activo (stop loss) en caso que la cotización baje de ese nivel (ver Anexo I).

Detalles de los activos

Liquidez (15%)

- Como bien explicamos previamente, se decidió mantener un porcentaje líquido para reducir la exposición a la volatilidad actual del mercado y esperar nuevas oportunidades de inversión. En este caso, la posición queda en Dólares Contado con Liquidación (CCL)

Bonos del Tesoro de Estados Unidos – 1 a 3 años (10%):

El fondo iShares 1-3 Year Treasury Bond (SHY) Busca replicar los resultados de inversión de un índice compuesto por bonos del tesoro de EE.UU. con vencimientos residuales de entre uno y tres años. De esta manera estaríamos obteniendo exposición a Bonos del Tesoro de EE. UU. a corto plazo.

Bonos del Tesoro de Estados Unidos – TIPS (30%):

- El fondo iShares TIPS Bond ETF (TIP) busca replicar los resultados de inversión de un índice compuesto por bonos del tesoro de EE.UU. que se encuentran protegidos contra la inflación. De esta manera estaríamos obteniendo exposición a Bonos del Tesoro de EE. UU. cuyo valor nominal aumenta con la inflación.

Acciones de empresas de mercados emergentes (EEM)

iShares MSCI Emerging Index Fund (5%)

- Es un ETF que se encuentra expuesto únicamente por valores de renta variable de alta y mediana capitalización de mercados emergentes. El país con mayor participación es China con el 33,2%, seguido por Taiwán y Corea del Sur que mantienen una participación del 15,5% y 12% respectivamente.

- Entre las empresas más relevantes se encuentran Taiwan Semiconductor Manufacturing Company (TSM), la tecnológica Tencent (TCEHY), el gigante de e-commerce Alibaba (BABA), Samsung y Meituan entre otros.

Acciones de empresas del sector salud (XLV)

Health Care Select Sector SPDR Fund ETF (5%)

- Es un fondo que invierte principalmente en empresas farmacéuticas (28,8%), proveedores de cuidados de salud (22,2%) y de equipamientos médicos (20,7%).

- Entre las principales empresas que componen el fondo se encuentran Johnson & Johnson (JNJ), UnitedHealth Group (UNH), Laboratorios Abbott (ABT), Pfizer (PFE) y AbbVie (ABBV).

Acciones de empresas europeas (IEV)

iShares Europe ETF (10%)

- Es un fondo que se encuentra expuesto únicamente por valores de renta variable europea. El país con mayor participación es Reino Unido con el 25%, seguido por Francia y Suiza que mantienen una participación del 16,9% y 16,7% respectivamente.

- Entre las empresas más relevantes se encuentran Nestle (NESN), los laboratorios Roche (ROG) y Astrazéneca (AZN), la petrolera Shell y HSBC.

Acciones de alto rendimiento

Invesco High Yield Equity Dividend Achievers ETF (15%)

- Es un ETF atractivo para aquellos inversionistas que busquen posicionamiento en activos que poseen alta tasa de dividendo o bien muestran un crecimiento de los mismos. A tal efecto, la composición del fondo busca resultados de inversión que se correspondan con el precio y rendimiento de las 50 acciones de mayor rendimiento en el Índice Nasdaq USD Dividend Achievers.

- Dicho instrumento es un índice ponderado de rendimiento de empresas estadounidenses que han aumentado sus dividendos anuales durante al menos 10 años consecutivos. Entre los principales sectores que lo componen, se encuentra el de servicios públicos (23,3%), el financiero (22,5%) y el de consumo básico (19%).

Acciones de "Valor"

S&P500 Value (10%):

- Este fondo concentra principalmente su participación empresas estadounidenses de gran capitalización bursátil que se piensan que están subvaluadas por el mercado en relación a otras empresas comparables. Se encuentra posicionado principalmente en compañías del sector salud las cuales poseen una participación del 16,89%, seguidas del sector financiero con aproximadamente 15% e industriales y consumo básico que comparten un 11% respectivamente.

- Al invertir en este ETF estaremos tomando posición en un total de más de 400 empresas de los mencionados sectores entre las que se destacan (por su participación en el fondo) Berkshire Hathaway (3,26%), Johnson & Johnson (2,65%), Exxon Mobil (2,10%), Procter & Gamble (2,09%) y Coca Cola (1,43%).

Acciones Agro (MOO)

VanEck Agribusiness ETF (5%)

Busca replicar el desempeño de precio y rendimiento del MVIS Global Agribusiness Index (MVMOOTR). El mencionado índice tiene como objetivo rastrear el desempeño de las empresas más grandes y líquidas en el segmento global de agronegocios. Este es un índice ponderado que solo incluye empresas que generan al menos el 50% de sus ingresos a partir de agroquímicos y fertilizantes, semillas y rasgos, equipos agrícolas/de riego y maquinaria agrícola y diversos productos agrícolas entre otros.

Características y ratios de estos instrumentos

Glosario

Precio último en dólares estadounidenses del ETF con fecha 26/05/21

Nivel de precio en dólares estadounidenses del ETF que al ser alcanzado indica que se debería vender el activo.

Ratio indicativo del retorno por encima de la tasa libre de riesgo, en relación a la volatilidad del activo.

Tasa de dividendos, calculada como los dividendos anuales en relación al precio actual del ETF.

Es una medida de volatilidad del precio del fondo relativa a la volatilidad del mercado por un lapso de 180 días. Si Beta > 1 à El fondo se mueve con mayor sensibilidad que el mercado, si Beta < 1 à El fondo se mueve con menor sensibilidad que el mercado.

Volatilidad de los precios de mercado de los últimos 10 días. Ratio gastos: Porcentaje de gastos administrativos del fondo.

Por qué invertir en EEUU a través de ETFs

Bolsa norteamericana

- Existen en el mundo más de 60 mercados de capitales, de los cuales los 16 más grandes concentran el 87% del valor global. Los dos de mayor capitalización son el NYSE (New York Stock Exchange) y el Nasdaq, ambos situados en Nueva York.

- La operatoria en estos mercados, no sólo permite invertir en las empresas más grandes de Estados Unidos, sino también en los principales mercados del mundo.

- Más de 6000 empresas se encuentran listadas en estos dos, brindándole al inversor la posibilidad de diversificar su portafolio de acuerdo a diferentes sectores e industrias, tamaños de compañías y diversidad geográfica, entre otros.

- Adicionalmente, la operatoria a través de ETFs permite posicionarse no sólo en acciones sino también en renta fija, commodities y monedas.

Ventajas de los ETFs

- Dentro de los ETFs de acciones, estos pueden enfocarse en sectores económicos (financiero, materiales, consumo básico, tecnológicas, etc), tamaño de capitalización (large cap, mid cap, small cap), estilo de inversión (por ejemplo value o growth) o exposición a mercados (desarrollados, emergentes, un país en particular) entre otros.

- Existen incluso, fondos temáticos que identifican oportunidades de inversión en sectores de la economía que surgen como una nueva tendencia en el mercado y que tienen el potencial de provocar un cambio en la economía global.

- Por ejemplo, ETFs enfocados en ESG, empresas responsables en lo ambiental, social y gobierno corporativo, ETFs que invierten en empresas generadoras de energías alternativas o aeroespaciales, entre otras.

- Por otro lado, los ETFs de bonos pueden clasificarse de acuerdo a sus emisores (soberanos y corporativos de Estados Unidos o de otros países) y su duración (de corto, mediano o largo plazo). Adicionalmente, existen fondos que se apalancan, para lograr mayores rendimientos (aunque por supuesto son más riesgosos) y ETFs que operan en la dirección contraria a la tendencia del mercado.

- Hacia fines de 2019, 1850 empresas norteamericanas cotizaban en el NYSE y 2647 en el Nasdaq. Adicionalmente, 506 y 451 empresas extranjeras cotizaban en los mismos respectivamente. A su vez, hacia el 2018 había en esos mercados, casi 2000 ETFs, aunque menos del 1% concentraba la mitad de los flujos.

Explorá los instrumentos del portafolio

Existen diferentes formas de abordar el armado de un portafolio. Algunos inversores, buscan posicionarse según distintos criterios como el mercado, el tamaño de las empresas, activos de valor o crecimiento y “momentum”. Otros en cambio, buscan exposición a diversas regiones geográficas, sectores económicos, commodities o un determinado producto. Los ETFs o “fondos cotizados” surgen como una alternativa para perseguir estos objetivos con montos de inversión bajos.

Los Real Estate Investment Trust son empresas enfocadas en el sector inmobiliario que generan beneficios principalmente a través del alquiler de instalaciones tales como viviendas, oficinas, hoteles, supermercados, centros comerciales, industrias y hospitales. La particularidad de estas compañías es que deben distribuir en forma de dividendos al menos el 90% de sus ingresos. De este modo, otorgan altas tasas de dividendos de forma periódica.

Damián Vlassich

Analista de Research

Lucas Buscaglia

Analista de Research