Head de Research

Portafolio conservador/moderado Argentina - noviembre 2022

3.11.2022

Aspectos clave:

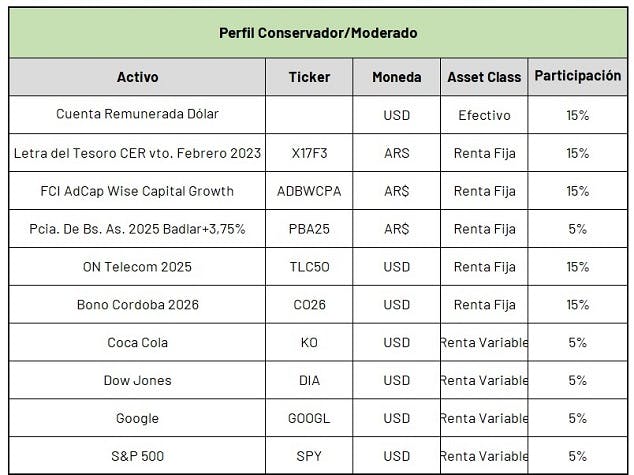

En cuanto a renta variable el cambio más relevante surgió en la rotación de Pfizer (PFE) a KO (Coca Cola). Mientras que, en instrumentos de renta fija, mantenemos la ON de Telecom, el bono de Córdoba (CO26) y el PBA25, y rotamos parcialmente la participación en el FCI Wise (ADBWCPA) a la letra corta CER (X17F3).

Estrategia

- La ponderación por monedas quedó establecida por 35% en Pesos y 65% en Dólares. Mientras que lo que respecta a la composición por tipo de activo, está conformada por 15% Efectivo, 65% Renta Fija y 20% Renta variable. La estrategia de base responde principalmente a la necesidad de proteger el portafolio tanto ante la aceleración del nivel de precios, como así también respecto del riego de salto cambiario. Entendemos que luego de dos meses con un tipo de cambio financiero relativamente estable, la escasez de reservas, sumado a los altos datos de inflación, reavivaron ciertas necesidades de cobertura de moneda.

- En cuanto a renta variable, no realizamos significativas modificaciones, mantenemos la participación en el Dow Jones, ya que consideramos que de los tres principales índices es el que menor beta posee debido a que se encuentra conformado especialmente por el conjunto de acciones denominado blue chip (empresas con buenos y sólidos fundamentales y de larga data en el mercado). Sin embargo, en lugar de estar completamente expuesto al Dow Jones, mantenemos la división de la participación con el S&P500. También mantenemos en cartera la acción de Alphabet (GOOGL), compañía del sector tecnológico que, si bien no ha superado el consenso de mercado en resultados presentados recientemente, muestra una sólida posición de caja, al mismo tiempo que posee ratios fundamentales como el precio/beneficio (Price-Earnings o PER) en mínimos históricos. La única modificación realizada responde a la rotación de Pfizer a Coca Cola, manteniendo de esta manera la participación en sectores defensivos, pero evitando el riesgo de presentación de resultados, situación que la compañía de bebidas no alcohólicas ha conseguido superar favorablemente.

- En lo que se refiere a renta fija, dada la inflación elevada, continuamos privilegiando la posición en activos que ajusten su capital por el índice CER, pero dado el estrés reciente de la curva privelegiamos acortar plazos. En ese sentido, sugerimos reducir la posición del FCI AdCap Wise Capital Growth en un 15% para rotar hacia la letra del Tesoro con vencimiento en febrero del 2023, la X17F3. Optamos por no cerrar la posición en su totalidad dado que continúa devengando una tasa elevada y la curva se encuentra positiva, pero dado su posicionamiento en instrumentos más largos entendemos que es un riesgo no apropiado para el perfil.

- Para la parte en dólares de renta fija, sugerimos no llevar a cabo rotaciones, dado que la ON de Telecom con vencimiento en 2025 (TL5CO) y el bono sub soberano de Córdoba con vencimiento en 2026 (CO26) continúan ofreciendo buenos retornos para estos perfiles de riesgo. Sí bien en el último mes las cotizaciones se mantuvieron por debajo de los dólares financieros, sus respectivas TIR rondan en torno al 8%, superando así otros instrumentos similares, y a su vez ofreciendo amortizaciones de capital periódicas reduciendo así sustancialmente el riesgo. En pos de una estrategia de dolarizar parte del portafolio, estos instrumentos ofrecen cobertura parcial ante variaciones de los dólares financieros y a su vez generando intereses.

Características de los activos

Letra CER febrero 2023 - X17F3 (15%)

- Optando por cobertura de inflación, pero buscando acortar plazos dado el estrés reciente en la curva CER, sugerimos sumar la letra del tesoro que ajusta su capital por CER con vencimiento en febrero del 2023.

- A la fecha, la letra rinde CER+3,3%, logrando así un rendimiento considerable dado el plazo. Tomando las estimaciones del REM de octubre, la TIR estimada se sitúa en 114%.

Pcia. de Bs. As. 2025 Badlar+3,75% - PBA25 (5%)

- Con la TEA de la tasa de interés Badlar en 94%, sumar un instrumento a la cartera que pague cupones con este ajuste es una buena opción. Por ende, sugerimos sumar el PBA25 a la cartera, cuya paridad se encuentra en torno al 90%, ofreciendo así un mayor retorno que otros instrumentos de esta índole.

- El bono emitido por la Provincia de Buenos Aires vence en abril del 2025, y paga cupones de manera trimestral a una tasa de Badlar+3,75%, y tiene una TIR del 105%.

AdCap Wise Capital Growth - ADBWCPA (15%)

- Buscando continuar con una estrategia de devengamiento de tasa CER en un contexto de inflación elevada, sugerimos sumar el FCI de AdCap Wise Capital Growth, cuya composición está mayoritariamente en instrumentos CER diversos y parte en bonos duales.

- Observando en detalle su composición, el 74% está asignado en instrumentos CER, parte en letras y otra en bonos, incluyendo al T2X3 cuya TIR a la fecha es CER+5%. A su vez, al tener parte en duales, ofrece cobertura parcial contra el TC oficial.

ON Telecom TLC5O - (15%):

- Esta ON de Ley Extranjera tiene vencimiento en agosto del 2025 y ofrece una estructura de pagos interesantes. Paga cupones de manera semestral a una tasa anual del 8,5%, y paga cuatro amortizaciones capital anuales a partir del 2023, reduciendo riesgo al no acumular todo el capital al vencimiento. Así, la ON ofrece una TIR del 9,5% a la fecha, superando la inflación de EEUU.

- Por su parte, Telecom es una de las principales empresas de telecomunicaciones del país que brinda soluciones de conectividad y entretenimiento a más de 28 millones de usuarios. En lo que refiere a los aspectos financieros de la empresa, mantiene una posición equilibrada entre deuda y capital accionario. Sus ratios de solvencia lucen lógicos y presentan baja volatilidad, lo cual se presenta como uno de los aspectos más positivos.

Bono USD Córdoba 2026 CO26 -(15%):

- Este bono subsoberano en dólares tiene vencimiento en octubre del 2026 y su estructura ofrece una importante reducción de riesgo. Paga cupones de manera trimestral a una tasa anual del 7,125%, y ofrece treinta y dos pagos de amortización de manera trimestral a partir de enero del 2019, por lo cual ya a ha comenzado a regir este esquema. Cada cupón incluye una devolución del 3,125% del capital, logrando así cupones elevados y una reducción importante de riesgo. El bono a la fecha tiene una TIR aproximada de 9,2%.

- Por su parte, la Provincia de Córdoba presento en 2021 un superávit primario y, según reportado por el Ministerio de Finanzas de la Provincia, agosto representó el menor nivel de deuda desde el 2017, dando evidencia de un proceso de saneamiento de las cuentas públicas por parte del Gobierno Provincial.

Coca Cola - KO (5%)

- Fundada en 1886, The Coca-Cola Company fabrica, comercializa y distribuye bebidas sin alcohol, como concentrados y jarabes para bebidas gaseosas, jugos, energizantes y productos sucedáneos. Sus marcas incluyen Coca Cola, Fanta, Sprite, Powerade, Del Valle, Schweppes, Aquarius, Dasani y Bonaqua entre otros. Se trata de una de las acciones denominadas “Blue Chip” que hace referencia a las compañías grandes, reconocidas, rentables, poco volátiles y que pagan altos dividendos. El activo en cuestión registra un Beta de 0,56 y un Dividend Yield de 2,74%.

- A fines de mejorar la gestión del riesgo, se estable un stop loss (precio que por debajo de dicho nivel se recomienda vender) como así también un nivel de venta por toma de ganancia (precio por encima de dicho nivel se recomienda vender). ver Anexo.

Dow Jones - DIA (5%)

- Es el ETF que busca replicar el rendimiento del índice Dow Jones. Cabe destacar que el Dow Jones está compuesto por 30 acciones estadounidenses de primer nivel. Con más de 100 años, es el índice de mercado más antiguo de Estados Unidos, y el único índice que se encuentra conformado por empresas que reflejan una performance positiva en cuanto a la generación de ganancias durante un período de tiempo significativo.

- A fines de mejorar la gestión del riesgo, se estable un stop loss (precio que por debajo de dicho nivel se recomienda vender) como así también un nivel de venta por toma de ganancia (precio por encima de dicho nivel se recomienda vender).ver Anexo.

Alphabet Inc. (Google) - GOOGL (5%):

- Fundada en 2015, Alphabet inc es un holding de distintas empresas cuya principal filial es Google. El segmento de Google incluye productos de Internet, tales como la Search, Ads, Commerce, Maps, YouTube, Apps, Cloud, Android, Chrome, Google Play y productos de hardware, incluyendo Chromecast, Chromebooks y Nexus. Otras de sus filiales son empresas como Calico, que aporta un segmento relacionado a biotecnología o Google X y Sidewalks Labs que se dedican a investigación y desarrollo.

- Este tipo de diversificación es lo que hace a Alphabet una empresa interesante para invertir ya que nos permite con un solo papel posicionarnos en varias compañías al mismo tiempo de los sectores con mejores perspectivas a futuro.

- A fines de mejorar la gestión del riesgo, se estable un stop loss (precio que por debajo de dicho nivel se recomienda vender) ver Anexo.

S&P500 - SPY (5%)

- Es el ETF más antiguo que cotiza en los EE. UU. siendo a su vez uno de los de mayor AUM (activos bajo administración) y mayor volumen de operaciones. Con un total de 505 activos bajo custodia, el fondo busca replicar el comportamiento del S&P 500, uno de los índices bursátiles de referencia más importantes de los Estados Unidos.

- A fines de mejorar la gestión del riesgo, se estable un stop loss (precio que por debajo de dicho nivel se recomienda vender) como así también un nivel de venta por toma de ganancia (precio por encima de dicho nivel se recomienda vender). ver Anexo.

Conocé las principales características y ratios de estos instrumentos.

Sobre los portafolios sugeridos

- Al momento de concebir estos portafolios, pensamos en inversiones de mediano a largo plazo por lo que privilegiamos la situación macroeconómica y un análisis Top Down (que comienza con una visión global, para luego pasar a la selección sectorial y por último las empresas) por sobre las compras de oportunidad. Partiendo de portafolios anteriores, mes a mes proponemos algún cambio en la composición de los mismos (en caso de corresponder) para ajustar mejor las inversiones a los hechos ocurridos en el período desde la emisión del último reporte.

- Al tratarse de portafolios para Argentina incluimos solamente los activos que puedan operarse localmente aunque activos extranjeros con operatoria local como los CEDEARs pueden formar parte del portafolio ya que permiten diversificar el riesgo, invertir en sectores que no tienen representación en el mercado local y tener una posición dolarizada.

Damián Vlassich

Analista de Research

Explorá otros perfiles de inversor

Research / Alternativas de inversion argentina

Portafolio agresivo Argentina - noviembre 202...

El inversor agresivo necesita una cartera de inversión que capture importantes ganancias de capital en operaciones con elevado riesgo, pensando que esta exposición a volatilidad se...

Research / Alternativas de inversion argentina

Portafolios sugeridos Argentina - noviembre 2...

Conocé las alternativas de inversión que prepararon nuestros expertos para potenciar tus ahorros frente a la inflación y la suba del dólar. Vas a encontrar carteras pensadas para t...

Este reporte tiene el solo propósito de brindar información, y en él solo se vierten opiniones respecto de las cuales el usuario o cliente podrá estar o no de acuerdo. Este reporte no constituye una oferta o recomendación de compra o venta de los instrumentos financieros mencionados. Asimismo, este reporte no tiene en cuenta los objetivos de inversión y/o la situación financiera de ninguna persona en particular, y por lo tanto los instrumentos mencionados en el mismo podrían no ser adecuados para su perfil de inversor. Los asesores financieros relacionados a invertirOnline.com pueden ofrecer sus opiniones o perspectivas concernientes a lo apropiado de la naturaleza de determinadas estrategias de inversión; sin embargo, es finalmente el usuario o cliente el responsable último de las decisiones de inversión que adopta, debiendo estar tales decisiones basadas únicamente en sus circunstancias económicas, objetivos financieros, tolerancia al riesgo y necesidades de liquidez personales. Las inversiones en activos financieros y otros productos conllevan riesgos, incluyendo la pérdida de capital significativa. Los riesgos incluyen pero no están limitados a: riesgo de tasa de interés, riesgos de liquidez, de tipo de cambio y el riesgo específico de la empresa y/o sector. Este documento contiene información histórica y prospectiva. Los rendimientos pasados no son garantía o indicativo de resultados futuros. Todos los precios, valores o estimaciones generadas en este reporte (excepto aquellos identificados como históricos) son con fines indicativos. Todos los datos y manifestaciones utilizados en este reporte (incluyendo, sin limitación, expresiones tales como "Compra fuerte”/"Compra"/"Mantener"/"Venta"/"Venta fuerte", etc., en adelante las “Expresiones Bursátiles”) no deben considerarse como recomendación de compra o venta de los instrumentos financieros mencionados. Las Expresiones Bursátiles son manifestaciones o expresiones de uso habitual en el mercado bursátil, que responden a estimaciones respecto a valores mínimos y/o máximos de un determinado papel o instrumento, por lo cual no pueden considerarse bajo ningún concepto recomendaciones o llamados a la acción de operar un determinado papel. Todo lo establecido en este reporte, está basado en fuentes que se consideran confiables y de buena fe, pero no implican garantía implícita ni explícita de su precisión y completitud.