Head de Research

Portafolio agresivo Argentina - noviembre 2022

3.11.2022

El inversor agresivo necesita una cartera de inversión que capture importantes ganancias de capital en operaciones con elevado riesgo, pensando que esta exposición a una más elevada volatilidad será recompensada con un mayor rendimiento.

Estrategia

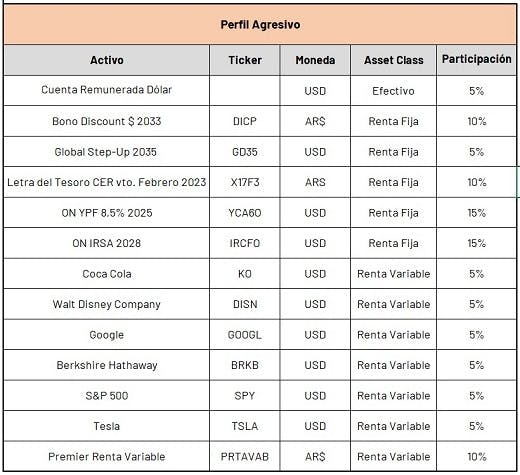

- Teniendo en cuenta la cartera propuesta el mes anterior, decidimos no realizar modificaciones en lo que refiere a la ponderación por monedas, quedando compuesta la misma por 25% en Pesos y 75% en Dólares. Por otro lado, tampoco realizamos cambios en lo que refiere a la composición por tipo de activo, la cual quedó compuesta por 5% Liquidez, 55% Renta Fija y 40% Renta variable.

- En lo referente a renta variable, teniendo en cuenta el complejo escenario actual y alineado a la estrategia del portafolio conservador/moderado, decidimos continuar privilegiando la diversificación, incluyendo múltiples activos tanto de diferentes geografías como de sectores. En este sentido es que mantenemos varias de las acciones incluidas el mes previo como Walt Disney Company (DISN) o Alphabet (GOOGL). A su vez, decidimos rotar el 5% de la exposición en el Nasdaq (QQQ), a la acción de Tesla (TSLA). Este cambio responde a una lógica de reducir el ruido de presentaciones de balance, teniendo en cuenta de que Tesla ya anunció los resultados correspondientes al tercer trimestre, y los mismos fueron positivos. Además, en caso de que el Nasdaq retome un tendencia alcista de corto, esto también sería capturado por Tesla. Adicionalmente, también rotamos (al igual que lo hicimos en el portafolio de menor riesgo) Pfizer (PFE) a Coca Cola (KO). Por último, y también alineado decidimos cerrar la posición en Ternium Argentina, tomar ganancia y rotar al FCI Premier Renta Variable, quedando de esta manera el mismo porcentaje exposición en el mercado argentino (10%).

- En lo que se refiere a renta fija, continuamos privilegiando una estrategia de devenga miento de tasa CER y, pero ya manteniendo cobertura en dólar. En lo que se refiere a CER, dado que la inflación continuará en valores por encima del 6% por los próximos meses, sugerimos mantener DICP en búsqueda de una mayor tasa pos 2024, pero rotando parte hacia el bono T2X3 para resguardar valor dado el estrés que se viene observando en la curva CER en el último mes. Sí bien el spread entre 2023 y 2024 continúa elevado, entendemos que el riesgo de tomar posición más larga es elevado, por lo que privilegiamos el bono CER con vencimiento en agosto del 2023. A su vez, dado el movimiento reciente de la curva, el bono devenga una tasa elevada de CER+6%, lo cual la resignación de rendimientos no es elevada a pesar de tomar una posición más defensiva.

- Para la parte en dólares de renta fija, sugerimos no llevar a cabo rotaciones, dado que la ON de YPF con vencimiento en 2025 (YCA6P) y la ON de IRSA con vencimiento en 2028 (IRCFO) continúan ofreciendo buenos retornos para estos perfiles de riesgo. Sí bien en el último mes las cotizaciones no vieron incrementos, tanto las empresas como las TIR ofrecidas son apropiadas para este perfil, buscando obtener mayores retornos. A esto se le suma la participación del bono soberano en dólares GD35, que dado el rally observado en las últimas semanas del mes sugerimos hacer una toma de ganancia parcial, reduciendo en un 5% la participación, pero sin cerrar a medida que continuamos entendiendo que las paridades están en valores históricamente bajos.

Características de los activos

Letra CER febrero 2023- X17F3 (10%)

- Optando por cobertura de inflación, pero buscando acortar plazos dado el estrés reciente en la curva CER, sugerimos sumar la letra del tesoro que ajusta su capital por CER con vencimiento en febrero del 2023.

- A la fecha, la letra rinde CER+3,3%, logrando así un rendimiento considerable dado el plazo. Tomando las estimaciones del REM de octubre, la TIR estimada se sitúa en 114%.

ON YPF 2026- YCA6O (15%):

- Con fecha de vencimiento el 28/07/2025, y una TIR del 20%, es un instrumento de deuda emitido por YPF. La empresa petrolera de bandera, produce combustibles, productos petroquímicos y lubricantes para varias industrias en tres complejos industriales en Argentina, con un importante desarrollo de hidrocarburos no convencionales en Vaca Muerta. Por otro lado, en lo que respecta a lo estrictamente financiero no debemos dejar de mencionar el saneamiento que fue realizando la empresa durante los últimos 2 años.

- En la última presentación de resultados informó alcanzar una ratio de EBITDA ajustado en 2021 de 6,4% por encima de los niveles pre pandemia de 2019 y alcanzó un margen del 29%, el más alto de los últimos 5 años. A su vez, en lo referente a flujo de efectivo, la compañía argentina registró el 7mo trimestre consecutivo con flujo de caja positivo, un dato clave a la hora de invertir en ONs.

- A esto debemos sumar también que finalizó el año con el nivel de deuda neta más bajo desde 2015, y en el último trimestre logró incrementar la producción de petróleo y gas en un 8,6% y 11,8% respectivamente.

Global 2035 – GD35 (5%):

- Este mes el riesgo país aumento de manera cosniderable dado un excenario internacional complicado para mercados emergentes, por lo que las cotizaciones de los bonos soberanos en dólares cayeron. El rendimiento (TIR) continua en niveles donde se descuenta una reestructuración (30%), por lo que creemos que continúa siendo una buena inversión a mediano plazo.

- También hay que considerar que aun en un escenario de reestructuración agresiva como el 2005 dentro de tres años, a los precios actuales no habría perdida (considerando los cupones a cobrar más un nuevo bono).

Bono Discount $ 2033 (Ley Arg)- DICP (10%)

- Buscando aprovechas el devengamiento de la tasa CER y los retorno elevados de la parte larga de la curva, sugerimos sumar un 15% hacia el bono CER del gobierno nacional con vencimiento en 2033. Este bono paga cupones de manera semestral a una tasa anual del 5,85% y pagará veinte cuotas de amortización a partir del 2024.

- A la fecha tiene un rendimiento (TIR) esperado de CER+9,2%, siendo de los bonos largos que mayor tasa ofrece, logrando así un diferencial que es interesante para estos perfiles de riesgo.

ON IRSA 2028-IRCFO (15%):

- ·Es una sociedad comercial de capitales argentinos dedicada a los bienes raíces, controlada por Cresud en un 64%. Junto con numerosas empresas que controla, conforma el grupo inmobiliario más grande de la Argentina, propietario de los principales centros comerciales y responsable de algunos de los mayores proyectos inmobiliarios del país. La empresa culminó su ejercicio fiscal 2021 con un margen de beneficio neto negativo, habiendo capturado en el mismo gran parte del efecto de la pandemia, ya que el año para la compañía finaliza en junio.

- También debemos mencionar que su estructura de financiamiento se sostiene claramente en deuda más que en capital accionario, lo que deriva en un nivel de apalancamiento financiero alto. Un aspecto positivo es que, al estar su negocio centrado en los bienes raíces, podría vender algunos de sus activos para afrontar los pagos de su deuda. Esto se ve reflejado en un nivel de activos sobre de deuda que ha ido evolucionando favorablemente, cerrando el 2021 en torno a los 4,77 puntos.

- El bono fue emitido el 8 de julio de este año tras el canje presentado por el bono RPC2D, con el objetivo de adecuarse a la Comunicación “A” 7466 del BCRA. Esta nueva ON vence en junio del 2028, paga cupones de manera semestral a una tasa anual del 8,75%, y pagará su capital en cinco cuotas anuales a partir del 2024. Los pagos se harán en junio, con los primeros cuatro siendo del 17,5% respecto a al capital original, y la última del 30%, abonada en el vencimiento. A la fecha la TIR es aproximadamente del 9%.

FCI de acciones argentinas

Premier Renta Variable (10%)

- El fondo tiene como objetivo invertir principalmente en acciones cotizantes en BYMA que integren el índice S&P Merval. Por sus características, tiene un perfil de riesgo alto, pero busca beneficios de largo plazo invirtiendo en compañías con buenos fundamentos económicos y financieros teniendo siempre como benchmark (referencia) el índice S&P Merval.

- Tiene invertido el 35% en acciones del sector energía, 26,5% en bancos, 14,3% en metalúrgicas y solamente el 2% en CEDEARS lo que denota la alta exposición a la coyuntura del mercado doméstico.

Alphabet Inc. (Google) – GOOGL (5%):

- Fundada en 2015, Alphabet inc es un holding de distintas empresas cuya principal filial es Google. El segmento de Google incluye productos de Internet, tales como la Search, Ads, Commerce, Maps, YouTube, Apps, Cloud, Android, Chrome, Google Play y productos de hardware, incluyendo Chromecast, Chromebooks y Nexus. Otras de sus filiales son empresas como Calico, que aporta un segmento relacionado a biotecnología o Google X y Sidewalks Labs que se dedican a investigación y desarrollo.

- Este tipo de diversificación es lo que hace a Alphabet una empresa interesante para invertir ya que nos permite con un solo papel posicionarnos en varias compañías al mismo tiempo de los sectores con mejores perspectivas a futuro.

- A fines de mejorar la gestión del riesgo, se estable un stop loss (precio que por debajo de dicho nivel se recomienda vender) ver Anexo.

Berkshire Hathaway – BRKB (5%)

- Se trata de una empresa del tipo “holding” que junto a sus subsidiarias invierten en compañías de diversos sectores, entre los que se puede mencionar aseguradoras, servicios públicos, energía, transporte, manufactura, comercio minorista y servicios. Se trata de una sociedad inversora en la cual Warren Buffet, icónico inversor, es el director ejecutivo y accionista mayoritario.

- Entre sus mayores inversiones se encuentran: Apple (NASDAQ: AAPL), Bank Of America (NYSE: BAC), Coca-Cola (NYSE: KO), American Express (NYSE: AXP) y Wells Fargo (NYSE: WFC). Su exposición en el mercado accionario norteamericano se ve reflejado en que el activo tiene un Beta cercano a 1.

- A fines de mejorar la gestión del riesgo, se estable un stop loss (precio que por debajo de dicho nivel se recomienda vender) como así también un nivel de venta por toma de ganancia (precio por encima de dicho nivel se recomienda vender). ver Anexo.

S&P 500 – SPY (5%):

- Es el ETF más antiguo que cotiza en los EE. UU. siendo a su vez uno de los de mayor AUM (activos bajo administración) y mayor volumen de operaciones. Con un total de 505 activos bajo custodia, el fondo busca replicar el comportamiento del S&P 500, uno de los índices bursátiles de referencia más importantes de los Estados Unidos. El mismo, al igual que el índice que toma de referencia, se destaca por el posicionamiento en empresas de alta capitalización bursátil logrando alcanzar en todo el 2021 un notable rendimiento superior al 25%.

- A fines de mejorar la gestión del riesgo, se estable un stop loss (precio que por debajo de dicho nivel se recomienda vender) como así también un nivel de venta por toma de ganancia (precio por encima de dicho nivel se recomienda vender). ver Anexo.

Walt Disney Company – DISN (5%)

- Mundialmente conocida por ser la poseedora de los parques de diversiones más famosos, The Walt Disney Company, junto con sus subsidiarias y afiliadas, es una empresa de medios y entretenimiento familiar internacional.

- Cuenta con cinco segmentos comerciales: cadenas de medios, parques y centros turísticos, entretenimiento en estudios, productos de consumo y medios interactivos.

Tesla – TSLA (5%):

- Fundada en 2003 y con sede actual en California Tesla comenzó sus operaciones como una empresa que diseña, fabrica y vende automóviles eléctricos. La compañía opera a través de dos segmentos: Automotriz y Generación y Almacenamiento de Energía. El segmento Automotriz incluye el diseño, desarrollo, fabricación y venta de vehículos eléctricos.

- El segmento de Generación y Almacenamiento de Energía incluye el diseño, fabricación, instalación y venta o arrendamiento de productos de almacenamiento de energía estacionarios y sistemas de energía solar para clientes residenciales y comerciales, o la venta de electricidad generada por sus sistemas de energía solar a los clientes.

- En su última presentación de resultados, la empresa estadounidense logró superar las expectativas de mercado en cuanto a beneficio por acción (USD 1,05 vs USD 0,99esperado) pero se ubicó levemente por debajo del consenso de mercado en lo referente a ingresos, los cuales totalizaron USD 21.454M en relación a los USD 21.960M.

Coca Cola - KO (5%):

- Fundada en 1886, The Coca-Cola Company fabrica, comercializa y distribuye bebidas sin alcohol, como concentrados y jarabes para bebidas gaseosas, jugos, energizantes y productos sucedáneos. Sus marcas incluyen Coca Cola, Fanta, Sprite, Powerade, Del Valle, Schweppes, Aquarius, Dasani y Bonaqua entre otros. Se trata de una de las acciones denominadas “Blue Chip” que hace referencia a las compañías grandes, reconocidas, rentables, poco volátiles y que pagan altos dividendos. El activo en cuestión registra un Beta de 0,56 y un Dividend Yield de 2,74%.

- A fines de mejorar la gestión del riesgo, se estable un stop loss (precio que por debajo de dicho nivel se recomienda vender) como así también un nivel de venta por toma de ganancia (precio por encima de dicho nivel se recomienda vender). ver Anexo.

Conocé las principales características y ratios de estos instrumentos.

Sobre los portafolios sugeridos

- Al momento de concebir estos portafolios, pensamos en inversiones de mediano a largo plazo por lo que privilegiamos la situación macroeconómica y un análisis Top Down (que comienza con una visión global, para luego pasar a la selección sectorial y por último las empresas) por sobre las compras de oportunidad. Partiendo de portafolios anteriores, mes a mes proponemos algún cambio en la composición de los mismos (en caso de corresponder) para ajustar mejor las inversiones a los hechos ocurridos en el período desde la emisión del último reporte.

- Al tratarse de portafolios para Argentina incluimos solamente los activos que puedan operarse localmente aunque activos extranjeros con operatoria local como los CEDEARs pueden formar parte del portafolio ya que permiten diversificar el riesgo, invertir en sectores que no tienen representación en el mercado local y tener una posición dolarizada.

Damián Vlassich

Analista de Research

Explorá otros perfiles de inversor

Research / Alternativas de inversion argentina

Portafolio conservador/moderado Argentina - n...

Conocé las alternativas de inversión que prepararon nuestros expertos para potenciar tus ahorros frente a la inflación y la suba del dólar. Vas a encontrar carteras pensadas para t...

Research / Alternativas de inversion argentina

Portafolios sugeridos Argentina - noviembre 2...

Conocé las alternativas de inversión que prepararon nuestros expertos para potenciar tus ahorros frente a la inflación y la suba del dólar. Vas a encontrar carteras pensadas para t...

Este reporte tiene el solo propósito de brindar información, y en él solo se vierten opiniones respecto de las cuales el usuario o cliente podrá estar o no de acuerdo. Este reporte no constituye una oferta o recomendación de compra o venta de los instrumentos financieros mencionados. Asimismo, este reporte no tiene en cuenta los objetivos de inversión y/o la situación financiera de ninguna persona en particular, y por lo tanto los instrumentos mencionados en el mismo podrían no ser adecuados para su perfil de inversor. Los asesores financieros relacionados a invertirOnline.com pueden ofrecer sus opiniones o perspectivas concernientes a lo apropiado de la naturaleza de determinadas estrategias de inversión; sin embargo, es finalmente el usuario o cliente el responsable último de las decisiones de inversión que adopta, debiendo estar tales decisiones basadas únicamente en sus circunstancias económicas, objetivos financieros, tolerancia al riesgo y necesidades de liquidez personales. Las inversiones en activos financieros y otros productos conllevan riesgos, incluyendo la pérdida de capital significativa. Los riesgos incluyen pero no están limitados a: riesgo de tasa de interés, riesgos de liquidez, de tipo de cambio y el riesgo específico de la empresa y/o sector. Este documento contiene información histórica y prospectiva. Los rendimientos pasados no son garantía o indicativo de resultados futuros. Todos los precios, valores o estimaciones generadas en este reporte (excepto aquellos identificados como históricos) son con fines indicativos. Todos los datos y manifestaciones utilizados en este reporte (incluyendo, sin limitación, expresiones tales como "Compra fuerte”/"Compra"/"Mantener"/"Venta"/"Venta fuerte", etc., en adelante las “Expresiones Bursátiles”) no deben considerarse como recomendación de compra o venta de los instrumentos financieros mencionados. Las Expresiones Bursátiles son manifestaciones o expresiones de uso habitual en el mercado bursátil, que responden a estimaciones respecto a valores mínimos y/o máximos de un determinado papel o instrumento, por lo cual no pueden considerarse bajo ningún concepto recomendaciones o llamados a la acción de operar un determinado papel. Todo lo establecido en este reporte, está basado en fuentes que se consideran confiables y de buena fe, pero no implican garantía implícita ni explícita de su precisión y completitud.