- Moneda: Dólares

- Rendimiento en USD: 7,50%*

- Pago de interés: Trimestral

- Vencimiento: Julio 2027

- Monto mínimo: 100 USD

¡Nueva suscripción de ON de YPF!💸

12.07.2025

- Participá de la nueva licitación de YPF y diversificá tu portafolio desde solo USD 100 y recibí rendimientos atractivos que te permitan potenciar tus ahorros. 💰

- A continuación te brindamos un resumen de los principales aspectos de la empresa, su historia, negocio y evolución financiera durante los últimos años. Conocé todos los detalles de la licitación para suscribir ahora.

- En el marco de las Obligación Negociable que la empresa estará emitiendo, en el presente informe nos proponemos brindar un resumen de los principales aspectos de la compañía, detallando la historia, el negocio y su evolución financiera durante los últimos cuatro años.

- Así mismo, también se informa la estructura y las características de la transacción a realizarse para que el cliente pueda tomar la mejor decisión de inversión.

🌟Aspectos clave

- YPF estará emitiendo deuda en dólares mediante una Obligación Negociable (clase 38) Hard Dollar a dos años con pago del capital al vencimiento y pago de intereses trimestrales. La ON en cuestión tendrá una tasa de interés fija estimada del 7.50%, y podrá ser integrada en dólares o mediante las siguientes especies a su respectiva relación de canje: YM36O, YMCQO, e YMCVO.

- La compañía cuenta con sólidas métricas operacionales y crediticias. Además, el nuevo foco de la compañía puesto en la explotación de Vaca Muerta tendría un impacto positivo en la generación de ingresos y mejoras operativas al liberar CAPEX (inversiones de capital) para proyectos de mayor rentabilidad.

- La calificadora de riesgo Fix SCR confirmó la calificación de emisor de largo plazo de YPF S.A en AAA (arg), Perspectiva Estable. Esta es la calificación crediticia local más alta.

- La calificadora de riesgo Fix SCR, destacó la calidad crediticia AAA (arg), las mejoras operativas, el plan estratégico de explotación de Vaca Muerta, y la reactivación de exportaciones a Chile.

- Se podrá participar en la suscripción de la presente ON hasta el día jueves 17 de julio a las 15hs, realizando suscripciones desde USD 100.💰

¿Cómo puedo operar estas ONs desde la web?🤔

👉Operar ->Suscribir ->Obligaciones Negociables

Posición competitiva🔍

- YPF es la mayor compañía integrada de energía de Argentina siendo líder en cada uno de los segmentos en los que opera. El Estado Nacional es el accionista mayoritario, con una participación del 51% en remanente de sus acciones cotizan en NYSE y ByMA.

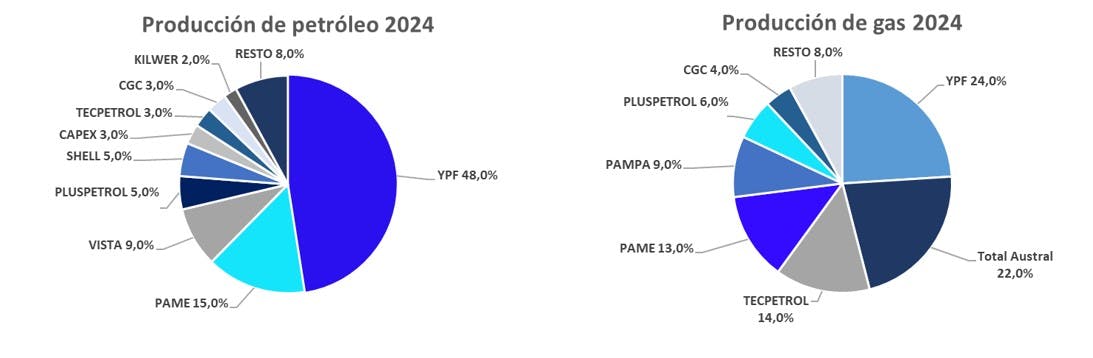

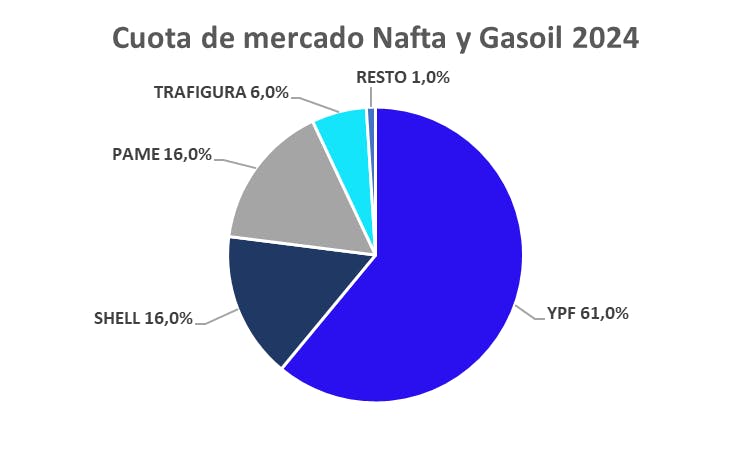

- Según datos de la Secretaría de Energía, considerando la producción acumulada a diciembre de 2024, la compañía ocupó el primer lugar en todos los segmentos en los cuales opera.

Perfil de la compañía📊

- YPF es una compañía energética totalmente integrada en la cadena de valor del petróleo y el gas. Opera en cuatro segmentos: Upstream, Downstream, Gas y Energía y Corporación y otros. El Gobierno es el accionista mayoritario, con una participación del 51%. Cotiza en NYSE y ByMA.

- El segmento de Exploración y Producción de la empresa incluye actividades de exploración y producción, compras de gas natural y petróleo crudo, ventas de gas natural y, en menor medida, petróleo crudo a terceros, así como ventas intersegmentarias de petróleo crudo, gas natural y sus subproductos.

- El segmento de Downstream de la empresa se dedica al refinado, transporte, compra de petróleo crudo y gas natural a terceros y ventas intersegmentarias, además del mercadeo de petróleo crudo, gas natural, productos refinados, petroquímicos, generación de energía eléctrica y distribución de gas natural. El segmento Corporativo y Otros de la empresa realiza otras actividades.

🛢️ UPSTREAM (65% del EBITDA Últ. 12M al 1T25)

- Expansión de Activos: YPF incrementó significativamente su cartera de activos en 2025 con la adquisición mayoritaria de "Sierra Chata" y la obtención de cuatro nuevas concesiones de explotación en Neuquén, incluyendo una en asociación con Chevron.

- Aumento en la Producción Impulsado por No Convencional: En 2024, la producción total de hidrocarburos creció un 4,4% interanual, impulsada principalmente por un fuerte aumento en la producción shale que compensó las caídas en la producción convencional y tight.

- Crecimiento en Reservas y Reemplazo: Al cierre de 2024, las reservas probadas de YPF aumentaron un 2,2% interanual, con un índice de reemplazo de reservas de 1,1 veces, que se eleva a 1,9 veces considerando solo los recursos no convencionales.

- Fuerte Incremento en Exportaciones de Crudo: Las exportaciones de crudo Medanito experimentaron un crecimiento notable del 174% en 2024, representando un 13,6% de la producción total de crudo de la compañía.

- Mejora en Precios Realizados: Durante 2024, YPF logró un aumento tanto en el precio promedio de realización del crudo (9% interanual) como en el precio del gas (4% interanual), con perspectivas de precios del Brent en torno a los USD 70/bbl para 2025.

⛽ DOWNSTREAM (38% del EBITDA Últ. 12M al 1T25)

- Alta Utilización de Refinerías: YPF operó sus tres refinerías a una tasa de utilización promedio del 89% en 2024, procesando 300,7 Mbbl/d, un 2,1% más que en 2023, destacándose récords de procesamiento en la Refinería La Plata y mayor capacidad en Luján de Cuyo.

- Disminución en Ventas Locales de Combustibles: El volumen total de refinados vendidos disminuyó un 3,6% en 2024 debido principalmente a la caída en las ventas locales de naftas (-4,6%) y gasoil (-7,9%).

- Compensación con Aumento en Exportaciones de Refinados: La caída en las ventas domésticas de combustibles fue parcialmente compensada por un fuerte incremento del 22,8% interanual en el volumen de ventas de refinados en el mercado externo.

- Crecimiento en Petroquímicos, Fertilizantes y Granos: En 2024, se observó un crecimiento significativo en el volumen vendido de petroquímicos (14,4% interanual, impulsado por exportaciones) y en el segmento de fertilizantes, granos y harinas (26,1% interanual, con un notable aumento en las exportaciones).

- Fuerte Presencia en el Mercado Minorista: YPF mantiene una participación de mercado de combustibles de aproximadamente el 56% a través de su red de 1.679 estaciones de servicio, además de participar en el mercado petroquímico a través de sus complejos industriales y su participación en Profertil S.A.

💥GAS Y ENERGÍA (4% del EBITDA Últ. 12M al 1T25)

- Cadena de Valor del Gas Natural: YPF gestiona integralmente el gas natural, desde el transporte y comercialización (incluyendo terminales de GNL) hasta el procesamiento para obtener GLP y el almacenamiento de su producción.

- Distribución y Negocios Asociados: La compañía distribuye gas a través de Metrogas y participa en negocios relacionados como la separación de líquidos del gas, la generación de energía eléctrica (convencional y renovable) y la producción de fertilizantes.

- Amplia Actividad en el Sector Energético: Este segmento abarca una diversidad de actividades dentro del sector energético, consolidando la presencia de YPF en la producción, procesamiento, transporte, distribución y negocios derivados del gas natural.

⚫CORPORATIVO Y OTROS (EBITDA negativo)

- El segmento incluye las actividades operativas que no encuadran en las categorías anteriores comprendiendo principalmente los gastos y activos de la administración central, y las actividades de construcción.

Riesgos del sector⚠️

- FIX estima que la producción de petroleo y gas continuarán mostrando una tendencia de crecimiento durante en 2025 favorecida por una mayor capacidad de evacuación y la consolidación de un entorno operacional más claro y estable.

- El potencial de crecimiento a futuro seguirá expuesto a la volatilidad en los precios internacionales, las regulaciones sectoriales, mayores necesidades de evacuación, disponibilidad de equipos de perforación y fractura de alta potencia y escasez de mano de obra en una actividad con demanda creciente

Informe Calificadora 🌟

- Confirmación de calificación: La calificación considera el mantenimiento de una conservadora política financiera aún luego de la elevada tasa de inversión realizada y esperada para los próximos años junto a una favorable perspectiva sobre sus métricas operacionales y financieras producto de su nueva estrategia con foco en la extracción no convencional.

- Las robustas medidas crediticias, el sólido flujo operacional, la diversificación de activos y la eficiencia en los costos de extracción permitirían a la compañía focalizarse en proyectos fundamentales para la explotación del potencial de Vaca Muerta en el mediano plazo.

Aspectos financieros📊

Rentabilidad

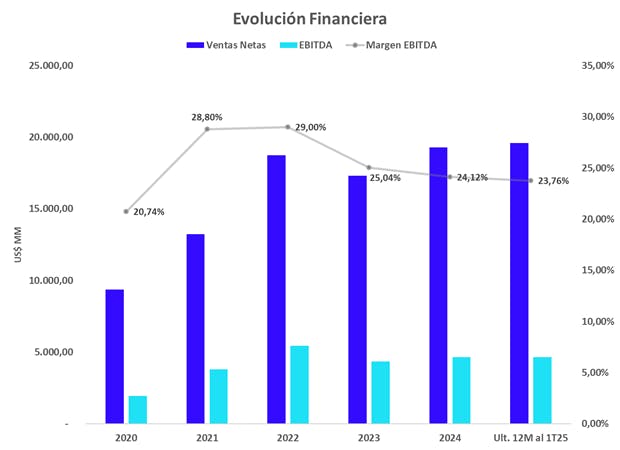

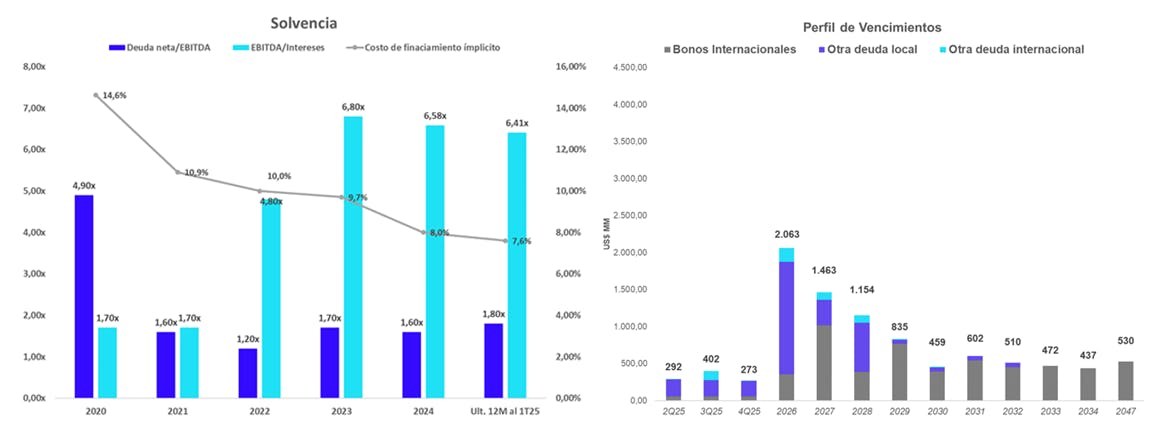

- En los Últ. 12M al 1T25, los ingresos fueron por USD 19.600 millones, con un EBITDA ajustado de USD 4.700 millones (margen del 23,8%), en línea con el margen al cierre del 2024.

- Con las inversiones recientes, YPF podría iniciar una tendencia de mejora en la rentabilidad en la medida que el costo promedio de producción disminuya como consecuencia de una mayor proporción de producción no convencional sobre el total derivado de los menores costos que presenta el no convencional respecto al convencional. La desinversión de áreas maduras consideramos una decisión acertada por parte de la gerencia.

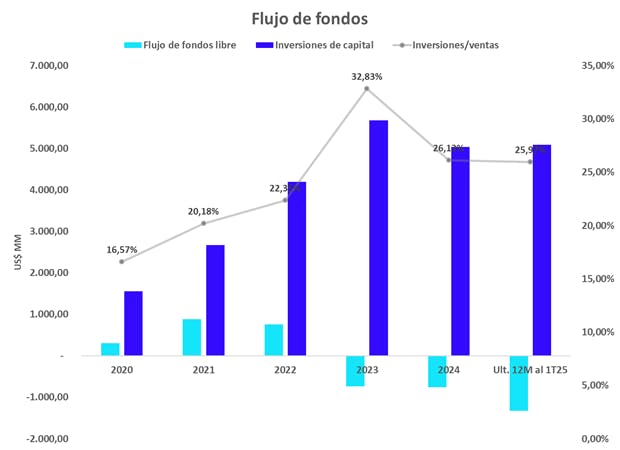

Flujo de fondos

En los últimos 12 meses, generó USD 5.630 millones en flujo operativo, con inversiones de capital por USD 5.087 millones y flujo de fondos libre negativos por USD 1323 millones. El flujo de caja libre sigue sufriendo el impacto del ambicioso plan de inversión de la compañía.

Liquidez y estructura de capital

- Al finalizar el segundo trimestre de 2024, YPF posee un ratio de deuda neta/EBITDA de 1,8x, con cobertura de intereses por 6,4x y efectivo y equivalentes por USD 938 millones.

- Adicionalmente YPF posee una elevada flexibilidad financiera con un gran abanico de posibilidades entre mercado local, internacional y financiamiento bancario.

- Al finalizar el 1T2025 , la deuda total ascendía a aproximadamente USD 9.492 millones, compuesta mayormente (>85%) por obligaciones negociables, y el resto corresponde a deuda bancaria y prefinanciación de exportaciones.

Factores influyentes💥

A. Fortalezas ✅

- Sólido perfil crediticio: La calificación considera el mantenimiento de una conservadora política financiera aún luego de la elevada tasa de inversión realizada y esperada para los próximos años junto a una favorable perspectiva sobre sus métricas operacionales y financieras producto de su nueva estrategia con foco en la extracción no convencional.

- Mejora en las métricas operativas y en EBITDA: YPF finalizó el 2024 con un EBITDA ajustado de USD 4.654 millones, un 15% superior al obtenido en 2023, derivado del incremento en el nivel de producción en el segmento de upstream que alcanzó un promedio, un 4,4% superior al 2023, impulsada por un crecimiento del 19,9% en no convencional

- Adquisición de Mobil Argentina S.A.(MASA): YPF adquirió el 100% de las acciones y el capital social de Mobil Argentina S.A. (MASA), obteniendo el 54,45% de la concesión de explotación no convencional de “Sierra Chata” (provincia del Neuquén) uno de los activos de mayor potencial shale gas en Vaca Muerta con una superficie total de 864 km2 el cual continuará siendo operado por Pampa Energía S.A., quien posee el resto de la concesión.

- Plan de inversiones con foco en explotación no convencional: Durante el año se avanzó en el plan de desinversión en áreas maduras mientras que en marzo de 2025 sumó cuatro nuevas concesiones (Angostura Sur I y II, Narambuena y Aguada de la Arena) y comenzó a operar de manera conjunta con CGC “Aguada de Chañar” manteniendo la operación y un 51% de participación.

B. Consideraciones 🔍

- Bajo horizonte de reservas probadas que implica una continua necesidad de inversión: En 2023, YPF tuvo una reducción en su nivel de reservas del 10% (principalmente convencionales) lo que equivale a 5,7 años de producción (por debajo de los niveles óptimos de FIX que se encuentra en los 10 años).

- Evolución del precio internacional de petróleo:el precio del petróleo sufrió caídas significativas en las últimas semanas, lo que podría impactar el precio de realización.

- Riesgo de descalce de monedas: El negocio del refino presenta un riesgo de descalce de monedas entre el costo de la materia prima (USD), y sus ingresos por venta de productos refinados que mayormente se originan en AR$. La integración de la compañía, que tiene sus ingresos mayormente nominados en dólares y las exportaciones, mitiga este riesgo.

- Riesgo regulatorio: La compañía opera en un sector altamente regulado y dependiente de medidas gubernamentales que garanticen su sustentabilidad.

💰ON a emitir: Tramo Hard Dollar

Hard Dollar: Permiten mantener el ahorro en moneda dura protegiendo ante escenario de devaluación y genera una renta en dólares.

Principales puntos a tener en cuenta

- La suscripción de la ON se llevará a cabo desde el lunes 14 de julio hasta el jueves 17 de julio a las 14:00 hs.

- La obligación negociable Hard Dollar Clase 38 podrá integrarse en dólares estadounidenses, con un monto mínimo de suscripción de USD 100, y después múltiplos de USD 1, o mediante la integración de las especies YMCQO, YMCVO y YM36O.

- La tasa de interés estimada para esta suscripción sería del 7,50% anual (cada orden no deberá superar los USD 50.000 pudiendo poner más de una orden en caso de querer invertir un monto mayor).

- No obstante, la tasa de interés surge de un proceso de licitación por lo que podría ser menor o mayor.

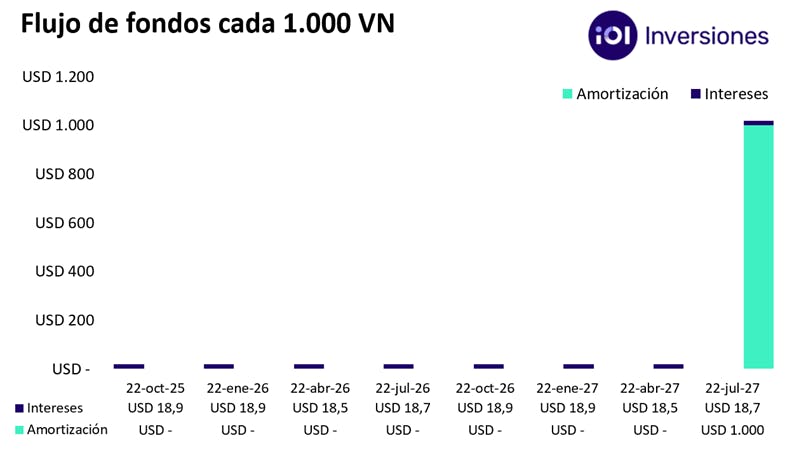

- La ON pagará cupones de manera trimestral, cancelando el total de su capital a los 24 meses. Por lo tanto, la fecha de vencimiento será el 22 de julio de 2027.

- A su vez, la empresa se reserva el derecho a declarar como desierta la licitación o el prorrateo de los inversores que participen.

- La ON se regirá por las leyes aplicables de la Argentina.

En lo que refiere al pago de intereses, la empresa comenzará a pagar cupones a partir de los 3 meses de la fecha de emisión , teniendo esto en cuenta, la ON pagará en las siguientes fechas:

- Octubre 2025

- Enero 2026

- Abril 2026

- Julio 2026

- Octubre 2026

- Enero 2027

- Abril 2027

- Julio 2027 conjuntamente con el pago total del capital al vencimiento.

- La tasa de interés (ver en el glosario como se determina) es del 7,50% anual en dólares. 💸

- Tomando esto en cuenta, las características de la ON a licitar y el flujo son las siguientes:

¡Te dejamos nuestro Calculador!🌟

- Nuestro equipo de expertos elaboró esta herramienta para que puedas calcular el precio estimado de estas obligaciones negociables.

- Recomendamos descargar el archivo a Excel para poder usarlo de mejor manera.

"Tené en cuenta que el monto que suscribas no contempla comisiones ni incluye costos de Caja de Valores."

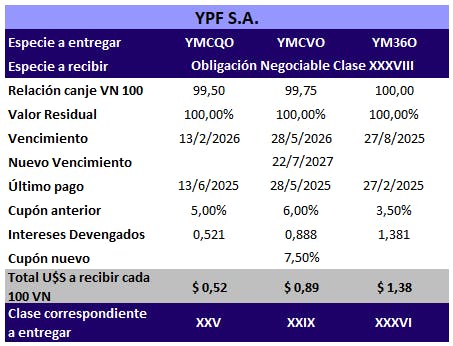

Obligaciones Negociables a canjear🔄

- A su vez, la empresa estará ofreciendo un canje acorde a las siguientes condiciones.

- Para la nueva ON Clase XXXVIII, se podrá suscribir mediante la integración de YMCQO con una relación de canje de VN 99,5 por cada VN 100 entregados, de YMCVO con una relación de VN 99,75 por cada VN 100 entregados y YM36O con una relación de VN 100 por cada VN 100 entregados.

- Sumado a esto, quién ingrese al canje gozará el derecho de recibir en efectivo en moneda estadounidense los intereses devengados, pero no pagados, hasta la fecha de liquidación de la nueva ON el 22 de julio (exclusive).

- Si bien la relación de canje no comprende un premio, si lo es el aumento en la tasa de interés pagadera pasando de 5,0%, 6,0% y 3,5% respectivamente, al 7,5% estimado de la nueva colocación.

- De esta forma, el inversor que así lo desee podrá extender el plazo de su inversión entre 1-2 años (dependiendo la ON a integrar) y elevar la tasa de interés a recibir. Los detalles del canje son los siguientes:

Glosario

Pagos de capital. Estos pueden ser en su totalidad al vencimiento del instrumento o en cuotas, y esta información está disponible en los prospectos de los instrumentos.

Pagos de intereses acumulados entre periodos de pago a una tasa predeterminada.

Se trata de una ratio de cobertura de deuda que nos indica la capacidad de devolución de financiación obtenida en años. Por tanto, cuanto menor sea el valor de esta ratio, mayor será la capacidad de pago de la empresa.

Es una medida de sensibilidad del precio del bono ante cambios en su tasa interna de retorno.

Es un indicador financiero (acrónimo de los términos en inglés Earnings Before Interest Taxes Depreciation and Amortization) que muestra el beneficio de la empresa antes de restar los intereses que tiene que pagar por la deuda contraída, los impuestos, las depreciaciones por deterioro y la amortización de las inversiones realizadas. El propósito del EBITDA es obtener una imagen de lo que la empresa está ganando o perdiendo en el núcleo del negocio.

Término que hace referencia a que tanto la compra/venta de activos o pagos de deuda deban realizarse directamente en la moneda norteamericana. Es decir, no se realizan en pesos a un tipo de cambio determinado, sino que la transacción directamente es llevada a cabo en la moneda estadounidense.

Es el ratio que se obtiene de establecer la relación del EBITDA con respecto a los intereses netos. Este indicador permite conocer la capacidad de un emisor de cumplir con los pagos de intereses de la deuda emitida, con flujos de caja provenientes de la actividad principal.

Muestra, en términos de porcentaje, la capacidad de la empresa para generar efectivo por cada peso de ventas, lo ideal es lograr un alto margen ya que esto muestra como los ingresos superan los desembolsos en efectivo.

Es la tasa de descuento que iguala el valor presente de todos los flujos del bono (capital e intereses) con su precio. Se utiliza como un indicador de rentabilidad de la inversión bajo el precio vigente.

Estimamos que la tasa de interés (ver en el glosario como se determina) podría ser del 7,25% anual en dólares. Igualmente, vale aclarar que la tasa de interés se conocerá recién publicado entre uno y dos días hábiles después de la fecha de suscripción el aviso de resultado.

Maximiliano Donzelli

Head de Estrategia y Trading

Damián Vlassich

Team Leader de Estrategias de Inversión

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión

Thiago Marino

Estratega de Inversión