Head de Estrategia & Trading

Rotación de cartera🔄

¿Oportunidad de vender BPOC7 y BPOD7 para comprar AL30?

25.06.2025

Detectamos la oportunidad de vender los Bopreales BPOC7 y BPOD7 para comprar el Bono Soberano con vencimiento en 2030, el Bonar 2030 (AL30).

¿Por qué rotar?🌟

- Desde el Equipo de Estrategias de Inversión, proponemos una rotación táctica dentro del universo de instrumentos hard dollar, orientada a reducir exposición a los títulos del BCRA, BPOC7 y el BPOD7, en favor del bono soberano AL30.

- Esta recomendación se fundamenta en el análisis del valor relativo, que evidencia una significativa ampliación del spread de TIR entre ambos instrumentos desde la salida del cepo; del 2,5% en promedio para el primer cuatrimestre al 5,5% actual.

- En un contexto de progresiva normalización macroeconómica y señales positivas en materia de reservas e inflación, entendemos que el diferencial actual compensa el riesgo incremental del AL30, que a su vez cancela más de la mitad del capital dentro del gobierno actual.

- La fuerte compresión de tasas en los BOPREAL limita el potencial de upside, mientras que el AL30 sigue ofreciendo una prima de rendimiento significativa que justifica el riesgo adicional frente a un escenario de continuidad en la estabilización macro.

Análisis detallado🔍

- La sorpresiva liberalización de gran parte de los controles cambiarios ha modificado la dinámica de la deuda emitida en dólares por el Soberano y el BCRA. A pesar de que el Banco Central se mantuvo por fuera del Mercado Libre de Cambios (MLC), la noticia fue bien tomada por el mercado.

- Durante mayo, tanto los BOPREAL cómo bonares y globales recuperaron gran parte de las bajas vistas desde máximos a comienzo del año. Pero el optimismo no se trasladó de igual forma entre estos instrumentos.

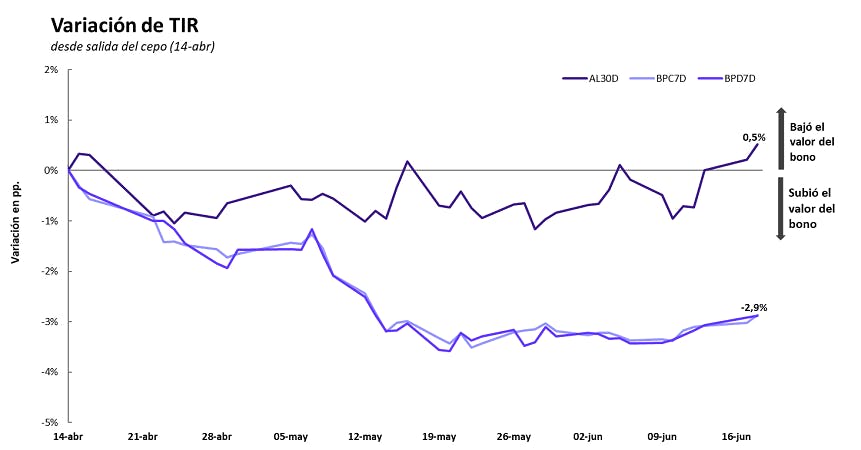

- Desde la liberación de los controles cambiarios, el AL30 se ha mantenido rindiendo en la misma zona a la que cotizaba previo a la salida del cepo; con una TIR del 13,6% anual se encuentra apenas 0,5% por sobre el nivel del 14 de abril.

- Otra fue la historia para los BPOC7 y BPOD7 que por principios de mayo profundizaron la suba y, consecuente compresión de TIR; actualmente rinden 2,9% menos que lo que rendían el 14 de abril.

- Esta compresión de los bonos emitidos por el BCRA podría marcar una diferencia en el valor relativo de ambos bonos.

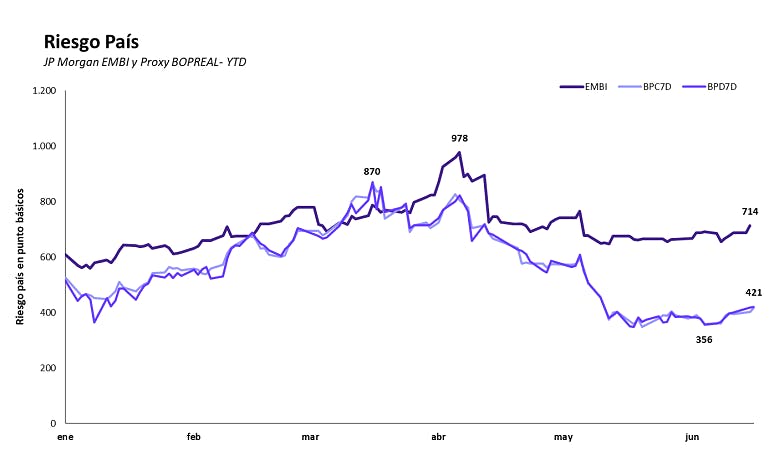

- El cambio relativo también se puede observar en la evolución del riesgo país. Para ello comparamos la dinámica del EMBI elaborado por el JP Morgan con un proxy del riesgo del BOPREAL con un vencimiento similar emitido por el US Treasury.

- Nuevamente, es fácil notar la bifurcación entre la evolución del riesgo país y nuestro proxy a principios de mayo. El último dato publicado por el banco estadounidense es de 714, mientras que el del BOPREAL marca un riesgo de 421 puntos básicos.

- Recordemos que el mínimo del EMBI observado en los últimos 15 años fue de 342 en 2017. Si bien la medición del JP Morgan tiene en cuenta un promedio de spreads y outstanding de varios vencimientos de bonos soberanos, el proxy del título emitido por el BCRA muestra un número muy por debajo, y cercano al mínimo comentado.

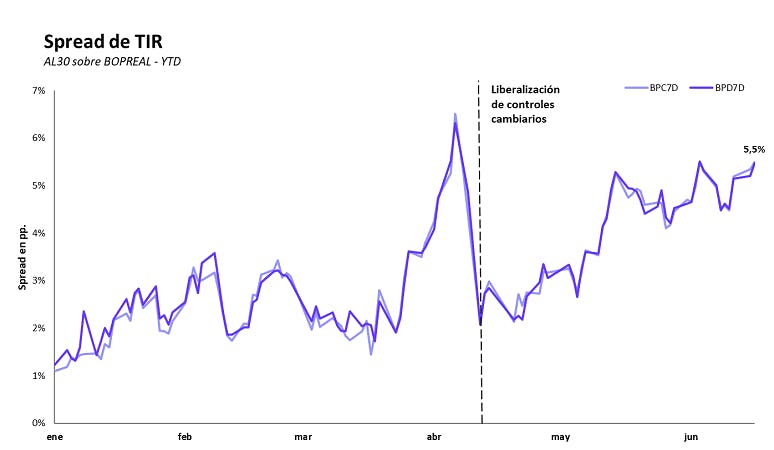

- La forma más clásica de analizar el valor relativo es ver la evolución del spread, esto es la diferencia entre el rendimiento (en TIR anual) de un bono contra el otro, durante un período determinado. Al realizar el ejercicio para este par de bonos, se nota una clara dinámica del spread al alza.

- Durante los primeros 4 meses del año, el spread arroja un promedio de 2,5%; esto significa que la TIR del AL30 fue en promedio 2,5% superior a la de los BOPREAL. Particularmente desde la salida del cepo, la diferencia ha comenzado a acrecentarse encontrándonos cercanos a los máximos del año. Con el spread actual en 5,5% concluimos que hay valor relativo en vender tenencias en títulos del Central y comprar el soberano AL30.

- Los principales drivers que pueden impulsar las cotizaciones de estos bonos incluyen acumulación de reservas y un buen resultado del oficialismo en las elecciones de medio término.

- Con un Gobierno que ha propuesto diversos mecanismos pensados en el primer cometido junto a los buenos resultados mostrados en provincias (y Ciudad de Buenos Aires) y en materia de inflación, se espera que una buena parte de estos drivers pueda materializarse hacia el segundo semestre del año.

- Si bien hemos comentado que efectivamente encontramos valor en realizar la rotación, también debemos analizar los riesgos adicionales dentro de los cuales estaríamos incursionando. Una forma de medir el riesgo en instrumentos de renta fija es la duration, que refleja la sensibilidad del precio ante cambios en la tasa de retorno.

- Calculamos esta medida para ambos instrumentos y se encuentran cercanos a los 2 años de duration, por lo que no deberíamos observar riesgo adicional ante movimientos en las TIR de ambos instrumentos.

- El BOPREAL amortiza la totalidad de su capital dentro del actual mandato de este gobierno, que ha demostrado su intención por efectuar los pagos y respetar contratos. Por su parte, el AL30 amortiza su capital en 13 cuotas, realizando pagos del 8% de forma semestral.

- Es aquí en la calendarización de los pagos donde radica la principal diferencia (y posible fuente de riesgo), ya que para el momento en el que finaliza el gobierno del oficialismo el AL30 habrá devuelto un 56% del valor presente del bono (teniendo en cuenta una tasa de descuento similar a la de los BOPREAL) mientras que el BOPREAL lo habría hecho en su totalidad.

- Adicionalmente si planteamos un hipotético mal panorama hacia principios de 2028, estaríamos habilitados a enfrentar una pérdida de entre el 15 al 20% del valor futuro sin ver una merma frente al rendimiento que habríamos obtenido por habernos mantenido en el BOPREAL; esto es gracias al spread de TIR que hoy nos ofrece el AL30.

- Concluimos que el posible riesgo adicional que infiere el título soberano, es compensado por el retorno más atractivo que ofrece frente a su par emitido por el Central.

Explorá nuestros últimos reportes

Research / Alternativas de inversion argentina

Portafolios sugeridos Argentina - Junio 2025

En este informe de frecuencia mensual proponemos dos portafolios que esperamos sirvan de guía para los inversores. Cada uno de ellos se ajusta mejor a las necesidades de un inverso...

Research / Informes especiales

¿En que invertir el aguinaldo? Transformalo e...

Research / Alternativas de inversion argentina

Análisis técnico de Acciones y CEDEARs

Queremos acompañarte a tomar las mejores decisiones de inversión de forma fácil, rápida y clara. Por eso, te acercamos señales de compra y venta de Acciones argentinas y empresas d...

Maximiliano A. Donzelli

Damián Vlassich

Team Leader de Estrategias de Inversión

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión

Thiago Marino

Estratega de Inversión

Este reporte tiene el solo propósito de brindar información, y en él solo se vierten opiniones respecto de las cuales el usuario o cliente podrá estar o no de acuerdo. Este reporte no constituye una oferta o recomendación de compra o venta de los instrumentos financieros mencionados. Asimismo, este reporte no tiene en cuenta los objetivos de inversión y/o la situación financiera de ninguna persona en particular, y por lo tanto los instrumentos mencionados en el mismo podrían no ser adecuados para su perfil de inversor. Los asesores financieros relacionados a invertirOnline.com pueden ofrecer sus opiniones o perspectivas concernientes a lo apropiado de la naturaleza de determinadas estrategias de inversión; sin embargo, es finalmente el usuario o cliente el responsable último de las decisiones de inversión que adopta, debiendo estar tales decisiones basadas únicamente en sus circunstancias económicas, objetivos financieros, tolerancia al riesgo y necesidades de liquidez personales. Las inversiones en activos financieros y otros productos conllevan riesgos, incluyendo la pérdida de capital significativa. Los riesgos incluyen pero no están limitados a: riesgo de tasa de interés, riesgos de liquidez, de tipo de cambio y el riesgo específico de la empresa y/o sector. Este documento contiene información histórica y prospectiva. Los rendimientos pasados no son garantía o indicativo de resultados futuros. Todos los precios, valores o estimaciones generadas en este reporte (excepto aquellos identificados como históricos) son con fines indicativos. Todos los datos y manifestaciones utilizados en este reporte (incluyendo, sin limitación, expresiones tales como "Compra fuerte”/"Compra"/"Mantener"/"Venta"/"Venta fuerte", etc., en adelante las “Expresiones Bursátiles”) no deben considerarse como recomendación de compra o venta de los instrumentos financieros mencionados. Las Expresiones Bursátiles son manifestaciones o expresiones de uso habitual en el mercado bursátil, que responden a estimaciones respecto a valores mínimos y/o máximos de un determinado papel o instrumento, por lo cual no pueden considerarse bajo ningún concepto recomendaciones o llamados a la acción de operar un determinado papel. Todo lo establecido en este reporte, está basado en fuentes que se consideran confiables y de buena fe, pero no implican garantía implícita ni explícita de su precisión y completitud.