Mánager de Estrategias de Inversión

Estrategias en la Curva Soberana ♟️

2.10.2025

El mercado argentino, afectado por la volatilidad posterior a las elecciones en PBA, se benefició del apoyo de EE. UU., pero la fragilidad financiera persiste. ¿Podrá esta calma sostenerse ante una nueva elección nacional que desate mayor incertidumbre?

Aspectos Clave 🔍

- El panorama político y económico argentino volvió a mostrar señales de fragilidad tras las elecciones en PBA, con un mercado que respondió con fuerte volatilidad en activos, tasas y tipo de cambio. No obstante, el reciente apoyo mostrado tanto por el presidente estadounidense, Donald Trump, como por el Secretario del Tesoro, Scott Bessent, revirtió la dinámica fuertemente negativa que experimentaron los activos locales las últimas semanas.

- La pregunta queda planteada, ¿es esto suficiente o un nuevo revés electoral para el oficialismo podría alterar la calma? A continuación, simulamos distintos escenarios para intentar llevar claridad acerca de cuáles serían las estrategias más razonables de aplicar en este contexto.

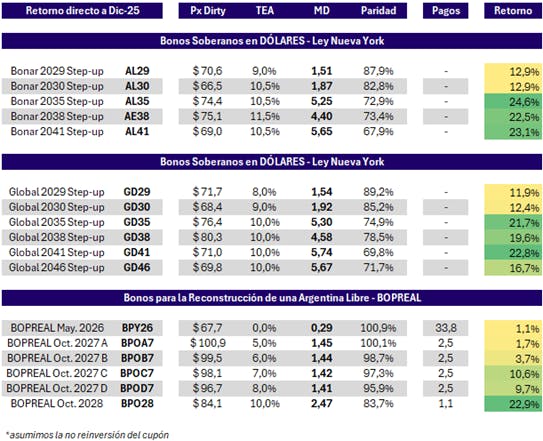

Escenario Positivo: “Se acelera la vuelta a los mercados internacionales”

- El optimismo se apoderó momentáneamente la semana anterior de la curva soberana en dólares argentina, con una mejora fugaz en las expectativas que nos inclina a plantear un escenario de una posible vuelta voluntaria a los mercados de crédito en 2026.

- Esta buena performance está altamente ligada al resultado de las elecciones del 26 de octubre, ya que un escenario favorable respaldaría la gestión, impulsaría reformas y, junto a una acumulación de reservas, permitiría una mayor compresión de rendimientos.

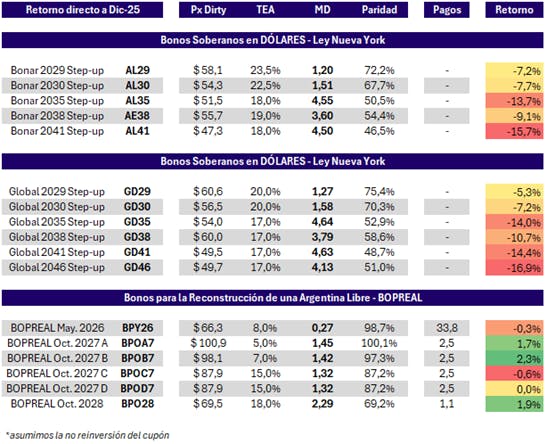

Escenario Negativo: “Otro revés electoral, pero esta vez nacional”

- Un mal resultado del oficialismo en las elecciones legislativas nacionales podría impactar negativamente en los activos argentinos, presionar el tipo de cambio y las reservas, y dificultar la gobernabilidad para impulsar reformas.

- Ante este panorama, el Gobierno debería priorizar la búsqueda de consensos amplios, volviendo la negociación una política de Estado clave para la estabilidad financiera y la aprobación de leyes.

- De no obtener una buena performance, los bonos soberanos podrían acercarse a rendimientos del 20%, aunque el apoyo de Estados Unidos mermaría la negatividad y permitiría a la deuda mantenerse performing.

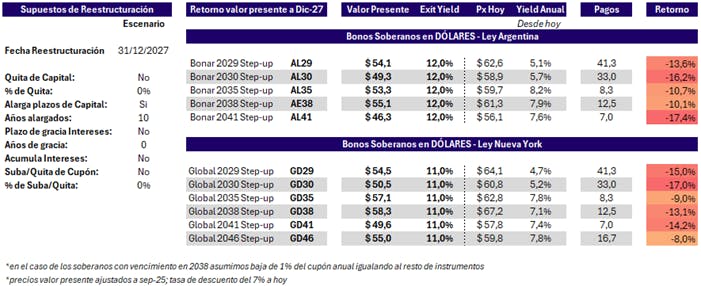

Escenario Reestructuración: “Pensando en un cambio de condiciones de cara a 2027”

- Ante el nulo acceso a mercados y la debilidad del BCRA que persistiría hacia 2027, un eventual nuevo gobierno podría verse obligado a un reperfilamiento de deuda para aliviar la presión de vencimientos.

- Este ejercicio se simula como un canje de capital preservado que extiende los plazos de vencimiento por 10 años, sin quita de capital ni cupones, lo que busca aliviar el perfil de pagos del Tesoro.

- No obstante, si bien esto podría comprimir los rendimientos a corto plazo, la sostenibilidad real a largo plazo dependerá de que la nueva administración logre reducir el Exit Yield y mantenga un superávit fiscal primario creíble.

Estrategia 💼

- De esta manera, consideramos que, para aquellos perfiles más aversos al riesgo, la reacción experimentada por la curva soberana local puede representar una oportunidad de rotación hacia otros instrumentos de menor volatilidad.

- Con esto no queremos decir que los bonos argentinos hayan agotado su capacidad de compresión, ya que como mostramos previamente, en un escenario constructivo podrían alcanzar retornos acordes a los que registran actualmente sus pares emergentes.

- Sin embargo, resulta evidente que la tenencia de renta fija soberana en portafolios de inversión no es para todos, debido a la elevada sensibilidad que reflejan los precios ante la coyuntura político y económico local.

¿Y si quiero mantener Riesgo Soberano? 🌐

- Pensando en los inversores que deseen mantenerse posicionados en bonos soberanos optamos por sobreponderar legislación extranjera, dado que presentaría menores caídas en escenarios adversos y sumaría una cobertura adicional frente a un escenario de reestructuración no tan amigable como el simulado.

- En cuanto a los distintos tramos dentro de la propia curva, los vencimientos en 2035 mostrarían una mejor performance en los distintos escenarios simulados, a excepción del negativo donde podrían experimentar una caída algo superior a los vencimientos más próximos (2029 y 2030).

- Dicho esto, consideramos top-pick para mantener exposición en riesgo soberano al GD35. En menor medida, y dado su actual desarbitraje con el resto del tramo largo, el AE38 se presenta como una alternativa a considerar. En este caso, el inversor no gozaría de legislación extranjera, pero si mantendría un mayor cupón.

- Para más detalles, leer el reporte completo a continuación:

Explorá nuestros últimos reportes

Research / Alternativas de inversion argentina

Portafolios sugeridos Argentina - Octubre 202...

En este informe de frecuencia mensual proponemos dos portafolios que esperamos sirvan de guía para los inversores. Cada uno de ellos se ajusta mejor a las necesidades de un inverso...

Research / Informes especiales

¿Momento de vender BA37D y BB37D para comprar...

Detectamos la oportunidad de vender los Bonos de la Provincia de Buenos Aires con vencimiento en 2037, el BA37D y el BB37D para comprar el Bono Soberano con vencimiento en 2038 (...

Research / Alternativas de inversion argentina

Análisis técnico de Acciones y CEDEARs

Queremos acompañarte a tomar las mejores decisiones de inversión de forma fácil, rápida y clara. Por eso, te acercamos señales de compra y venta de Acciones argentinas y empresas d...

Maximiliano A. Donzelli

Damián Vlassich

Team Leader de Estrategias de Inversión

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión

Thiago Marino

Estratega de Inversión

Este reporte tiene el solo propósito de brindar información, y en él solo se vierten opiniones respecto de las cuales el usuario o cliente podrá estar o no de acuerdo. Este reporte no constituye una oferta o recomendación de compra o venta de los instrumentos financieros mencionados. Asimismo, este reporte no tiene en cuenta los objetivos de inversión y/o la situación financiera de ninguna persona en particular, y por lo tanto los instrumentos mencionados en el mismo podrían no ser adecuados para su perfil de inversor. Los asesores financieros relacionados a invertirOnline.com pueden ofrecer sus opiniones o perspectivas concernientes a lo apropiado de la naturaleza de determinadas estrategias de inversión; sin embargo, es finalmente el usuario o cliente el responsable último de las decisiones de inversión que adopta, debiendo estar tales decisiones basadas únicamente en sus circunstancias económicas, objetivos financieros, tolerancia al riesgo y necesidades de liquidez personales. Las inversiones en activos financieros y otros productos conllevan riesgos, incluyendo la pérdida de capital significativa. Los riesgos incluyen pero no están limitados a: riesgo de tasa de interés, riesgos de liquidez, de tipo de cambio y el riesgo específico de la empresa y/o sector. Este documento contiene información histórica y prospectiva. Los rendimientos pasados no son garantía o indicativo de resultados futuros. Todos los precios, valores o estimaciones generadas en este reporte (excepto aquellos identificados como históricos) son con fines indicativos. Todos los datos y manifestaciones utilizados en este reporte (incluyendo, sin limitación, expresiones tales como "Compra fuerte”/"Compra"/"Mantener"/"Venta"/"Venta fuerte", etc., en adelante las “Expresiones Bursátiles”) no deben considerarse como recomendación de compra o venta de los instrumentos financieros mencionados. Las Expresiones Bursátiles son manifestaciones o expresiones de uso habitual en el mercado bursátil, que responden a estimaciones respecto a valores mínimos y/o máximos de un determinado papel o instrumento, por lo cual no pueden considerarse bajo ningún concepto recomendaciones o llamados a la acción de operar un determinado papel. Todo lo establecido en este reporte, está basado en fuentes que se consideran confiables y de buena fe, pero no implican garantía implícita ni explícita de su precisión y completitud.