Head de Estrategia & Trading

Alternativas Renta Fija

Bonos Soberanos: ¿Momento de alargar duration?

1.11.2025

Tras meses de incertidumbre y volatilidad, la deuda soberana argentina vuelve a brillar. El contundente resultado electoral legislativo impulsó una marcada alza en las cotizaciones. En este informe, analizamos los drivers del rally, la dinámica de los spreads de legislación, las oportunidades vigentes y cómo el nuevo equilibrio político y el respaldo internacional delinean un escenario de mayor estabilidad.

- Tras meses de elevada incertidumbre política y volatilidad en los precios, la deuda soberana argentina volvió a convertirse en el centro de atención. El contundente resultado electoral legislativo actuó como catalizador de una marcada recomposición en las cotizaciones, en un contexto donde la mejora en las expectativas políticas y el respaldo internacional delinean un escenario de mayor estabilidad.

- En este informe, analizamos los principales drivers detrás del rally reciente, la dinámica de los spreads de legislación y las oportunidades aún vigentes, en un marco donde el nuevo equilibrio político y el apoyo externo podrían marcar el inicio de una nueva etapa para la deuda argentina.

Elecciones: El rally “post legislativas”🗳️

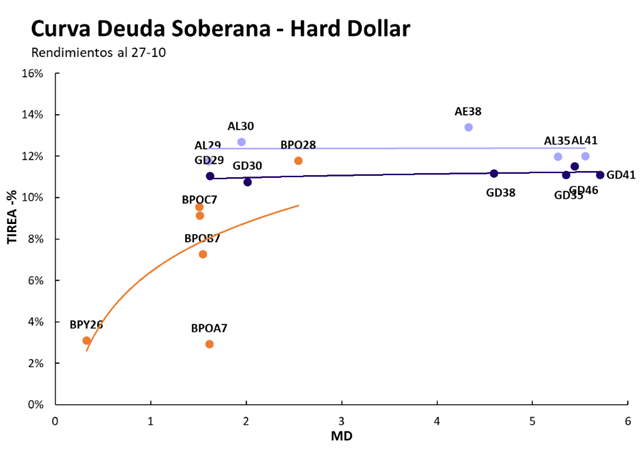

- Con la curva soberana en moneda extranjera rindiendo cerca de un dígito, no es noticia que la plaza se encuentra de fiesta luego de lo que fueron los resultados legislativos.

- Un mercado pasado de pesimismo en la previa (pero fundamentado en lo que había sido el golpe electoral en PBA) cambió totalmente su tinte y, en la semana, mostró subas en los activos de renta fija de hasta 29%. Se destacan AL35 (+28%), AE38 (+29%) y AL41 (+24%), donde mucho tiene que ver la compresión de los spreads de legislación.

- Por su parte, el tramo corto experimentó subas de hasta 17% en legislación local, y en el orden del 14% para la extranjera. Con la mirada puesta en los próximos meses, el mercado muestra un renovado sesgo optimista pudiendo anticipar el inicio de un nuevo tramo alcista para los activos soberanos argentinos.

- La reciente activación del swap con el Tesoro de Estados Unidos por USD 20.000 millones (formalizado el lunes 20 del presente mes) representa un punto de inflexión en términos de previsibilidad. Este respaldo externo contribuye a despejar el horizonte inmediato de pagos y mejora la percepción de sostenibilidad de la deuda, en un momento en que las reservas netas del BCRA apenas se sostienen en terreno positivo.

- En paralelo, el Gobierno enfrenta compromisos de alrededor de USD 15.000 millones entre 2025 y 2026, lo que refuerza la necesidad de conseguir acceso al mercado en moneda dura o acumular suficientes reservas vía compra en el MLC. Bajo este marco, y considerando los actuales niveles de riesgo país, un escenario de recuperación en los rendimientos soberanos podría reabrir la ventana para una nueva colocación internacional por parte del Tesoro.

- Desde nuestra perspectiva, la continuidad del apoyo de Bessent en los meses venideros será un factor clave de estabilidad, consolidando un entorno más propicio para que Argentina vuelva a testear los mercados internacionales de deuda.

- Hacia adelante, la atención del mercado se concentrará en la gobernabilidad y recuperación económica. En esa línea, el Ejecutivo parece haber adoptado una postura más cooperativa, orientada a construir los consensos necesarios para avanzar con el paquete de reformas estructurales (tributaria, fiscal, laboral y penal), pilares esenciales para reforzar el programa económico y sostener un sendero de consolidación macro.

- Con un mayor número de diputados y una posición negociadora más sólida, el oficialismo busca capitalizar su condición de primera minoría en el Congreso en conjunto con el PRO. En ese marco, el presidente convocó para el 30 de octubre a 17 gobernadores, en un gesto que apunta a generar diálogo y consensuar las bases del proceso reformista. En definitiva, el eje político comienza a alinearse detrás del objetivo común de alcanzar los acuerdos necesarios para destrabar la agenda legislativa y reorientar la atención hacia la economía real, que en los próximos meses empezará a ganar protagonismo en la dinámica macro y en la evaluación de sostenibilidad por parte del mercado.

Spreads de Legislación: Mejoran las expectativas📈

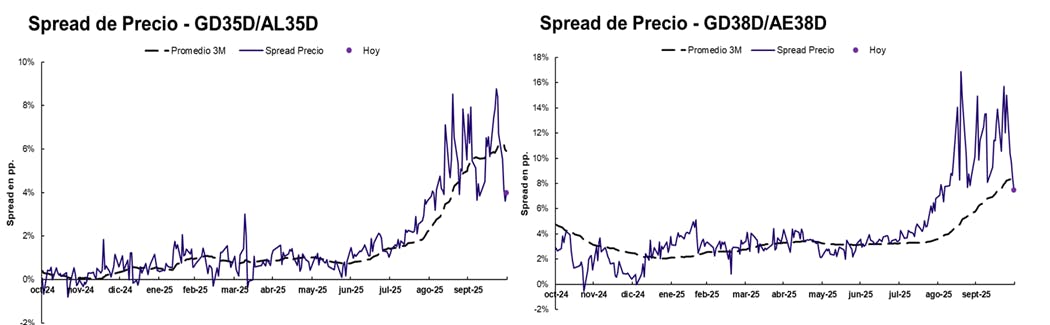

- En las semanas previas a las elecciones, la creciente incertidumbre política llevó al mercado a sobreponderar bonos bajo legislación extranjera, ampliando significativamente los diferenciales frente a los de ley local. En ese marco, los spreads de legislación se dispararon hasta alcanzar máximos de dos dígitos, reflejando un fuerte sesgo de aversión al evento eleccionario.

- Con el resultado ya despejado y la reacción positiva del mercado, se observó una compresión generalizada, especialmente en los tramos más líquidos. Sin embargo, mientras algunos spreads ya convergieron hacia niveles razonables y acotaron el potencial de compresión adicional, en otros persiste cierto espacio para continuar ajustándose en las próximas ruedas.

- Dentro de esta dinámica, destacan particularmente los diferenciales en los tramos medios, donde los 35s y 38s mostraron una expansión muy marcada durante el período de mayor stress (alcanzando picos cercanos de 10% y 16%) tras varios meses de relativa estabilidad en torno al 1% y 3,5%, respectivamente. Ambos spreads han comenzado a corregir a la baja, en sintonía con el cambio de tono del mercado. Considerando el retorno de la estabilidad política y el apetito selectivo por activos argentinos, vemos valor en posicionarse en favor de la compresión del spread de legislación en los 35s y 38s, replicando la tendencia observada recientemente en los tramos cortos de la curva.

Emergentes: Aprovechando el viento internacional favorable👍

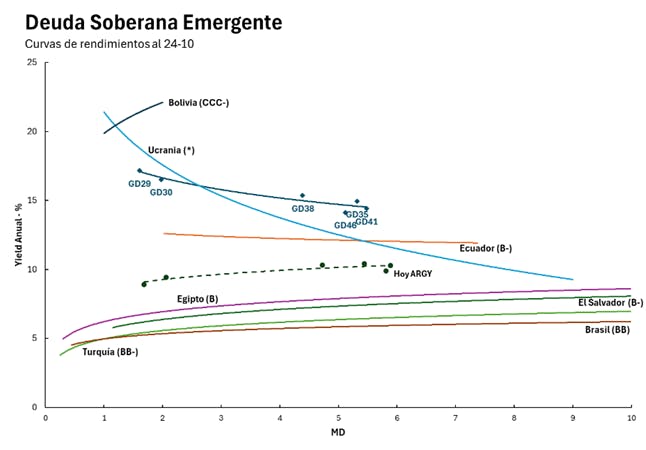

- Más allá del resultado electoral, es fundamental mantener la mirada en las curvas de los comparables emergentes. En este sentido, la mayoría de los países emergentes exhiben rendimientos por debajo de los dos dígitos, lo que refuerza la idea de que una normalización en Argentina requeriría una compresión significativa del riesgo país.

- En los últimos meses donde primó la volatilidad e incertidumbre, la curva soberana local quedó lejos de situaciones como Ecuador, Angola o Pakistán, que pese a sus desafíos estructurales exhibieron una dinámica más constructiva en sus curvas, reflejando el actual viento en popa para la deuda emergente.

- Las curvas de Egipto, El Salvador y, en menor medida, Turquía, se perfilan como las referencias del segmento de deuda soberana de alto rendimiento, marcando el norte para la compresión potencial de spreads locales.

- En este contexto, con una tasa libre de riesgo en torno a 400 bps y un riesgo promedio de Latinoamérica cercano a 300 bps, la deuda argentina aún exhibe un diferencial frente a sus comparables emergentes. Alcanzar niveles cercanos a los 500 puntos básicos se presenta como una condición necesaria para pensar en una eventual recuperación de la confianza y, por lo tanto, en la posibilidad concreta de acceder nuevamente a los mercados internacionales de crédito. A partir de aquí, con una curva soberana rindiendo cerca del dígito esperamos que el “norte cercano” sea la recuperación del acceso a los mercados internacionales. Así, para los próximos meses podríamos esperar una baja de entre 100 y 300 puntos básicos adicionales.

- En resumen, con este “espaldarazo” de la sociedad al oficialismo, una posible renovación en la confianza de los inversores y el apoyo de USA permitiría desatar un nuevo ciclo favorable para el mercado local. Argentina ya se encuentra alineado con un riesgo crediticio promedio CCC+, y rumbo a curvas promedio B-. Con bonos al 9%, el país podría recuperar acceso a los mercados en 2026. La suba nuevamente estaría acompañada de una mejora en las expectativas de la sostenibilidad de la deuda (con un BCRA/Tesoro más sólido), estabilidad política (para la cual el oficialismo parece haberse perfilado), y mejoras de perspectivas de crecimiento económico (como las que había hace unos meses y el mercado empezará a apuntar al largo de 2026).

¿En qué escenario podemos de cara al próximo pago de cupones?

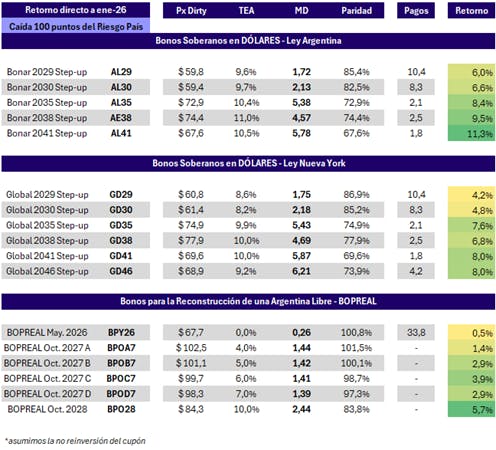

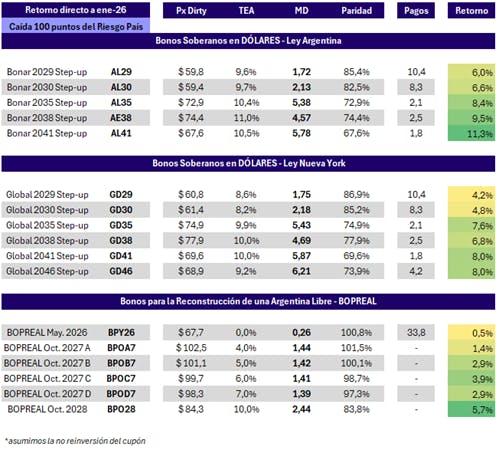

- Con rendimientos a la altura de una calificación “B-“ en vista, planteamos dos escenarios de compresión de riesgo país a enero 2026, pensados para aquellos inversores que deseen mantener su exposición al riesgo soberano local. El recorrido al alza de la deuda argentina fue explosivo una vez conocidos los resultados electorales, por lo que consideramos pertinente “para la pelota” y evaluar las posiciones.

- El primer escenario proyectado es de una caída de 100 puntos básicos en el riesgo país, donde el tramo corto perforaría los rendimientos del 9% y los instrumentos más largos se acercarían al 10%. Este escenario, que podría ser gatillado por una eventual recompra de deuda, se plantea como un primer paso rumbo a recuperar el acceso a los mercados internacionales de deuda, dado que una colocación con una tasa de interés de entre 8,5%-9,0% no luce descabellada.

- En este panorama, los retornos directos serían en promedio del 7,6% para el tramo largo, mientras que los 29s y 30s verían subas en las cotizaciones por un porcentaje más cercano al 4,5%. Destacamos la deuda legislación local, debido al espacio de compresión de spreads y retornos proyectados superiores al 8,5%.

- El segundo escenario involucra una caída mayor del riesgo país (300 puntos), donde el tramo corto mostraría rendimientos en la zona del 7%, mientras que los más largos se dirigirían a la zona de 8,5%. A priori, para la ocurrencia de este escenario, serán necesarios verdaderos cambios en el trasfondo del panorama político/económico de Argentina referentes a la sostenibilidad de la deuda.

- En este caso, la deuda soberana local se acoplaría a los países con calificación B-, como Egipto o El Salvador. Los retornos de los bonos más largos serían más elevados, superando el 15% en promedio. Concluyendo, a los actuales niveles de rendimientos y con una curva con pendiente ya normalizada, los “tops picks” son el AE38 para ley local y GD35 en ley extranjera.

Aquellos que piensen en reducir exposición a los bonos soberanos, sugerimos tomar posición en el Bopreal Serie 1 Strip C con vencimiento en 2027.

Explorá nuestros últimos reportes

Research / Informes especiales

La Gripe del Sector Salud🔍

Research / Informes especiales

Jornada Histórica: ¿Qué nos dejó el resultado...

Research / Alternativas de inversion argentina

Análisis técnico de Acciones y CEDEARs

Maximiliano A. Donzelli

Damián Vlassich

Team Leader de Estrategias de Inversión

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión

Thiago Marino

Estratega de Inversión