Ratios de Acciones Argentinas - 18-11-2021

19.11.2021

Datos fundamentales de solvencia y riesgo, valor empresa, ratios de mercado, rendimiento e indicadores técnicos de las principales empresas del mercado local.

Contexto macroeconómico

- A nivel local, lo más relevante aconteció con las elecciones legislativas realizadas el pasado 14 de noviembre. Si bien el resultado no demostró mayores sorpresas y se mantuvo bastante en línea con los resultados en las Primarias Abiertas Simultáneas y Obligatorias, permitió afianzar la victoria para la oposición. En esta ocasión, la coalición de Juntos por el Cambio ganó las elecciones en 13 distritos, mientras que el Frente de Todos solo obtuvo la victoria en nueve. En las dos provincias restantes fueron ganadas por partidos provinciales. A nivel nacional, la oposición sacó el 42%, es decir, unos 8,6 puntos porcentuales más que el partido oficialista, manteniéndose prácticamente en los mismos niveles que en las PASO de septiembre, cuando la diferencia fue de un 9,1 %. Con este resultado, si bien en la Cámara de Diputados no se han registrado grandes cambios respecto a la composición actual, si impacto en la Cámara de Senadores con la perdida de cinco bancas por parte del Frente de Todos y la perdida por parte del peronismo de la posibilidad de hacer quórum propio algo que no ocurría desde 1983.

- Por otro lado es relevante mencionar la dinámica de la inflación en nuestro pais. El último dato de octubre situó la inflación en el 3,5% mensual que representa un 52,1% interanual y acumulando en el año un 41,8%. En este sentido, el proceso de desaceleración de inflación iniciado en marzo finalizó en agosto mostrando en los últimos dos meses niveles similares. Respecto a las perspectivas, el REM espera que se mantenga en un promedio de 3,5% los próximos seis meses y que en un año la inflación acumulada sea del 48,6%.

- Por último, no hay que dejar de mencionar que la actividad económica recuperó los niveles pre-pandemia (febrero 2020) con el crecimiento mensual del 1,1% del mes de agosto concatenando tres subas consecutivas. En este sentido, las proyecciones del REM fueron ajustando las estimaciones de crecimiento hacia arriba durante el año y esperan que la actividad económica crezca un 8,3% este año y 2,3% el próximo año.

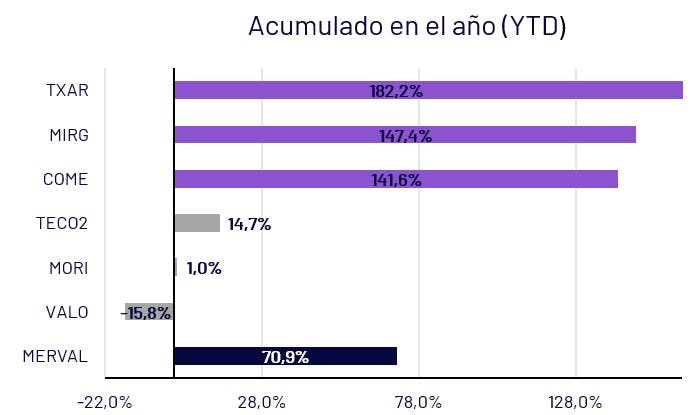

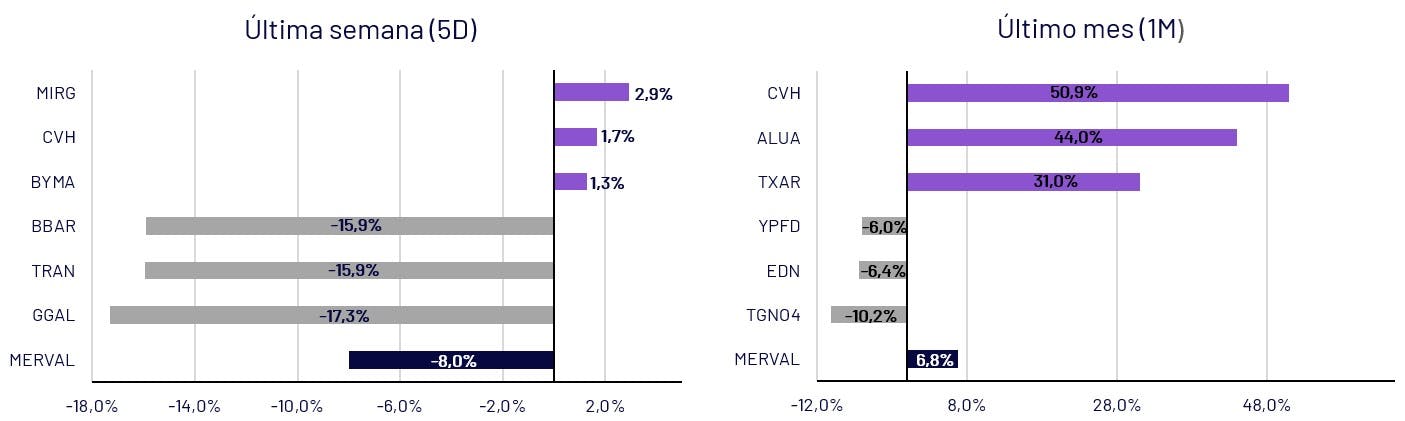

Principales variaciones

Resumen semanal

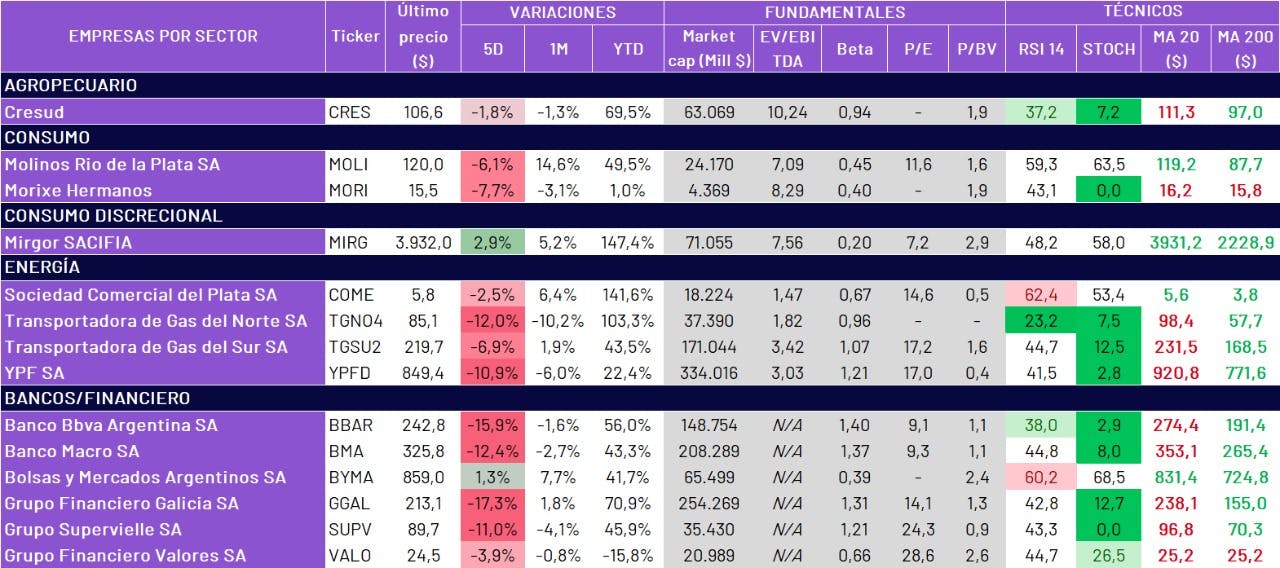

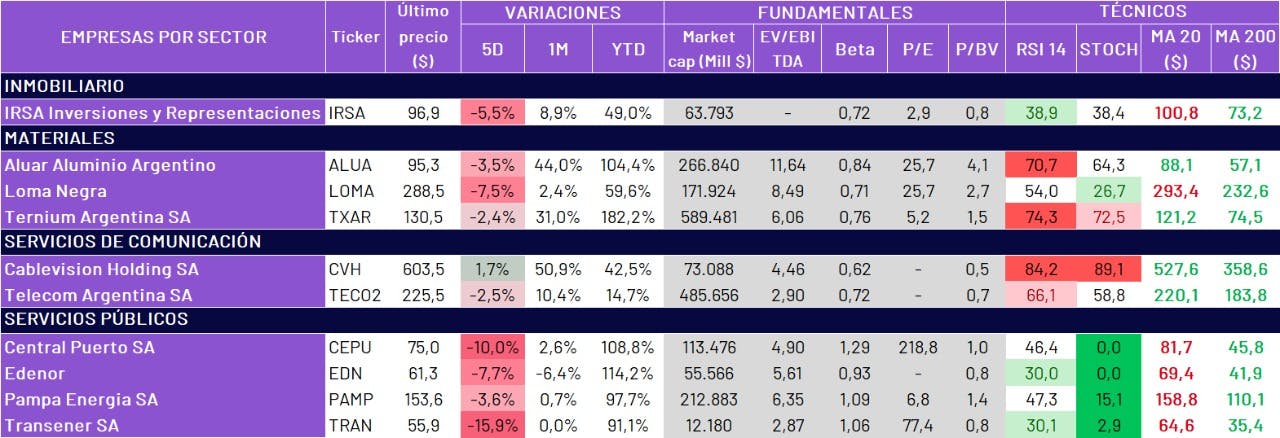

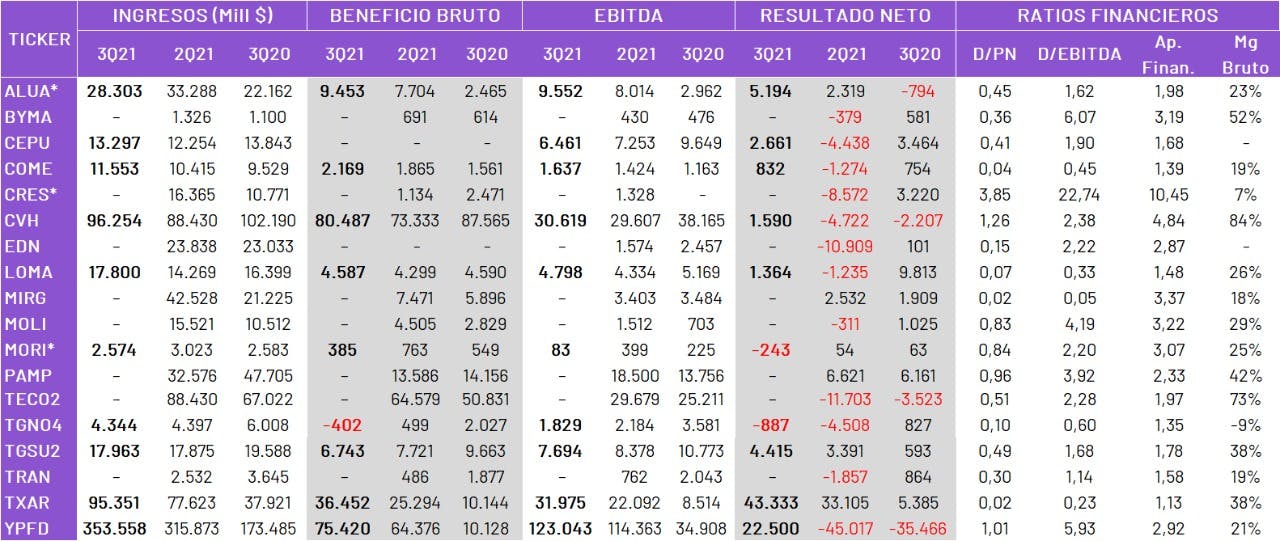

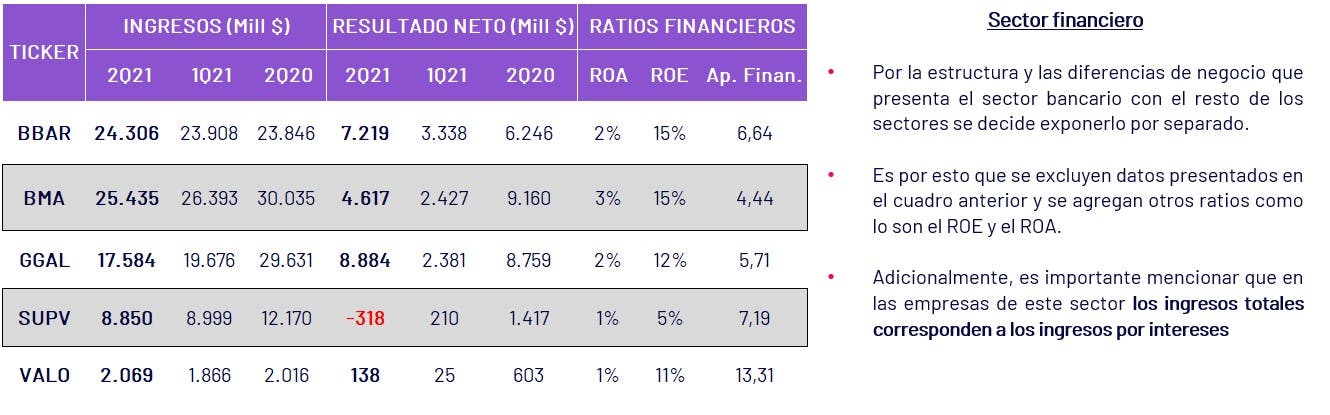

Indicadores corporativos

Glosario

• *El 2Q21 de las empresas ALUA, CRES, IRSA y MORI corresponde al 4FQ2021 publicado por la compañía.

• El EBITDA se utiliza frecuentemente para valorar la capacidad de generar beneficios de una empresa considerando solamente su actividad productiva, ya que nos indica el resultado obtenido por la explotación directa del negocio. Se calcula como ingresos menos gastos, excluyendo los gastos financieros (impuestos, intereses, depreciaciones y amortizaciones de la empresa).

• Return on Assets (ROA): Este valor se calcula como el Ingreso antes de impuestos de los últimos doce meses dividido por el promedio de activos totales y se expresa como porcentaje. El activo total promedio es el promedio al principio y al final de los últimos 12 meses.

• Return on equity: (ROE) es el ratio más usado para medir la rentabilidad de una empresa. Se calcula dividiendo el beneficio neto obtenido por dicha compañía en relación a sus fondos propios. En el presente reporte el dato tomado es anualizado.

• D/PN: Deuda total/ Patrimonio neto. Se utilizan los datos del ultimo trimestre para su calculo.

• D/EBITDA: Deuda total del ultimo trimestre sobre EBITDA anualizado

• Apalancamiento Financiero: Activo/ Patrimonio neto. Se utilizan los datos del ultimo trimestre para su calculo

• Margen Bruto: Representa el porcentaje al comparar el beneficio bruto con los ingresos totales. Para su confección se tomaron los datos del último trimestre.

• Los valores correspondientes a indicadores corporativos están expresados en millones de pesos y las variaciones hacen referencia a: Δ trim (variación respecto del trimestre anterior); Δ i.a. (variación respecto al mismo trimestre del año anterior)

• Para este reporte se tomó como universo las principales acciones argentinas

• Todos las tablas y gráficos fueron elaboración propia utilizando Refinitiv Eikon

• Beta: Es una medida de volatilidad del precio del activo relativa a la volatilidad del mercado por un lapso de 180 días. Si Beta > 1 la acción se mueve con mayor sensibilidad que el mercado, si Beta < 1 la acción se mueve con menor sensibilidad que el mercado.

• Price to earnings (P/E): Su valor indica cuántas veces se está pagando el beneficio neto anual de una empresa determinada al comprar una acción de esta.

• Price to book value (P/BV): Muestra el precio de mercado por acción dividido el valor libro por acción. El valor libro por acción se calcula dividiendo el capital total del último período fiscal por el total actual de acciones en circulación

• Market Cap: Precio de mercado actual por acción multiplicado por el número de acciones en circulación. La capitalización es una medida del tamaño corporativo.

• EV/EBITDA: Valor de la empresa / EBITDA. Es el valor de la firma comparado con EBITDA. Se tomaron los datos de los últimos 12 meses para su confección.

• Índice de fuerza relativa (RSI): Es un oscilador que mide la fuerza del precio mediante la comparación de los movimientos individuales al alza o a la baja de los sucesivos precios de cierre.. Varía entre 0 y 100 entendiendo que cuando es mayor que 70 el activo se encuentra en niveles de sobrecompra y por debajo de 30 se encuentra en niveles de sobreventa.

• Oscilador estocástico (STOCH): Es un indicador que muestra la posición relativa del último precio del activo respecto de un rango de los últimos precios de cierre, en este caso 14. Oscila entre 0 y 100 entendiendo que superando los 80 el activo se encuentra sobrevaluado mientras que por debajo de los 20 se encuentra subvaluado.

• MA: Es la media de una serie de precios de una acción para un período determinado, en este caso 20 y 200 ruedas. El cruce de estas medias suele ser un buen indicador de cambios de tendencia en los precios.