Gerente de Research

Portafolio Moderado EE.UU. - Diciembre 2021

10.12.2021

El inversor moderado no busca con su cartera conseguir ingresos corrientes, pero sí requiere un modesto (potencial) aumento en el valor de sus inversiones. Tolera alguna volatilidad, pero busca afrontar un menor riesgo que el inversor agresivo.

Estrategia

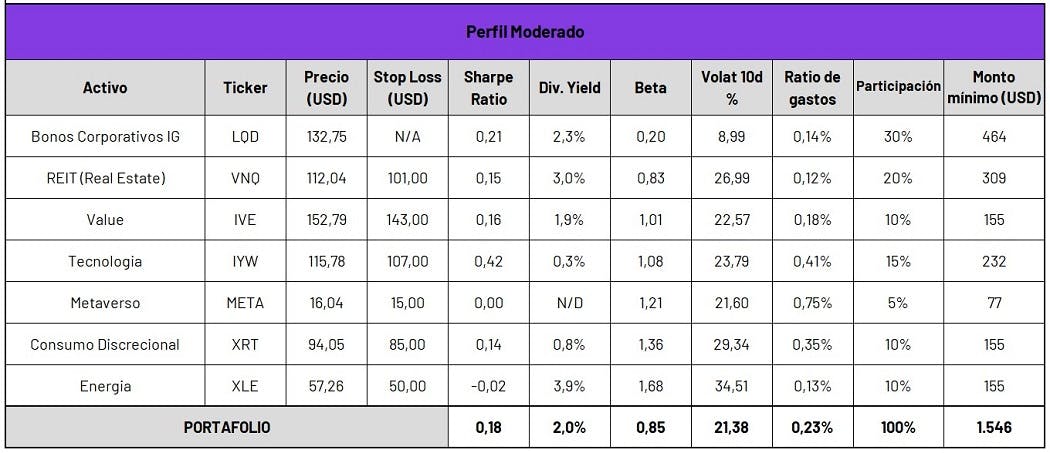

- En relación al portafolio sugerido el mes pasado, mantenemos la participación por tipo de activo (Renta Fija 30% y Renta Variable 70%),pero modificamos levemente el Beta, el cual, si bien se mantiene por debajo de uno, pasa de 0,81 a 0,85. Esto es producto de la rotación de activos seleccionados en renta variable.

- En este caso, cerramos la participación que manteníamos el sector de financiero (XLF) producto de la escasa respuesta alcista de la tasa de interés de largo plazo, pero, sobre todo, de la compresión de spread entre la tasa de corto y de largo. También cerramos posición en el sector de materiales básicos (XLB) entendiendo que el aumento de precios en dicho sector podría estar llegando a su fin. En contrapartida, distribuimos en partes iguales la participación liberada entre, el sector Real Estate (REIT), el sector de metaverso (META) y en el sector de energía (XLE). Consideramos que el sector de Real Estate, el cual pasa a tener una participación del 20%, puede capturar parte del crecimiento económico que se encuentra experimentando la economía estadounidense. A su vez entendemos que el sector de metaverso (META) presenta un oportunidad interesante (ver reporte), sumado, además, a que su precio descomprimió casi un 9% durante la primera semana de diciembre. Por último, decidimos realizar una rotación entre sectores cíclicos, ya que creemos que el petróleo luego de la corrección de más del 20% constituye un punto interesante de entrada. De esa manera, quedaría configurado el sector energía con una participación del 10%.

- Por último, para mejorar la gestión de riesgo del portafolio en los activos de Renta Variable, se sugiere niveles de precio tal que es recomendable salir del activo (stop loss) en caso que la cotización baje de ese nivel (ver Anexo I).

Detalles de los activos

Bonos Corporativos (LQD)

iShares iBoxx USD Investment Grade Corporate Bond (30%)

- Invierte en 2300 bonos corporativos investment grade (alta calidad crediticia) de un vencimiento superior a los 3 años.

- El 86% de las compañías emisoras son de origen norteamericano y desempeñan sus actividades en los sectores industrial (64,3%) y financiero (32,2%) principalmente.

- Tiene una duration de 9,4 y un retorno anual de 2,6%.

Acciones del Sector de Energía (XLE)

Energy Select Sector SPDR (10%)

- También es considerado un sector ampliamente pro-cíclico, que suele mostrar tempranamente signos de recuperación y cuya performance se ve amplificada luego que se inicia la etapa de crecimiento económico. Este fondo invierte principalmente en empresas del sector de energías como son petroleras o proveedores de servicios para dichas empresas por lo que sus movimientos están altamente correlacionados con el precio internacional del crudo (ETF USO).

- Las colocaciones de este fondo se encuentran concentradas siendo que el 44,5% están invertidos en dos empresas relevantes del sector: Exxon Mobil Corp. (XOM) con el 23,4 y Chevron Corp. (CVX) con el 21,1%. Una característica de este sector es su alto pago de dividendo siendo que tiene una tasa Dividend / Yield del 4,4%.

Acciones de valor (IVE)

iShares S&P 500 Value ETF (10%)

- Este fondo concentra principalmente su participación empresas estadounidenses de gran capitalización bursátil que se piensan que están subvaluadas por el mercado en relación a otras empresas comparables. Se encuentra posicionado principalmente en compañías del sector financiero las cuales poseen una participación del 21,24%, seguidas de cuidado de la salud con aproximadamente 15% e industriales y tecnologías de la información que comparten un 11% respectivamente.

- Al invertir en este ETF estaremos tomando posición en un total de más de 400 empresas de los mencionados sectores entre las que se destacan (por su participación en el fondo) Berkshire Hathaway (3%), JP Morgan (2,89%), Bank of America (1,86%), Disney (1,81%) y Johnson & Johnson (1,51%). Destacamos la buena performance que refleja el fondo marcando una sostenida tendencia alcista en el último año, reflejando una rentabilidad total hasta la fecha del 39,27%.

Acciones del sector tecnológico (IYW)

iShares U.S. Technology ETF (15%)

- Tal como lo indica su nombre, este fondo concentra principalmente su participación en el sector tecnológico (78,4%). Sin embargo, lo hace en un menor porcentaje en otros sectores como el de comunicación (18,8%), el industrial y de consumo discrecional.

- Al invertir en este ETF estaremos tomando posición en un total de 159 empresas de los mencionados sectores entre las que se destacan (por su participación en el fondo) Apple (17,8%), Microsoft (17%), Facebook (5%), y Google (5%).

- Destacamos la buena performance que refleja el fondo marcando una sostenida tendencia alcista en los últimos años al invertir en empresas de crecimiento.

REITs (VNQ)

Vanguard Real Estate ETF (20%)

- Los Real Estate Investment Trust son empresas enfocadas en el sector inmobiliario que generan beneficios principalmente a través del alquiler de propiedades tales como viviendas, oficinas, hoteles, supermercados, centros comerciales, industrias y hospitales.

- Otorgan altas tasas de dividendos de forma periódica. Dentro del portafolio sugerido, este ETF es el que más dividendos otorga (tiene una tasa Dividend / Yield de 3,3%).

- Este fondo invierte de forma diversificada en REITs especializados, comerciales, residenciales y diversificados, entre otros. Entre sus principales tenencias pueden destacarse American Tower Corporation (AMT), Prologis Inc. (PLD), Crown Castle International Corp. (CCI) y Equinix Inc. (EQIX) por nombrar algunos.

Acciones del Metaverso (META)

Roundhill Ball Metaverse ETF (5%)

- Tal como lo indica su nombre, este fondo concentra principalmente su participación en empresas vinculadas con el metaverso. El metaverso es un espacio social constituido por espacios en 3D donde las personas podrán socializar, aprender, colaborar y jugar de maneras totalmente diferentes a las que podemos llegar a imaginar en la actualidad. Para poder alcanzarlo la firma se sustentará en dos pilares tecnológicos, la realidad virtual y la realidad aumentada.

- Las empresas que integran dicho fondo son principalmente tecnológicas (53,8%) y servicios de comunicación (33,9%). Entre las principales participaciones, se encuentran NVIDIA (11,2%), Roblox (9,9%), Microsoft (7,4%), Facebook (5,9%), Unity Software (5,2%) y Amazon (4,1%).

Acciones del sector consumo discrecional (XRT)

SPDR S&P Retail ETF (10%)

- Tal como lo indica su nombre, este fondo concentra principalmente su participación en distintos segmentos de consumo discrecional, donde destacamos las participaciones en Internet y marketing directo (21,44%), vestimenta (19,32%), sector automotor (18,46%) y tiendas especializadas (16,62%).

- Al invertir en este ETF estaremos tomando posición más de 100 empresas de los mencionados sectores entre las que se destacan (por su participación en el fondo) Group1Automotive (1,22%), Overstock (1,16%), Stitch Fix Inc (1,12%) y Macy’s (1,12%). Señalamos la buena performance que refleja el fondo marcando una sostenida tendencia alcista en los últimos años.

Características y ratios de estos instrumentos

Glosario

Precio último en dólares estadounidenses del ETF con fecha 26/05/21

Nivel de precio en dólares estadounidenses del ETF que al ser alcanzado indica que se debería vender el activo.

Ratio indicativo del retorno por encima de la tasa libre de riesgo, en relación a la volatilidad del activo.

Tasa de dividendos, calculada como los dividendos anuales en relación al precio actual del ETF.

Es una medida de volatilidad del precio del fondo relativa a la volatilidad del mercado por un lapso de 180 días. Si Beta > 1 à El fondo se mueve con mayor sensibilidad que el mercado, si Beta < 1 à El fondo se mueve con menor sensibilidad que el mercado.

Volatilidad de los precios de mercado de los últimos 10 días. Ratio gastos: Porcentaje de gastos administrativos del fondo.

Por qué invertir en EEUU a través de ETFs

Bolsa norteamericana

- Existen en el mundo más de 60 mercados de capitales, de los cuales los 16 más grandes concentran el 87% del valor global. Los dos de mayor capitalización son el NYSE (New York Stock Exchange) y el Nasdaq, ambos situados en Nueva York.

- La operatoria en estos mercados, no sólo permite invertir en las empresas más grandes de Estados Unidos, sino también en los principales mercados del mundo.

- Más de 6000 empresas se encuentran listadas en estos dos, brindándole al inversor la posibilidad de diversificar su portafolio de acuerdo a diferentes sectores e industrias, tamaños de compañías y diversidad geográfica, entre otros.

- Adicionalmente, la operatoria a través de ETFs permite posicionarse no sólo en acciones sino también en renta fija, commodities y monedas.

Ventajas de los ETFs

- Dentro de los ETFs de acciones, estos pueden enfocarse en sectores económicos (financiero, materiales, consumo básico, tecnológicas, etc), tamaño de capitalización (large cap, mid cap, small cap), estilo de inversión (por ejemplo value o growth) o exposición a mercados (desarrollados, emergentes, un país en particular) entre otros.

- Existen incluso, fondos temáticos que identifican oportunidades de inversión en sectores de la economía que surgen como una nueva tendencia en el mercado y que tienen el potencial de provocar un cambio en la economía global.

- Por ejemplo, ETFs enfocados en ESG, empresas responsables en lo ambiental, social y gobierno corporativo, ETFs que invierten en empresas generadoras de energías alternativas o aeroespaciales, entre otras.

- Por otro lado, los ETFs de bonos pueden clasificarse de acuerdo a sus emisores (soberanos y corporativos de Estados Unidos o de otros países) y su duración (de corto, mediano o largo plazo). Adicionalmente, existen fondos que se apalancan, para lograr mayores rendimientos (aunque por supuesto son más riesgosos) y ETFs que operan en la dirección contraria a la tendencia del mercado.

- Hacia fines de 2019, 1850 empresas norteamericanas cotizaban en el NYSE y 2647 en el Nasdaq. Adicionalmente, 506 y 451 empresas extranjeras cotizaban en los mismos respectivamente. A su vez, hacia el 2018 había en esos mercados, casi 2000 ETFs, aunque menos del 1% concentraba la mitad de los flujos.

Explorá los instrumentos del portafolio

Existen diferentes formas de abordar el armado de un portafolio. Algunos inversores, buscan posicionarse según distintos criterios como el mercado, el tamaño de las empresas, activos de valor o crecimiento y “momentum”. Otros en cambio, buscan exposición a diversas regiones geográficas, sectores económicos, commodities o un determinado producto. Los ETFs o “fondos cotizados” surgen como una alternativa para perseguir estos objetivos con montos de inversión bajos.

Los Real Estate Investment Trust son empresas enfocadas en el sector inmobiliario que generan beneficios principalmente a través del alquiler de instalaciones tales como viviendas, oficinas, hoteles, supermercados, centros comerciales, industrias y hospitales. La particularidad de estas compañías es que deben distribuir en forma de dividendos al menos el 90% de sus ingresos. De este modo, otorgan altas tasas de dividendos de forma periódica.

Maximiliano Donzelli

Jefe de Research

Federico Garay

Analista de Research

Damián Vlassich

Analista de Research

Ramiro Redondas

Analista de Research