Head de Estrategia & Trading

Rotación de CEDEARs🔄

¿Momento de vender SPY para comprar BRKB? 🔄

21.08.2025

Detectamos la oportunidad de vender el CEDEAR del ETF del S&P500 (SPY) para comprar el CEDEAR de Berkshire Hathaway (BRKB) .

¿Por qué rotar?🤔

- Los drivers que impulsaron al S&P 500 (IA, resiliencia macro, recortes de Trump, expectativa de baja por parte de la Fed) ya están reflejados en precios, y no vemos catalizadores claros hacia adelante.

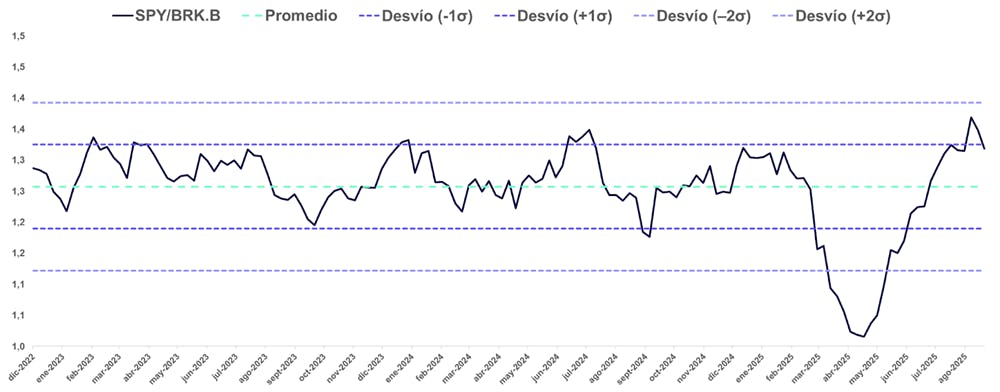

- La relación S&P 500-Berkshire está por encima de su promedio, indicando que BRK.B podría tener una mejor performance relativa a corto/mediano plazo.

- Berkshire combina un portafolio premium con más de USD 314 mil millones en treasuries de corto plazo, lo que le da flexibilidad para defenderse en volatilidad y aprovechar correcciones.

- En el largo plazo, Berkshire acumula un crecimiento anual compuesto (CAGR) del 19,9% entre 1965 y 2024, casi duplicando el 10,4% del S&P 500 en el mismo período.

Gráfico.Relación S&P 500-Berkshire Hathaway

La extraordinaria recuperación del S&P 500 desde los mínimos del año hasta alcanzar máximos históricos responde a la conjunción de elementos que han favorecido el apetito por riesgo. Entre ellos destacan:

- El impulso de los sólidos balances de las big tech, que supieron capitalizar la ola de inversiones en inteligencia artificial.

- La resiliencia macroeconómica de Estados Unidos, donde la inflación se ha mantenido por debajo de lo esperado al mismo tiempo de que el mercado laboral permanece sólido.

- Los incentivos fiscales y la desregulación introducidos por el gobierno de Trump, con la ley OBBBA (“One Big Beautiful Bill Act”) recientemente aprobada que otorga beneficios fiscales a compañías que invierten estructuralmente en EE.UU y promueve desregulaciones en el sector financiero.

- La expectativa de una nueva baja de tasas por parte de la Reserva Federal, que refuerza el atractivo de los activos de riesgo.

- Todos estos drivers explican la magnitud de la suba reciente, sin embargo, entendemos que gran parte de estos catalizadores ya se encuentran incorporados en precio, lo que nos lleva a adoptar una postura de cautela.

- En este escenario, creemos oportuno tomar ganancias, al menos parcialmente en el S&P 500, y rotar exposición hacia un activo que combina resiliencia comprobada con atractivo relativo: Berkshire Hathaway (BRK.B).

Berkshire Hathaway: resiliencia en la volatilidad🛡️

- La salida de Warren Buffett, histórico líder de la compañía, generó un fuerte sentimiento negativo sobre la acción en los últimos meses. El mercado castigó a Berkshire, lo que derivó en una performance muy por debajo del índice. Sin embargo, entendemos que esta visión pesimista abre una ventana de oportunidad, sobre todo considerando la naturaleza de su portafolio actual y el precedente histórico de la compañía en periodos de volatilidad.

- Entre 1965 y 2024 logró un crecimiento anual compuesto (CAGR) de 19,9%, casi duplicando el 10,4% del S&P 500 en el mismo período. En efecto, Berkshire ha superado de forma consistente al S&P 500 en entornos de incertidumbre o caídas de mercado. Un ejemplo reciente fue el de 2022, cuando el S&P 500 cayó un -19,7% y Berkshire cerró el año con un rendimiento positivo del +2,7%.

Hoy BRK.B combina un portafolio de compañías icónicas de alta calidad (Apple, Coca Cola, American Express, entre otras) con una posición de liquidez sin precedentes: mantiene más de USD 314 mil millones en bonos del tesoro norteamericano de corto plazo, cifra superior incluso a los USD 272 mil millones invertidos en acciones. Esta dualidad le otorga flexibilidad única para:

- Defenderse en escenarios de volatilidad (tal como ocurrió a principios de este año, cuando el “susto” de los aranceles llevó a una caída del 21% en el S&P 500 y Berkshire fue percibido como un activo defensivo, mostrando una performance relativa muy superior).

- Capitalizar oportunidades cuando el mercado corrige, desplegando su caja para comprar activos a precios más atractivos.

Conclusión🌟

- En síntesis, vemos en la actualidad un escenario de sobre-optimismo en el S&P 500 y de sobre-pesimismo en Berkshire Hathaway.

- Este desbalance nos ofrece un punto de entrada atractivo para rotar exposición: reducir parcialmente posiciones en el índice tras una suba extraordinaria y asignar capital a Berkshire, una compañía con un portafolio premium, altísima liquidez y un track record de resiliencia y generación de valor en contextos adversos.

- Por último, y observando gráficamente la relación entre ambos activos, actualmente se encuentra por sobre el promedio, lo que da indicios de que la acción de Berkshire Hathaway debería performar de mejor manera que el S&P 500 en el corto/mediano plazo.

Explorá nuestros últimos reportes

Research / Informes especiales

Oportunidad en CEDEARs de Brasil: ¿En qué inv...

Research / Alternativas de inversion argentina

Análisis técnico de Acciones y CEDEARs

Maximiliano A. Donzelli

Damián Vlassich

Team Leader de Estrategias de Inversión

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión

Thiago Marino

Estratega de Inversión