- Moneda: Dólares

- Rendimiento en USD: 6,75%*

- Pago de intereses: Trimestral desde febrero 2026

- Vencimiento: Mayo 2027

- Pago de capital: Al vencimiento

- Monto mínimo: USD 100

Oportunidad en ONs

Invertí en YPF Luz y ganá hasta un 6,75% en USD💸

13.05.2025

A partir de hoy podrás participar de la nueva licitación de YPF Luz y diversificar tu portafolio desde solo USD 100 con una tasa de hasta un 6,75%. A continuación te brindamos un resumen de los principales aspectos de la empresa, su historia, negocio y evolución financiera durante los últimos años.

Aspectos clave🌟

- YPF Energía Eléctrica (YPF Luz) realizará una emisión de una Obligación Negociable (ON) en dólares estadounidenses con vencimiento en mayo del 2027, a una tasa de interés del 6,75% estimada (surgirá del proceso de licitación).

- Pagará intereses de manera trimestral, a excepción del primer pago que será a los nueve meses contados desde la fecha de emisión y liquidación.

- YPF Energía Eléctrica S.A (YPF Luz) es una empresa co-controlada entre YPF S.A. (calificada en AAA(arg)), la cual posee el 75,01% del paquete accionario y GE EFS con el 24,99%.

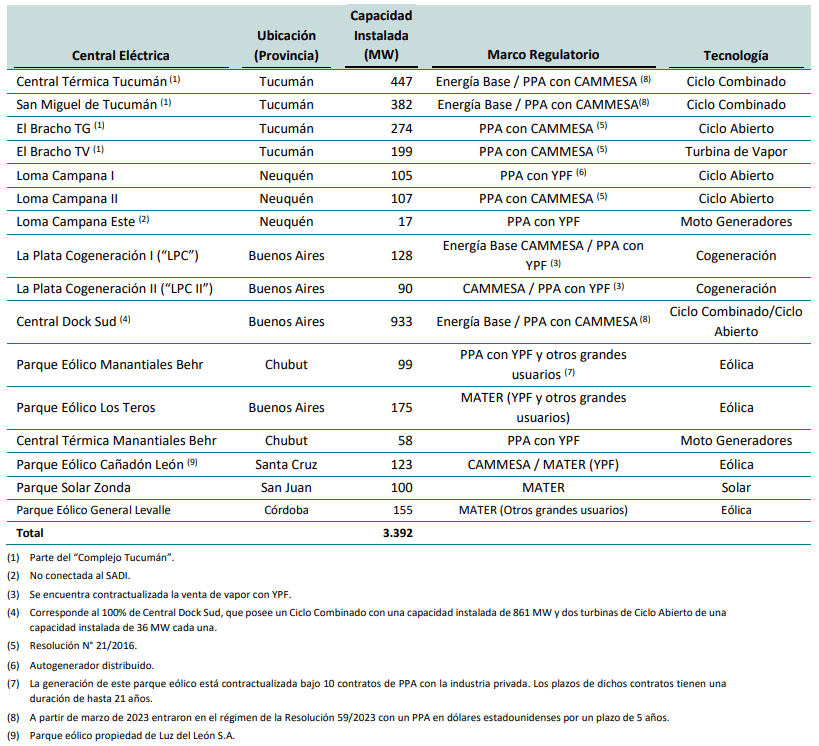

- YPF Energía Eléctrica es una de las principales generadoras de energía en Argentina, con una capacidad instalada de 3.392 MW y un sólido portafolio de activos diversificados en tecnología y ubicación.

- Con contratos de venta de energía a largo plazo en dólares y una diversificación hacia contratos privados (31% de los ingresos), YPF Luz asegura estabilidad en sus ingresos y mitigación de riesgos frente a la volatilidad de CAMMESA (61% de los ingresos), su principal contraparte en el mercado.

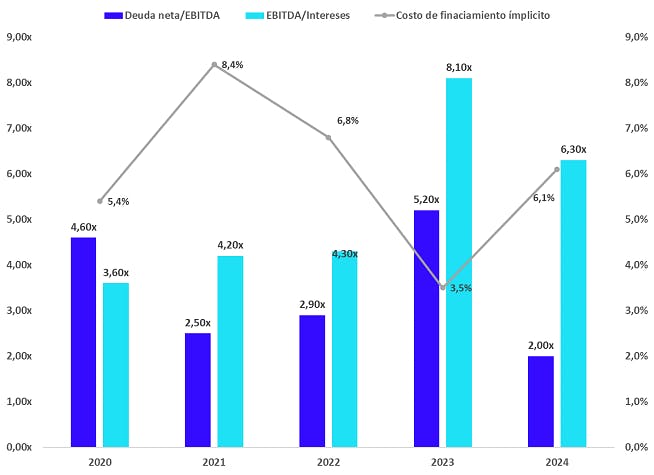

- YPF Luz cuenta con una deuda neta de 715 millones de USD, con un ratio deuda neta/EBITDA de 2x.

- El Consejo de Calificación de FIX otorgó la máxima calificación AAA(arg) a las Obligaciones Negociables Clase 21, con un monto de hasta USD 40 millones, ampliable a USD 70 millones, lo que refleja la máxima calificación asignada por FIX en su escala de calificaciones nacionales del país.

- 👉Se podrá participar en la licitación de la presente ON hasta el día jueves 15 de mayo a las 15:00 hs, realizando suscripciones desde USD 100.

¿Cómo puedo operar estas ONs desde la web?🤔

👉Operar ->Suscribir ->Obligaciones Negociables

Perfil de la compañía📊

- YPF Energía Eléctrica S.A (YPF Luz) es una empresa co-controlada entre YPF S.A. (calificada en AAA(arg)), la cual posee el 75,01% del paquete accionario y GE EFS con el 24,99%. Desde su constitución, en 2013, la compañía se ha logrado posicionar como uno de los principales participantes del mercado generador de energía, contando con una capacidad instalada de 3.392 MW y con una base de activos diversificados, tanto en términos de localizaciones como de fuentes de generación.

- La compañía ofrece una amplia variedad de soluciones, que incluyen generación de energía térmica y renovable, así como soluciones de descarbonización. Actualmente, YPF Luz genera el 9,3% de la energía eléctrica de Argentina, operando activos diversificados en tecnología y ubicación geográfica.

- Desde su ingreso al mercado en agosto de 2013, cuando asumió la propiedad y operación del complejo de generación térmica de Tucumán con 830 MW de potencia instalada, YPF Luz ha crecido constantemente a través de su cartera operativa, proyectos en construcción y actividades de fusiones y adquisiciones.

Gráfico 1. Evolución capacidad instalada (MW)

La empresa también está involucrada en la generación y comercialización de vapor (a YPF), a través de la central La Plata Cogeneración (LPC I), ubicada dentro de la refinería de YPF en La Plata.

Posición Competitiva

- Con una capacidad instalada de 3.392 MW, YPF EE está entre los generadores más grandes del mercado eléctrico argentino junto a Central Puerto, Pampa Energía, ENEL y AES.

Generación de Energía y Capacidad Instalada⚡

- La generación de energía térmica creció 17% en 2024, principalmente por la puesta en marcha de la central térmica Loma Campana II que en 2023 estuvo parcialmente fuera de servicio por mantenimiento y por una mayor generación en Central Dock Sud.

- La generación de energía renovable aumentó 9% gracias a la entrada en operación del parque eólico General Levalle y mayor generación del parque solar El Zonda. Este aumento se debió al excelente rendimiento de los parques eólicos en operación, reconocidos entre los parques con mejores factores de carga del país, donde se destacó el parque eólico Manantiales Behr, que alcanzó en septiembre, el récord del año con un factor de carga de 75,5%.

Gráfico 1.1 Activos de la compañía

Proyectos en construcción👷♂️

- En relación con los nuevos proyectos, en el cuarto trimestre, la compañía finalizó con éxito la construcción del Parque Eólico General Levalle de 155 MW en la provincia de Córdoba, cuya energía renovable se vendió en su totalidad mediante contratos a largo plazo con clientes privados de diferentes industrias del país.

- Además, la compañía continuó con la construcción del Parque Eólico CASA de 63 MW en la provincia de Buenos Aires, con un avance de obra de 36%, que se estima finalizar a principios de 2026.

- Por último, el Parque Solar El Quemado que se está construyendo en la provincia de Mendoza, fue aprobado por el gobierno como el primer proyecto RIGI de Argentina y será el parque renovable más grande del país con una capacidad instalada de 305 MW. Su puesta en marcha se prevé para el primer semestre de 2026, con una inversión estimada de USD 210 millones.

Informe Calificadora (FIX SCR) 📑

- El Consejo de Calificación de FIX SCR S.A. AGENTE DE CALIFICACIÓN DE RIESGO (afiliada de Fitch Ratings), en adelante FIX, realizado el 30 de Abril de 2025, confirmó(*) en Categoría AAA(arg) la calificación de Emisor de Largo Plazo, las obligaciones negociables emitidas previamente y la ON Clase 21 a emitir.

- Categoría AAA(arg): "AAA" nacional implica la máxima calificación asignada por FIX en su escala de calificaciones nacionales del país. Esta calificación se asigna al mejor crédito respecto de otros emisores o emisiones del país.

Perfil Financiero

Rentabilidad y Flujo de Fondos

- Durante el 2024, las ventas de YPF Luz fueron de USD 530 millones y el EBITDA de USD 391 millones, mientras que el margen de EBITDA se ubicó en 74,2%. La mayor parte de los ingresos están atados a contratos de largo plazo en dólares, siendo el pago de potencia el componente principal. La calificadora FIX estima que durante los próximos años el margen EBITDA se mantendrá en el rango de 70%-75% por la mayor rentabilidad de los proyectos eólicos (del orden del 88%).

Gráfico 2. Evolución financiera

- La compañía tiene una generación de flujos estable derivada de sus contratos de ventas de electricidad de plazo promedio 7 años con vencimientos hasta el 2040. El Flujo de Caja Operativo (FCO), calculado según FIX, cerró en 2024 en torno a los USD 253,5 millones que, luego de inversiones (USD 196,7 millones) y dividendos (USD 41,9 millones), resultaron en un Flujo de Fondos Libre (FFL) de USD 14,8 millones. Para el 2025, se estima un EBITDA en torno a los USD 410 millones con FFL neutral luego de inversiones por USD 300 millones y dividendos por USD 50 millones.

Gráfico 2.1 Evolución flujo de fondos

Deuda Financiera

- A diciembre de 2024, la deuda financiera era de USD 1.016 millones; 44% ON locales, 41% ON internacionales y 15% préstamos bancarios. A misma fecha, la liquidez con Caja, equivalentes e inversiones corrientes era por USD 301 millones cubriendo completamente los vencimientos de corto plazo (USD 288 millones).

- El ratio de Deuda/EBITDA ascendió a 2,6x (2x en términos neto), con una sólida cobertura de EBITDA/Intereses de 6,0x. Para 2025, FIX estima que el apalancamiento continúe en los niveles actuales.

Gráfico 2.2 Apalancamiento

Factores influyentes

Fortalezas 🌟

- Fuertes vínculos con YPF S.A.: La calificación refleja los vínculos existentes, tanto operacionales como estratégicos con su accionista principal, YPF S.A. (YPF). Los factores críticos de dicha vinculación son la participación accionaria de YPF del 75% en YPF Luz, fuerte participación en la toma de decisiones estratégicas (tomadas en conjunto con General Electric) y la fuerte vinculación operacional.

- Sólida generación de fondos: A la fecha del presente informe, YPF EE presenta una capacidad instalada de 3.392 MW, lo que representa el 7,7% de la capacidad instalada total del país.

- Importante posicionamiento y perfil contractual fuerte: : YPF EE posee contratos de venta de energía en dólares con plazos entre 5 y 17 años. En los últimos años la compañía redujo su dependencia de CAMMESA, siendo esta su principal contraparte, aumentando su participación de venta con contratos privados, representando el 39% de sus ingresos a diciembre de 2024

Consideraciones 🔍

- A pesar de reducir su dependencia de CAMMESA, la compañía sigue dependiendo en gran medida de esta, por lo que una demora en los pagos sostenida podría afectar las métricas de liquidez y deterioren significativamente la capacidad de pago de la compañía.

- Un incremento en los ratios de endeudamiento en dólares podría significar una reducción en la calificación crediticia de la compañía.

- Nuevos cambios regulatorios que afecten la rentabilidad de la compañía, originados por un cambio en la narrativa por parte del gobierno o un cambio en las políticas actuales.

ONs a emitir (Tramo Hard Dollar)💵

Hard Dollar: Suelen ofrecer protección ante escenarios de devaluación y ofrecen elevados rendimientos en moneda dura. Además, pagan renta y capital en dólares.

Principales puntos a tener en cuenta

- La suscripción de la nueva ONs Clase XXI de YPF Energía Eléctrica se llevará a cabo el martes 13 de mayo hasta el jueves 15 de mayo a las 13:00 hs.

- La Clase XXI se trata de una obligación negociable hard dollar, cuya integración se llevará a cabo en dólares estadounidenses, con un monto mínimo de suscripción de USD 100, y después múltiplos de USD 1.

- 💸La tasa de interés estimada para esta subasta será del 6,75%, mientras que el plazo de vencimiento es de 24 meses desde la fecha de emisión.

- Los cupones se pagarán de manera vencida en frecuencia trimestral y el capital total se cancelará íntegro al vencimiento. Algo a tener en cuenta en el pago de cupones es que la ON comenzará a pagar a los 9 meses desde la fecha de emisión, para luego pasar a una frecuencia trimestral.

- La fecha de emisión y liquidación será el 20 de mayo.

- Se debe tener en cuenta que cada orden no deberá superar los USD 50.000 pudiendo poner más de una orden en caso de querer invertir un monto mayor.

- A su vez, la empresa se reserva el derecho a declarar como desierta la licitación o el prorrateo de los inversores que participen.

Dadas las condiciones de emisión de la nueva ON Clase XV, pagará cupones en las siguientes fechas:

- Febrero de 2026

- Mayo de 2026

- Agosto de 2026

- Noviembre de 2026

- Febrero de 2027

- Mayo de 2027, conjuntamente con el pago total del capital.

- La tasa de interés es del 6,75% anual en dólares. 💸

- Tomando esto en cuenta, las características de la ON a licitar y el flujo son las siguientes:

- Dado el monto de emisión, entendemos que es probable que haya cierta operatoria de la ON en mercado secundario, pero consideramos que es preferible entender a la inversión como un posicionamiento al vencimiento.

- Considerando esto, a la hora de decidir participar en la licitación, el inversor deberá considerar el riesgo que está dispuesto a asumir para el retorno esperado, tomando en consideración los estados financieros de la empresa.

"Tené en cuenta que el monto que suscribas no contempla comisiones ni incluye costos de Caja de Valores."

Glosario

Pagos de capital. Estos pueden ser en su totalidad al vencimiento del instrumento o en cuotas, y esta información está disponible en los prospectos de los instrumentos.

Pagos de intereses acumulados entre periodos de pago a una tasa predeterminada.

Se trata de una ratio de cobertura de deuda que nos indica la capacidad de devolución de financiación obtenida en años. Por tanto, cuanto menor sea el valor de esta ratio, mayor será la capacidad de pago de la empresa.

Es una medida de sensibilidad del precio del bono ante cambios en su tasa interna de retorno.

Es un indicador financiero (acrónimo de los términos en inglés Earnings Before Interest Taxes Depreciation and Amortization) que muestra el beneficio de la empresa antes de restar los intereses que tiene que pagar por la deuda contraída, los impuestos, las depreciaciones por deterioro y la amortización de las inversiones realizadas. El propósito del EBITDA es obtener una imagen de lo que la empresa está ganando o perdiendo en el núcleo del negocio.

Término que hace referencia a que tanto la compra/venta de activos o pagos de deuda deban realizarse directamente en la moneda norteamericana. Es decir, no se realizan en pesos a un tipo de cambio determinado, sino que la transacción directamente es llevada a cabo en la moneda estadounidense.

Es el ratio que se obtiene de establecer la relación del EBITDA con respecto a los intereses netos. Este indicador permite conocer la capacidad de un emisor de cumplir con los pagos de intereses de la deuda emitida, con flujos de caja provenientes de la actividad principal.

Muestra, en términos de porcentaje, la capacidad de la empresa para generar efectivo por cada peso de ventas, lo ideal es lograr un alto margen ya que esto muestra como los ingresos superan los desembolsos en efectivo.

Es la tasa de descuento que iguala el valor presente de todos los flujos del bono (capital e intereses) con su precio. Se utiliza como un indicador de rentabilidad de la inversión bajo el precio vigente.

Maximiliano Donzelli

Head de Estrategia & Trading

Damián Vlassich

Team Leader de Estrategias de Inversión

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión

Thiago Marino

Estratega de Inversión