- Moneda: Dólares

- Rendimiento en USD: 7,0%*

- Pago de interés: Trimestral

- Vencimiento: Enero 2027

- Monto mínimo: 100 USD

¡Nueva suscripción de ON de YPF!💸

7.10.2025

- Participá de la nueva licitación de YPF y diversificá tu portafolio desde solo USD 100 y recibí rendimientos atractivos que te permitan potenciar tus ahorros. 💰

- A continuación te brindamos un resumen de los principales aspectos de la empresa, su historia, negocio y evolución financiera durante los últimos años. Conocé todos los detalles de la licitación para suscribir ahora.

- En el marco de las Obligación Negociable que la empresa estará emitiendo, en el presente informe nos proponemos brindar un resumen de los principales aspectos de la compañía, detallando la historia, el negocio y su evolución financiera durante los últimos cuatro años.

- Así mismo, también se informa la estructura y las características de la transacción a realizarse para que el cliente pueda tomar la mejor decisión de inversión.

🌟Aspectos clave

- YPF estará emitiendo deuda en dólares mediante una Obligación Negociable Hard Dollar a 15 meses con pago del capital al vencimiento y pago de intereses trimestrales. La ON en cuestión tendrá una tasa de interés fija estimada del 7,0%*.

- Sólida posición competitiva: YPF es la principal empresa integrada del sector energético argentino, con más de 55% de market share en combustibles, 1.600 estaciones de servicio y más de la mitad de la capacidad de refinación del país.

- Potencial de crecimiento en Vaca Muerta: foco en hidrocarburos no convencionales, con menores costos operativos que el crudo convencional; el lifting cost cayó a USD 12,3/bbl en 2T25 (−24% interanual).

- Flexibilidad financiera y acceso a mercados: amplio acceso a financiamiento tanto local como internacional, y capacidad de refinanciar deuda de corto plazo.

- Plan de desinversión en activos convencionales que libera capital para acelerar el desarrollo no convencional, mejorando márgenes y eficiencia.

- La calificadora de riesgo Fix SCR confirmó la calificación de emisor de largo plazo de YPF S.A en AAA (arg), Perspectiva Estable. Esta es la calificación crediticia local más alta.

- Se podrá participar en la suscripción de la presente ON hasta el día martes 7 de octubre a las 14:30hs, realizando suscripciones desde USD 100.💰

¿Cómo puedo operar estas ONs desde la web?🤔

👉Operar ->Suscribir ->Obligaciones Negociables

Posición competitiva🔍

- YPF es la mayor compañía integrada de energía de Argentina siendo líder en cada uno de los segmentos en los que opera. El Estado Nacional es el accionista mayoritario, con una participación del 51% en remanente de sus acciones cotizan en NYSE y ByMA.

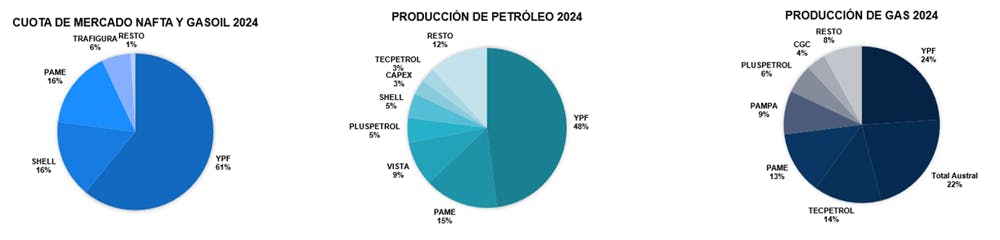

- Según datos de la Secretaría de Energía, considerando la producción acumulada a diciembre de 2024, la compañía ocupó el primer lugar en todos los segmentos en los cuales opera.

Perfil de la compañía📊

- YPF es una compañía energética totalmente integrada en la cadena de valor de petróleo y gas. Opera en cuatro segmentos: Upstream, Downstream, Gas y Energía y Corporación y otros. El Gobierno es el accionista mayoritario, con una participación del 51%. Cotiza en NYSE y ByMA.

- El segmento de Exploración y Producción de la empresa incluye actividades de exploración y producción, compras de gas natural y petróleo crudo, ventas de gas natural y, en menor medida, petróleo crudo a terceros, así como ventas intersegmentarias de petróleo crudo, gas natural y sus subproductos.

- El segmento de Downstream de la empresa se dedica al refinado, transporte, compra de petróleo crudo y gas natural a terceros y ventas intersegmentarias, además del mercadeo de petróleo crudo, gas natural, productos refinados, petroquímicos, generación de energía eléctrica y distribución de gas natural. El segmento Corporativo y Otros de la empresa realiza otras actividades.

Riesgos del sector🔍

- FIX estima que la producción de petroleo y gas continuarán mostrando una tendencia de crecimiento durante en 2025 favorecida por una mayor capacidad de evacuación y la consolidación de un entorno operacional más claro y estable.

- El potencial de crecimiento a futuro seguirá expuesto a la volatilidad en los precios internacionales, las regulaciones sectoriales, mayores necesidades de evacuación, disponibilidad de equipos de perforación y fractura de alta potencia y escasez de mano de obra en una actividad con demanda creciente.

Informe Calificadora 🌟

- FIX SCR reafirmó la calificación de AAA(arg) con perspectiva estable como emisor de largo plazo para YPF S.A., destacando su sólido perfil crediticio y operatividad integrada en toda la cadena de valor del sector energético.

- La agencia subraya la continuidad de una política financiera conservadora, incluso en el marco de un ambicioso plan de inversiones enfocado en la explotación no convencional, especialmente en Vaca Muerta.

- El robusto flujo operativo, el control de costos, la diversificación de activos y la mejora en las métricas operativas —con una transición proyectada hacia una producción 100% no convencional en 2030— respaldan la solvencia de la compañía.

- FIX también valoró positivamente su holgada liquidez (USD 1.230 millones) y una estructura de deuda administrada con vencimientos balanceados, así como la participación estratégica del Estado como accionista mayoritario y su liderazgo en producción de petróleo, gas y ventas de combustibles en Argentina.

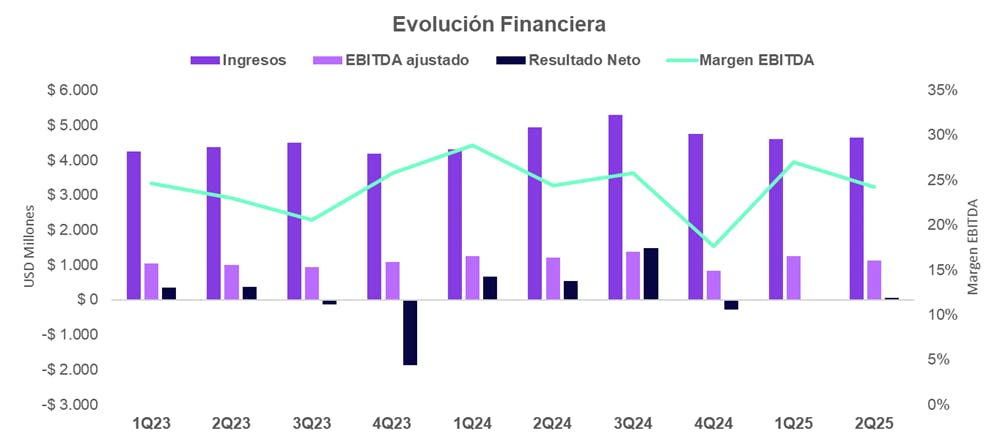

Aspectos financieros📊

- Al segundo trimestre de 2025, la producción total se mantuvo prácticamente estable respecto al mismo período del año anterior (545,7 Kboe/d vs. 539,0 Kboe/d en 2T24, +1% i.a.), pero fue menor a lo esperado, con caídas principalmente en crudo convencional.

- A su vez, los precios internacionales del petróleo no acompañaron, situación que se vio reflejada en un menor precio promedio de realización del crudo (-16% i.a., hasta USD 59,5/bbl) y de combustibles refinados, lo que presionó la rentabilidad: el EBITDA ajustado cayó 7% interanual a USD 1.124 millones.

- Como punto positivo, los costos de extracción se redujeron de forma sustancial (-24% i.a., a USD 12,3/boe), beneficiados por menor exposición a campos maduros y mayor peso de la producción shale, donde los hubs más productivos operaron en apenas USD 4,9/boe.

- En upstream, la producción de crudo promedió 247,9 Kbbl/d (-8% t/t, estable i.a.), con retrocesos marcados en convencional (-16% t/t) y leve caída en shale (-1,5% t/t), afectada por la reducción de participación en Aguada del Chañar. El gas natural creció 6% t/t por mayor demanda invernal y expansión en shale gas. El segmento downstream también sintió el impacto de precios internacionales más bajos, que comprimieron márgenes pese a un repunte estacional de ventas de gasoil y mayores exportaciones.

- YPF continúa mostrando una sólida capacidad operativa, con un EBITDA ajustado de US$1.124 millones en el 2T25, que si se excluyen los campos maduros alcanzaría los US$1.250 millones. Esta cifra refleja una mejora en la eficiencia operativa, particularmente en los costos de lifting, y se apoya en ventas estacionales de gas natural y en la mayor participación del shale dentro de la matriz productiva.

- Si bien el flujo de caja libre (FCF) fue negativo en US$365 millones, esto responde principalmente al ambicioso programa de inversiones que la compañía está llevando adelante en Vaca Muerta, con foco en incrementar la producción no convencional. De hecho, el 71% del CAPEX del trimestre (US$1.160 millones) fue destinado a desarrollos shale, reforzando el compromiso de YPF con el crecimiento sustentable de su producción en los hubs más competitivos de la cuenca Neuquina. Esta dinámica se espera que persista durante los próximos trimestres de acuerdo a lo que informó la propia compañía.

Liquidez y estructura de capital

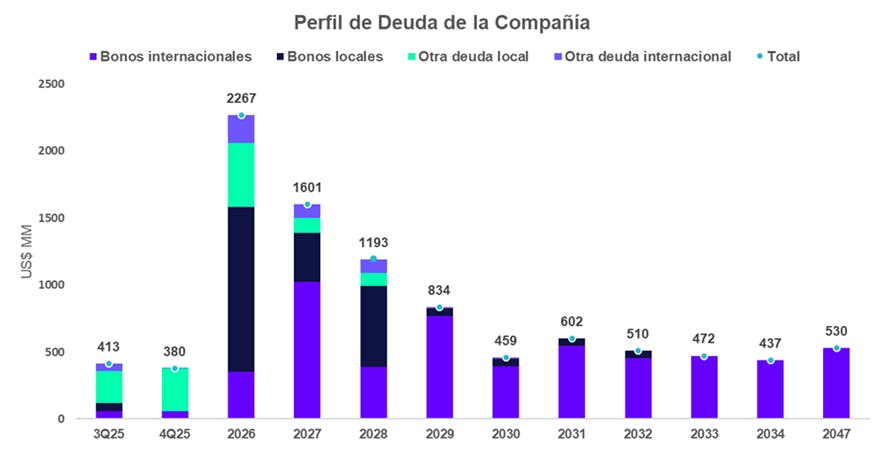

- Al cierre del segundo trimestre de 2025, YPF contaba con US$1.011 millones en caja y activos financieros de corto plazo, lo que representa una reducción del 18% frente al trimestre anterior.

- Esta contracción se explica principalmente por el uso de fondos para inversiones de capital y servicio de deuda.

- Aun así, la compañía mantiene un nivel de liquidez razonable, con una alta proporción dolarizada (67%), lo que le otorga flexibilidad financiera para afrontar compromisos de corto plazo.

- La deuda neta aumentó a USD 8.833 millones (+6% t/t), llevando el ratio de apalancamiento neto a 1,9x (vs. 1,8x en 1T25). YPF anticipó que este ratio podría aumentar levemente en el próximo trimestre antes de retroceder a 1,8x hacia fin de este año calendario.

Factores influyentes💥

A. Fortalezas ✅

- Liderazgo en el mercado energético argentino: YPF es la compañía integrada más relevante del país, con posiciones dominantes en exploración y producción de hidrocarburos, refinación, logística y comercialización de combustibles, lo que le otorga una escala operativa inigualable y sin competidores directos en términos de integración y cobertura.

- Acceso privilegiado a recursos no convencionales: Posee una sólida base de activos en Vaca Muerta, uno de los reservorios de shale más importantes del mundo. La compañía ha demostrado capacidad técnica y operativa para desarrollar estos recursos, lo que le permite proyectar un crecimiento sostenible de la producción en los próximos años.

- Capacidad de generación de EBITDA sólida y recurrente: A pesar de la caída en precios internacionales del crudo, YPF generó más de US$1.100 millones en EBITDA ajustado en el 2T25, y mantiene márgenes robustos gracias a eficiencias operativas, reducción de costos (notablemente en shale) y una integración vertical que suaviza impactos de mercado.

- Acceso fluido al financiamiento local: La compañía conserva un rol estratégico sistémico, lo que le facilita el acceso a los mercados de capitales locales, tanto en moneda dura como en instrumentos dollar-linked. Esta capacidad de financiamiento mitiga parcialmente su exposición a restricciones del mercado internacional.

B. Consideraciones 🔍

- Incremento del Apalancamiento: El ratio de apalancamiento neto a 1,9x en el 2Q25 vs. 1,8x en 1Q25. La compañía anticipó que este ratio podría aumentar levemente en el próximo trimestre antes de retroceder a 1,8x hacia fin de año.

- Evolución del precio internacional de petróleo: el precio del petróleo sufrió caídas significativas en las últimas semanas, lo que podría impactar el precio de realización.

- Riesgo de descalce de monedas: El negocio del refino presenta un riesgo de descalce de monedas entre el costo de la materia prima (USD), y sus ingresos por venta de productos refinados que mayormente se originan en AR$. La integración de la compañía, que tiene sus ingresos mayormente nominados en dólares y las exportaciones, mitiga este riesgo.

- Riesgo regulatorio: La compañía opera en un sector altamente regulado y dependiente de medidas gubernamentales que garanticen su sustentabilidad.

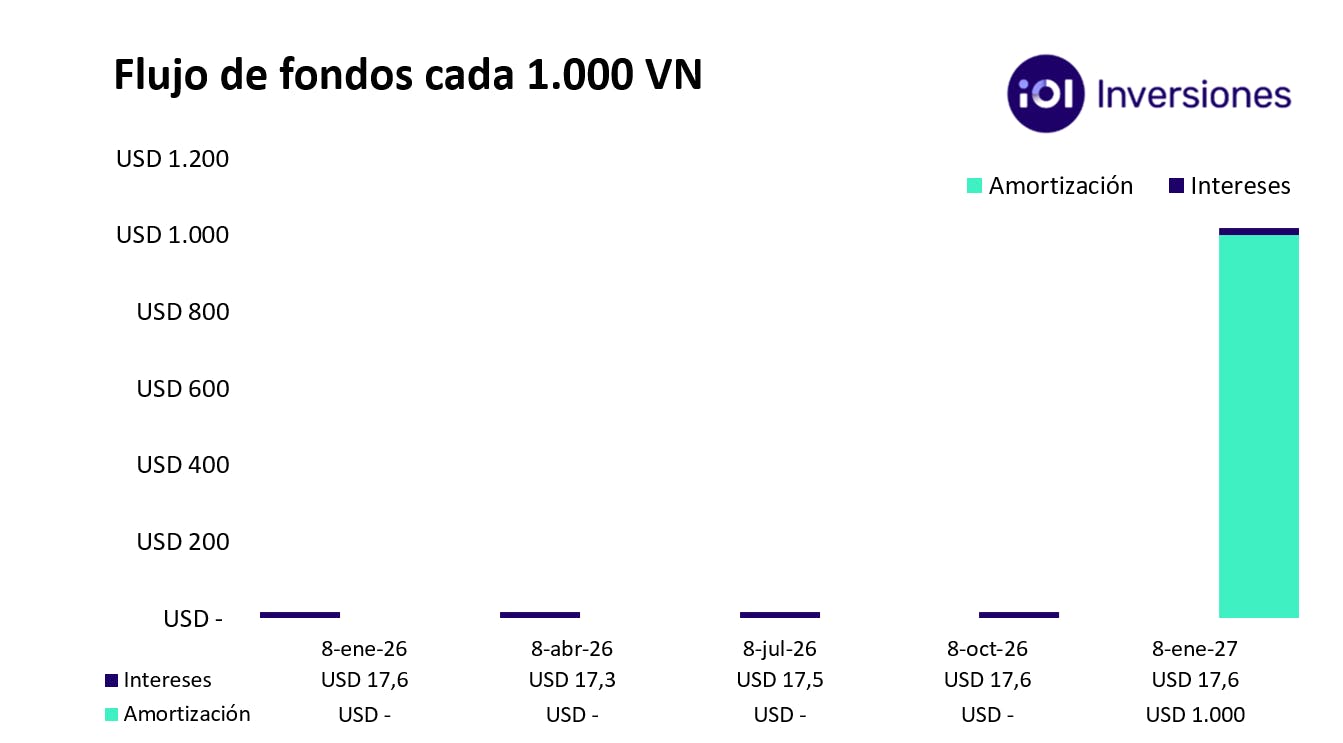

💰ON a emitir: Tramo Hard Dollar

Hard Dollar: Permiten mantener el ahorro en moneda dura protegiendo ante escenario de devaluación y genera una renta en dólares.

Principales puntos a tener en cuenta

- La suscripción de la ON se llevará a cabo desde el lunes 6 de octubre hasta el martes 7 de octubre a las 14:30 hs.

- La obligación negociable Hard Dollar podrá integrarse en dólares estadounidenses, con un monto mínimo de suscripción de USD 100, y después múltiplos de USD 1.

- La tasa de interés estimada para esta suscripción sería del 7,0%* anual (cada orden no deberá superar los USD 50.000 pudiendo poner más de una orden en caso de querer invertir un monto mayor).

- No obstante, la tasa de interés surge de un proceso de licitación por lo que podría ser menor o mayor.

- La ON pagará cupones de manera trimestral, cancelando el total de su capital a los 15 meses. Por lo tanto, la fecha de vencimiento será el 8 de enero de 2027.

- A su vez, la empresa se reserva el derecho a declarar como desierta la licitación o el prorrateo de los inversores que participen.

- La ON se regirá por las leyes aplicables de la Argentina.

En lo que refiere al pago de intereses, la empresa comenzará a pagar cupones a partir de los 3 meses de la fecha de emisión , teniendo esto en cuenta, la ON pagará en las siguientes fechas:

- Enero 2026

- Abril 2026

- Julio 2026

- Octubre 2026

- Enero 2027 conjuntamente con el pago total del capital al vencimiento.

- La tasa de interés (ver en el glosario como se determina) es del 7,0%* anual en dólares. 💸

- Tomando esto en cuenta, las características de la ON a licitar y el flujo son las siguientes:

"Tené en cuenta que el monto que suscribas no contempla comisiones ni incluye costos de Caja de Valores."

Glosario

Pagos de capital. Estos pueden ser en su totalidad al vencimiento del instrumento o en cuotas, y esta información está disponible en los prospectos de los instrumentos.

Pagos de intereses acumulados entre periodos de pago a una tasa predeterminada.

Se trata de una ratio de cobertura de deuda que nos indica la capacidad de devolución de financiación obtenida en años. Por tanto, cuanto menor sea el valor de esta ratio, mayor será la capacidad de pago de la empresa.

Es una medida de sensibilidad del precio del bono ante cambios en su tasa interna de retorno.

Es un indicador financiero (acrónimo de los términos en inglés Earnings Before Interest Taxes Depreciation and Amortization) que muestra el beneficio de la empresa antes de restar los intereses que tiene que pagar por la deuda contraída, los impuestos, las depreciaciones por deterioro y la amortización de las inversiones realizadas. El propósito del EBITDA es obtener una imagen de lo que la empresa está ganando o perdiendo en el núcleo del negocio.

Término que hace referencia a que tanto la compra/venta de activos o pagos de deuda deban realizarse directamente en la moneda norteamericana. Es decir, no se realizan en pesos a un tipo de cambio determinado, sino que la transacción directamente es llevada a cabo en la moneda estadounidense.

Es el ratio que se obtiene de establecer la relación del EBITDA con respecto a los intereses netos. Este indicador permite conocer la capacidad de un emisor de cumplir con los pagos de intereses de la deuda emitida, con flujos de caja provenientes de la actividad principal.

Muestra, en términos de porcentaje, la capacidad de la empresa para generar efectivo por cada peso de ventas, lo ideal es lograr un alto margen ya que esto muestra como los ingresos superan los desembolsos en efectivo.

Es la tasa de descuento que iguala el valor presente de todos los flujos del bono (capital e intereses) con su precio. Se utiliza como un indicador de rentabilidad de la inversión bajo el precio vigente.

Estimamos que la tasa de interés (ver en el glosario como se determina) podría ser del 7,25% anual en dólares. Igualmente, vale aclarar que la tasa de interés se conocerá recién publicado entre uno y dos días hábiles después de la fecha de suscripción el aviso de resultado.

Maximiliano Donzelli

Head de Estrategia y Trading

Damián Vlassich

Team Leader de Estrategias de Inversión

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión

Thiago Marino

Estratega de Inversión