- Moneda: Dólares

- Rendimiento en USD: 8,00%*

- Pago de interés: Semestral

- Pago de Capital: Al vencimiento

- Vencimiento: Agosto 2026

- Monto mínimo: 100 USD

¡Nueva suscripción de ONs de Edenor!💸

2.08.2025

- Participá de la nueva licitación de Edenor y diversificá tu portafolio en esta alternativa desde solo USD 100 o ARS 100.000.

- Invertí hoy y ampliá tus inversiones con rendimientos que podrían ser de hasta un 8,00%* en USD o TAMAR +6% en ARS. 📈

*Sujeto a variaciones

¿En qué invertimos con esta nueva ON de Edenor?🌟

- En el marco de las Obligaciones Negociables que la empresa estará emitiendo, en el presente informe nos proponemos brindar un resumen de los principales aspectos de la compañía, detallando la historia, el negocio y su evolución financiera durante los últimos cuatro años.

- Así mismo, también se informa la estructura y las características de la transacción a realizarse para que el cliente pueda tomar la mejor decisión de inversión.

🌟Resumen de la ON de Edenor:

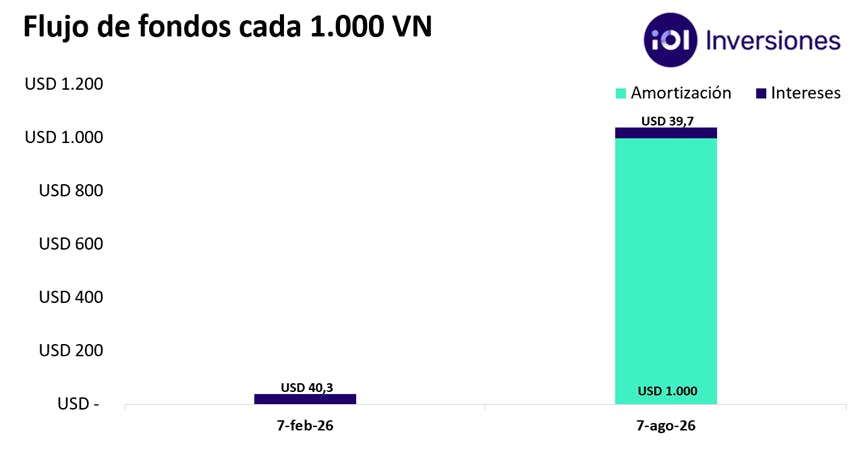

- Edenor estará emitiendo deuda en dólares mediante una Obligaciones Negociable Hard Dollar a 12 meses con pago del capital al vencimiento y pago de intereses semestrales a una tasa estimada del 8% anual en dólares.

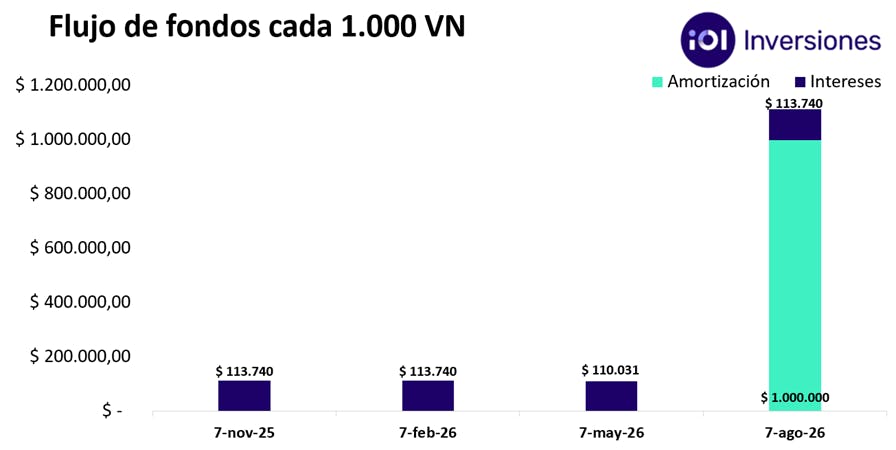

- A su vez, estará emitiendo deuda en pesos a 12 meses a tasa TAMAR +6% estimado, con pago de intereses trimestrales y amortización al vencimiento.

- Edenor, la mayor distribuidora de electricidad de la Argentina en términos de cantidad de clientes y electricidad vendida, comenzó un proceso de recuperación en términos reales de sus ingresos gracias a los aumentos tarifarios, y un tipo de cambio que en términos reales influyó a favor. Esto le permitirá mejorar su capacidad de repago de servicios de deuda, y sostener su plan de inversión.

- FIX (afiliada de Fitch Ratings) confirmó en categoría A(arg), Perspectiva Estable, a la calificación de Emisor de Largo Plazo de Empresa Distribuidora y Comercializadora Norte S.A. (EDENOR) y de las Obligaciones Negociables (ONs) previamente emitidas.

- Se podrá participar en la licitación de la presente ON hasta el día 6 de agosto a las 14:00 hs, realizando suscripciones con dólares o con pesos haciendo previamente MEP Simple para comprar dólares.

- 👉Desde el equipo de Estrategias de Inversión sugerimos esta alternativa para aquellos que busquen obtener rendimientos a una tasa del 8,0% anual en dólares, teniendo en cuenta el descalce de moneda de la compañía y sus estados financieros.

¿Cómo puedo operar estas ONs desde la web?🤔

👉Operar ->Suscribir ->Obligaciones Negociables

Perfil de la compañía

- Edenor es la mayor distribuidora de electricidad de la Argentina en términos de cantidad de clientes y electricidad vendida (tanto en GWh como en pesos).

- EDENOR posee la concesión exclusiva para la distribución y comercialización de energía eléctrica en el noroeste del Gran Buenos Aires y en la zona norte de la Ciudad Autónoma de Buenos Aires, abarcando una superficie de 4.637 km².

- Al cierre de 2024, operaba una red de casi 42.000 km, brindando servicio a una población de aproximadamente 9 millones de personas y a 3,3 millones de clientes; representando una cuota del mercado del 20%.

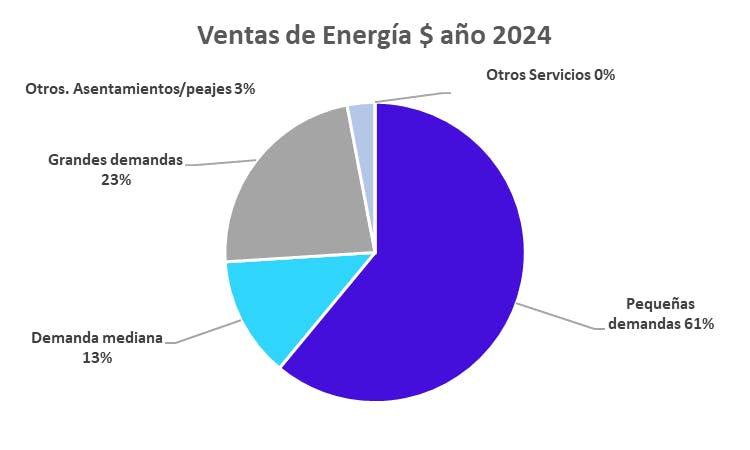

- En cuanto al perfil de demanda, el 66% del volumen vendido en 2024 se concentró en usuarios residenciales y alumbrado público (categoría T1), el 12% en clientes comerciales e industriales medianos (T2) y el resto en grandes usuarios (T3), asentamientos y peajes .

⚫Concesión, entorno operativo y accionistas

- La concesión fue otorgada en agosto de 1992 por 95 años, con vencimiento en 2087, y contempla la posibilidad de prórroga por 10 años adicionales a solicitud de la compañía. El marco contractual establece condiciones para la aplicación tarifaria, calidad de servicio, régimen sancionatorio y procedimientos de revisión integral (RTI), bajo supervisión del ENRE (ENRGE).

- La empresa opera su negocio en un segmento altamente regulado. Las tarifas y los demás términos de concesión se encuentran sujetos a la regulación del Gobierno Nacional actuando a través de la Secretaría de Energía y el ENRE.

- Empresa de Energía del Cono Sur S.A. (EDELCOS) es su accionista controlante, habiendo adquirido el 51% del paquete accionario en diciembre de 2020 de Pampa Energía, siendo aprobado por el ENRE en junio de 2021. El 26,8% está en manos de ANSES y el 22,2 restante flotante en el mercado.

Situación Tarifaria📑

En 2024, el Gobierno Nacional declaró la emergencia del sector energético. EDENOR recibió un ajuste promedio del 319,2% en el Valor Agregado de Distribución (VAD).

En 2025, se publicó la Revisión Quinquenal Tarifaria (RQT), que regirá hasta 2030 y establece:

- Actualizaciones mensuales: Utilizando una fórmula que combina el Índice de Precios Internos al por Mayor (IPIM) (67%) y el Índice de Precios al Consumidor (IPC) (33%).

- Incremento inicial: Un aumento del 3% en mayo de 2025.

- Aumentos reales: Un sendero de incrementos del 0,42% mensual durante 30 meses (junio de 2025 - noviembre de 2027).

Deuda y Refinanciación🔍

La falta de actualizaciones tarifarias previas generó una deuda de $227.082 millones para EDENOR, principalmente con CAMMESA, la compañía que administra el mercado mayorista de energía. Para resolver esta situación, la empresa firmó tres acuerdos de refinanciación:

- Primer acuerdo: 96 cuotas, 6 meses de gracia y una tasa subsidiada al 50% del Mercado Eléctrico Mayorista (MEM).

- Segundo acuerdo: Refinancia una deuda de $128.000 millones. Se pagará en hasta 72 cuotas, con 12 meses de gracia y la misma tasa del 50% del MEM.

- Tercer acuerdo: Convierte una deuda de $122.000 millones a pesos, pagadera con las mismas condiciones que el segundo acuerdo, pero sin período de gracia.

Gracias a la recomposición tarifaria de 2024, EDENOR regularizó su flujo de fondos. A partir de abril de 2024, la empresa ha estado pagando a tiempo el 100% de sus facturas corrientes y las cuotas de los planes de refinanciación. Actualmente, EDENOR no tiene deudas comerciales en situación irregular.

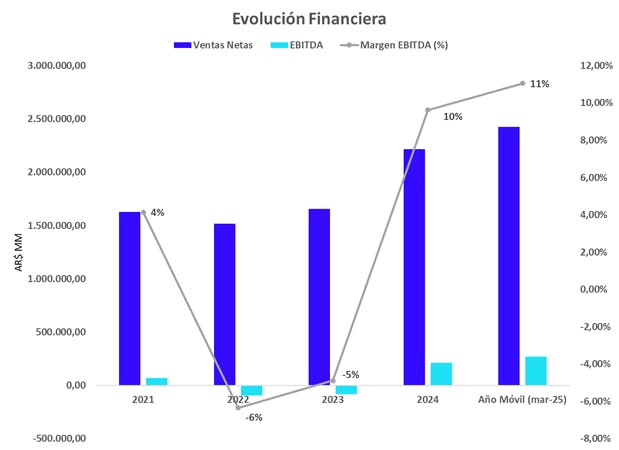

Aspectos financieros📈

- A marzo de 2025 (año móvil), EDENOR registró ingresos por $2.426.128 MM (USD 2.251 MM) y un EBITDA positivo de $268.072 MM (USD 243 MM), reflejando el impacto favorable de los recientes ajustes tarifarios establecidos por la RQT, que permitieron una mejora significativa en la rentabilidad y en los márgenes operativos.

- Según estimaciones de FIX, si se materializan los aumentos previstos en la RQT, los ingresos de 2025 alcanzarían los USD 2.300 MM, con un margen EBITDA del 9% y tendencia creciente hacia 2026, alcanzando niveles normalizados de EBITDA de USD 250–270 MM. En el primer trimestre de 2025, el EBITDA estimado por FIX fue de $61.431 MM (USD 57 MM), lo que representa un crecimiento 10 veces superior al registrado en igual período de 2024 (USD 5 MM).

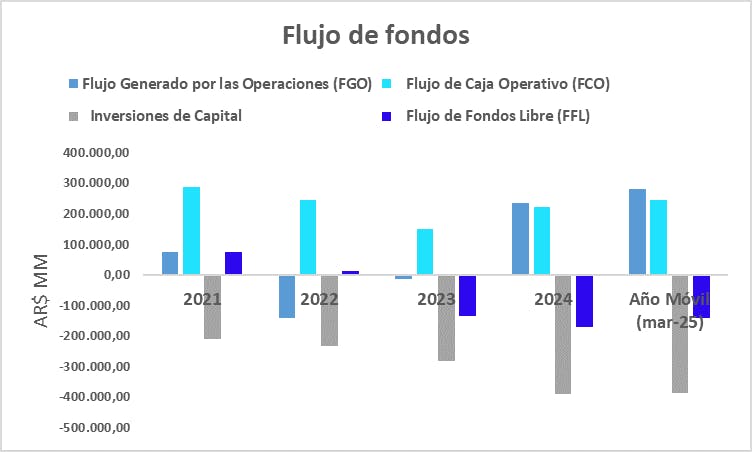

- A marzo de 2025 (año móvil), EDENOR registró un flujo de fondos operativos (FGO) de $280.010 MM (USD 256 MM) y un flujo de caja operativo (FCO) de $245.776 MM (USD 227 MM), mientras que el flujo de fondos libre (FFL) fue negativo en $141.682 MM (USD 131 MM).

- La mayor estabilidad provista por la RQT permite proyectar una mejora gradual en los resultados financieros. La compañía proyecta inversiones por USD 250 MM en 2025. Bajo este escenario, el FFL sería negativo.

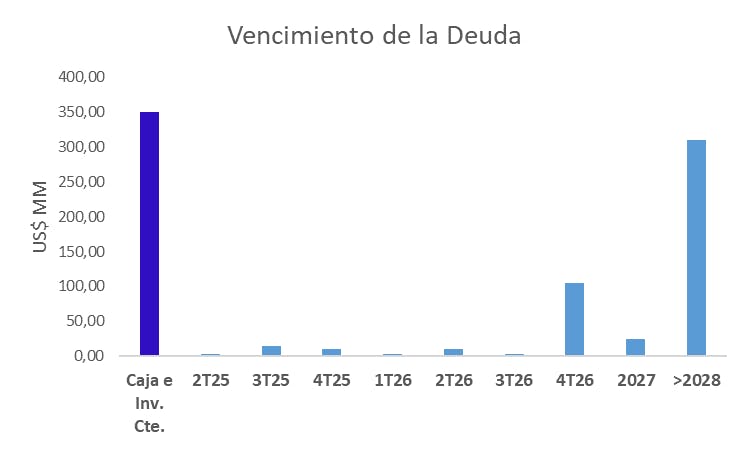

- Al 31 de marzo de 2025, EDENOR registraba una deuda financiera total de $445.566 MM (USD 415 MM), de los cuales $74.622 MM (USD 69 MM) correspondían a vencimientos de corto plazo. La posición de caja e inversiones corrientes ascendía a $372.403 MM) USD 347 MM, lo que permite cubrir los compromisos financieros inmediatos.

Inversiones y mejora del servicio👍

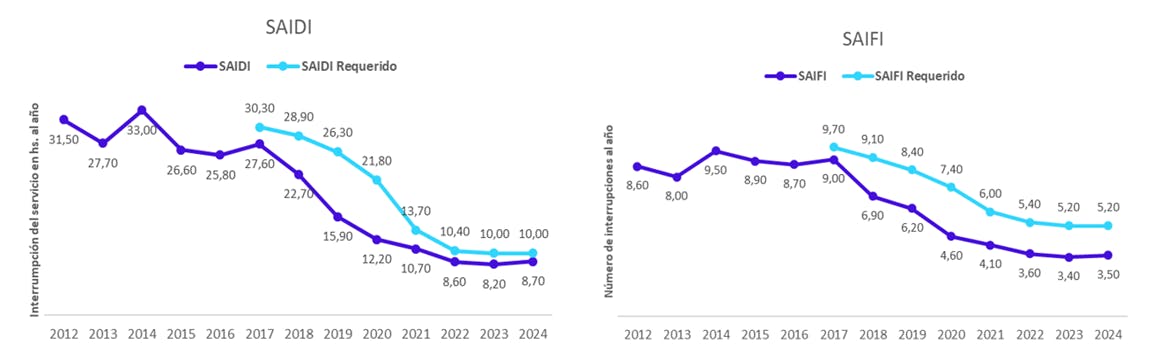

- El riesgo operativo de EDENOR se considera medio/alto, principalmente por el nivel de pérdidas de energía y los desafíos asociados a su área de concesión.

- Si bien el plan de inversiones de los últimos cinco años, junto con mejoras operativas y la incorporación de tecnología, permitió mejorar los índices de calidad (en promedio por encima de los mínimos regulatorios), las pérdidas totales continúan siendo elevadas.

- El contrato de concesión obliga a EDENOR a financiar las inversiones necesarias para mantener la calidad del servicio y cubrir el crecimiento de la demanda. En los últimos cinco años, la inversión promedio fue de ≈USD 250 millones anuales, mientras que en el año móvil a marzo 2025 alcanzó los USD 358 millones.

- Para 2025, EDENOR proyecta inversiones por USD 250 millones. Según estimaciones de FIX, el mínimo requerido para evitar el deterioro de la red y controlar pérdidas se ubica entre USD 80 y 100 millones anuales

Informe Calificadora (FIX SCR) 📊

- FIX (afiliada de Fitch Ratings) confirmó en categoría A(arg), Perspectiva Estable, a la calificación de Emisor de Largo Plazo de Empresa Distribuidora y Comercializadora Norte S.A. (EDENOR) y de las Obligaciones Negociables (ONs) previamente emitidas.

- FIX considera que la actualización del VAD durante 2024 (319,2%), junto con la aprobación de la RQT, reducen la incertidumbre regulatoria y otorgan mayor previsibilidad en los ingresos y estabilidad en los flujos operativos de EDENOR.

Factores de Riesgo ⚠️

- Riesgo tarifario: La aprobación de la Revisión Quinquenal Tarifaria (RQT) y el esquema de actualización mensual indexado reducen la incertidumbre regulatoria respecto a años anteriores. EDENOR opera actualmente bajo un marco más previsible, lo que le permite cubrir sus costos operativos y sostener un nivel mínimo de inversiones sin depender del financiamiento de CAMMESA. No obstante, la continuidad de este esquema y su aplicación efectiva serán determinantes para sostener la estabilidad financiera.

- Riesgo cambiario y de descalce de moneda: Una parte significativa de la deuda financiera y de las inversiones de capital está denominada en dólares, mientras que sus ingresos provienen de tarifas fijadas en pesos. Ante una aceleración del tipo de cambio no acompañada por ajustes tarifarios consistentes, la compañía enfrenta riesgo de descalce que podría afectar su capacidad de repago y su margen operativo.

💰ON a emitir (Tramo Hard Dollar)

Hard Dollar: Suelen ofrecer protección ante escenarios de devaluación y ofrecen elevados rendimientos en moneda dura. Además, pagan renta y capital en dólares.

Principales puntos a tener en cuenta

- La suscripción de la ON se llevará a cabo desde el lunes 4 de agosto hasta el miércoles 6 de agosto a las 14:00 hs.

- La obligación negociable Hard Dollar Clase VIII podrá integrarse en dólares estadounidenses, con un monto mínimo de suscripción de USD 100, y después múltiplos de USD 1.

- La tasa de interés estimada para esta suscripción sería del 8,00% anual 💸, abonando intereses de forma semestral.(cada orden no deberá superar los USD 50.000 pudiendo poner más de una orden en caso de querer invertir un monto mayor).

- No obstante, la tasa de interés surge de un proceso de licitación por lo que podría ser menor o mayor.

- A su vez, la empresa se reserva el derecho a declarar como desierta la licitación o el prorrateo de los inversores que participen.

- Su vencimiento será a los 12 meses contados desde la fecha de emisión el 7 de agosto.

- La ON se regirá por las leyes aplicables de la Argentina.

La ON pagará cupones en las siguientes fechas:

- Febrero 2026

- Agosto 2026 conjuntamente con el pago total del capital al vencimiento.

- La tasa de interés (ver en el glosario como se determina) es del 8,00% anual en dólares. 💸

- Tomando esto en cuenta, las características de la ON a licitar y el flujo son las siguientes:

Opción 2: ON a emitir (Tramo TAMAR)💰

ON TAMAR: Es una nueva tasa de referencia que busca reflejar con mayor precisión el costo del dinero en el mercado mayorista de depósitos a plazo fijo en pesos.

Principales puntos a tener en cuenta

- A su vez, también se estará emitiendo una ON en tramo de la tasa TAMAR privada en el mismo período expresado anteriormente, correspondiente a la Clase IX.

- La tasa de interés estimada para esta emisión es de TAMAR+6,0% anual, y su duración es de 12 meses desde la fecha de emisión y liquidación.

- Esta ON pagará cupones trimestrales y amortizará su capital íntegramente al vencimiento.

- A su vez, la empresa se reserva el derecho a declarar como desierta la licitación o el prorrateo de los inversores que participen.

La ON pagará cupones en las siguientes fechas:

- Noviembre 2025

- Febrero 2026

- Mayo 2026

- Agosto 2026 y conjuntamente con el pago total del capital.

- Tomando esto en cuenta, las características de la ON a licitar y el flujo son las siguientes:

¡Te dejamos nuestro Calculador!🌟

- Nuestro equipo de expertos elaboró esta herramienta para que puedas calcular el precio estimado de estas obligaciones negociables.

- Recomendamos descargar el archivo a Excel para poder usarlo de mejor manera.

"Tené en cuenta que el monto que suscribas no contempla comisiones ni incluye costos de Caja de Valores."

Glosario

Pagos de capital. Estos pueden ser en su totalidad al vencimiento del instrumento o en cuotas, y esta información está disponible en los prospectos de los instrumentos.

Pagos de intereses acumulados entre periodos de pago a una tasa predeterminada.

Se trata de una ratio de cobertura de deuda que nos indica la capacidad de devolución de financiación obtenida en años. Por tanto, cuanto menor sea el valor de esta ratio, mayor será la capacidad de pago de la empresa.

Es una medida de sensibilidad del precio del bono ante cambios en su tasa interna de retorno.

Es un indicador financiero (acrónimo de los términos en inglés Earnings Before Interest Taxes Depreciation and Amortization) que muestra el beneficio de la empresa antes de restar los intereses que tiene que pagar por la deuda contraída, los impuestos, las depreciaciones por deterioro y la amortización de las inversiones realizadas. El propósito del EBITDA es obtener una imagen de lo que la empresa está ganando o perdiendo en el núcleo del negocio.

Término que hace referencia a que tanto la compra/venta de activos o pagos de deuda deban realizarse directamente en la moneda norteamericana. Es decir, no se realizan en pesos a un tipo de cambio determinado, sino que la transacción directamente es llevada a cabo en la moneda estadounidense.

Es el ratio que se obtiene de establecer la relación del EBITDA con respecto a los intereses netos. Este indicador permite conocer la capacidad de un emisor de cumplir con los pagos de intereses de la deuda emitida, con flujos de caja provenientes de la actividad principal.

Muestra, en términos de porcentaje, la capacidad de la empresa para generar efectivo por cada peso de ventas, lo ideal es lograr un alto margen ya que esto muestra como los ingresos superan los desembolsos en efectivo.

Es la tasa de descuento que iguala el valor presente de todos los flujos del bono (capital e intereses) con su precio. Se utiliza como un indicador de rentabilidad de la inversión bajo el precio vigente.

Compañía Administradora del Mercado Mayorista Eléctrico S.A. es un ente gubernamental encargado de la administración del Mercado Eléctrico Mayorista (MEM) y de la entrega de energía eléctrica al SADI (Sistema Argentino de Interconexión), principal red de transporte de energía eléctrica que cubre la mayor parte de Argentina.

Maximiliano Donzelli

Head de Estrategia & Trading

Damián Vlassich

Team Leader de Estrategias de Inversión

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión