- Moneda: Pesos ARG

- Rendimiento: BADLAR +7%*

- Periodicidad de pagos: Trimestral

- Vencimiento: Noviembre 2025

- Monto mínimo: ARS 1.000

!Ganá un +8,5% anual en USD con EDEMSA!💸

26.11.2024

- Participá de la nueva licitación de Empresa Distribuidora de Energia de Mendoza (EDEMSA) y diversificá tu portafolio desde solo AR$ 1.000 (BADLAR) y desde USD 100 (Hard Dollar) y recibí rendimientos atractivos que te permitan potenciar tus ahorros. 💰

- A continuación te brindamos un resumen de los principales aspectos de la empresa, su historia, negocio y evolución financiera durante los últimos años. Conocé todos los detalles de la licitación para suscribir ahora.

*Sujeto a variaciones

¿Qué opciones de ON nos trae EDEMSA?🌟

Veamos las ONs de EDEMSA a las que podemos licitar:

- En el marco de las Obligaciones Negociables que la empresa estará emitiendo, en el presente informe nos proponemos brindar un resumen de los principales aspectos de la compañía, detallando la historia, el negocio y su evolución financiera durante los últimos años.

- Así mismo, también se informa la estructura y las características de la transacción a realizarse para que el cliente pueda tomar la mejor decisión de inversión.

🌟Resumen:

- Empresa Distribuidora de Energia de Mendoza (EDEMSA) es una empresa con más de 25 años de experiencia en la distribución de energía eléctrica en la provincia de Mendoza, Argentina. En esa misma línea, la compañía cuenta con la concesión sobre un territorio de 109.908 Km2, que corresponde al 74% de la superficie de Mendoza.

- EDEMSA emitirá dos Obligaciones Negociables (ON), una que ajusta a tasa variable (Badlar) y otra Hard Dollar, con vencimiento en noviembre de 2025, y noviembre de 2027 respectivamente.

- Las nuevas obligaciones negociables de EDEMSA ofrecen una tasa de interés competitiva y un plazo de vencimiento relativamente corto.

- Se podrá participar en la suscripción de la presente ON hasta el día jueves 28 de noviembre a las 14:00 realizando suscripciones desde AR$ 1.000, o USD 100, dependiendo la clase.💰 (Para tramo no competitivo)

👉Desde el equipo de Estrategias de Inversión de IOL invertironline, sugerimos como alternativa este instrumento de renta fija para perfiles de riesgo conservador que que buscan obtener una rentabilidad alta en pesos mayor a un plazo fijo o defender el capital contra la inflación.

👉Para la opción en dólares, recomendamos estas inversiones para aquellos inversores con un perfil moderado que busquen obtener rendimientos a una tasa del 8% anual en USD.

¿Cómo puedo operar estas ONs desde la web?🤔

👉Operar ->Suscribir ->Obligaciones Negociables

La Empresa: EDEMSA

- El 1 de agosto de 1998 nació la Empresa Distribuidora de Electricidad de Mendoza Sociedad Anónima (EDEMSA), conformada a partir de la Ley Provincial N° 6.498 y el Decreto Reglamentario 197/98, estableciendo su sede central en calle Belgrano N° 815, Capital, Mendoza.

- Tiene a su cargo el suministro y la comercialización de la energía eléctrica para 478.000 usuarios distribuidos en los 11 departamentos que conforman el área de concesión en la provincia de Mendoza, constituyéndose en la distribuidora más importante de la región oeste de Argentina.

- La actividad de distribución de energía está regulada a través del Ente Provincial Regulador de la Energía Eléctrica (EPRE). La distribuidora brinda sustento a más de 1.300 familias mendocinas, contabilizando a los colaboradores directos y a los tercerizados.

1. Marco Normativo📑

- En el aspecto jurídico, EDEMSA se rige por el Marco Regulatorio Eléctrico Provincial, ley N° 6.497; por la Ley de Transformación del Sector Eléctrico Provincial N° 6.498, modificadas por Ley N° 7.543; sus decretos reglamentarios; el Contrato de Concesión suscripto con la Provincia de Mendoza y sus Anexos, Reglamento de Suministro de Energía, Régimen Tarifario, Cuadro Tarifario, Normas de Calidad del Servicio Público y Sanciones, Carta de Entendimiento y Acta Complementaria suscriptas en abril y diciembre de 2005, respectivamente aprobadas por Decreto N° 3050/05 y Ley N° 7544, como consecuencia de la renegociación de los contratos del sector eléctrico por la emergencia económica nacional y provincial declarada en el año 2001.

- La Ley N° 6.498 y su decreto reglamentario N° 197/98 de Transformación del Sector Eléctrico Provincial habilitó al Gobierno de la Provincia a ejecutar la privatización total del Servicio Público de Distribución y la actividad de generación o de producción de energía eléctrica de la Provincia. La Ley N° 6.497 y su decreto reglamentario N° 196/98 marcan los objetivos principales de dicho marco legal, destacando los principios de satisfacer el interés general de la población en la materia; proteger los derechos de los usuarios, promover la competencia, incentivar las inversiones de riesgo en generación y regular los servicios públicos eléctricos, estableciendo un régimen de tarifas justas y razonables.

2. Visión de la Empresa 🧐

- EDEMSA tiene la visión de convertirse en una de las mejores empresas de servicios públicos de Mendoza y en una de las compañías referentes de la región en el sector de distribución de energía eléctrica.

- Su Misión es brindar el mejor servicio eléctrico posible a sus clientes, en el marco de una relación positiva y proactiva; cumpliendo sus objetivos corporativos e incrementando el grado de satisfacción de sus clientes. Sus Valores se basan en el compromiso, la responsabilidad, la integridad y la honestidad; el trabajo en equipo y el profesionalismo de su personal; la confianza y el respeto por el individuo.

- La organización se compromete a distribuir y comercializar energía eléctrica según el marco legal aplicable, considerando las necesidades y expectativas de las partes interesadas; en un entorno de seguridad, sostenibilidad y responsabilidad social; contribuyendo a la mejora de la calidad de vida de las personas y de la comunidad.

3. Concesión🌟

- El territorio concesionado a EDEMSA comprende los departamentos de Mendoza Capital, Las Heras, Guaymallén, Luján, Maipú, Tunuyán, Tupungato, San Carlos, Lavalle (zona oeste), San Rafael y Malargüe. EDEMSA tiene la concesión sobre un territorio de 109.908 Km2, que corresponde al 74% de la superficie de Mendoza. El resto de la provincia de Mendoza (siete departamentos) está bajo la jurisdicción de otras compañías o de cooperativas eléctricas regionales.

Informe de la Calificadora Fix SCR📋

- Las Obligaciones Negociables Clase 3 han sido calificadas “A(arg) perspectiva positiva”, mientras que las Obligaciones Negociables Clase 4 han sido calificadas “A2(arg)” por Fix SCR S.A. Agente de Calificación de Riesgo.

- La calificación se sustenta en la posición monopólica derivada de la exclusividad de la concesión para distribución y comercialización de energía eléctrica en la Provincia de Mendoza, recientemente extendida, con nuevo vencimiento en 2048, la estabilidad en la demanda de energía, y una tarifa de distribución de energía eléctrica en línea con la inflación, que le han permitido obtener márgenes EBITDA mayormente positivos en los últimos 6 años (a excepción de 2020 cuando resultó negativo por 1,9%), aunque relativamente bajos en torno a un promedio del 4,4% (oscilando entre 1% y 13%), debido a que los aumentos tarifarios señalados se asignaron con demoras, en algunos casos, generando desfasajes financieros producto del contexto inflacionario.

Aspectos financieros de EDEMSA 📈

- EDEMSA ha mantenido ingresos estables durante los últimos seis años gracias a la estabilidad en la demanda de energía propia de su rol como monopolio regulado en Mendoza, con ingresos promedio de $169.605 millones (USD 222 millones). Esto ha permitido generar márgenes EBITDA positivos en cinco de los últimos seis años, aunque relativamente bajos (promedio de 4,4%, con variaciones entre 1% y 13%). Incrementos tarifarios en línea con la inflación, aunque ocasionalmente retrasados, limitaron su rentabilidad.

- Sin embargo, el acuerdo tarifario de 2023, que incluye actualizaciones trimestrales y una readecuación significativa del Valor Agregado de Distribución (VAD), permitirá a la empresa mejorar márgenes hacia un 20% normalizado a partir de 2024, incrementando su generación de fondos para afrontar pasivos de corto plazo.

- Pese a márgenes reducidos, EDEMSA logró flujos de fondos libres positivos, promediando $11.208 millones (USD 10,6 millones), gracias a la flexibilidad de CAMMESA como principal proveedor. Las inversiones de capital, que alcanzaron $10.644 millones (USD 13,5 millones) anuales promedio, fueron financiadas parcialmente mediante acumulación de deuda con CAMMESA, ahora reestructurada en cuotas y que le permitió mejorar sustancialmente su ratio de liquidez.

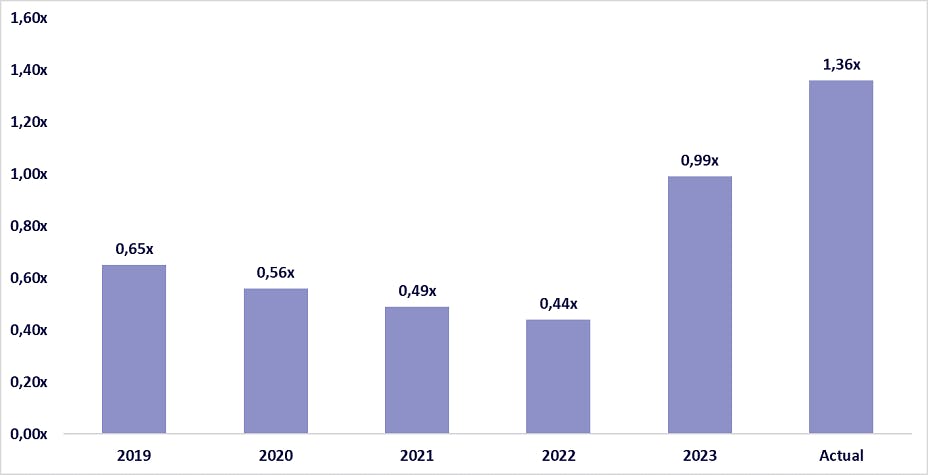

Gráfico 1. Liquidez

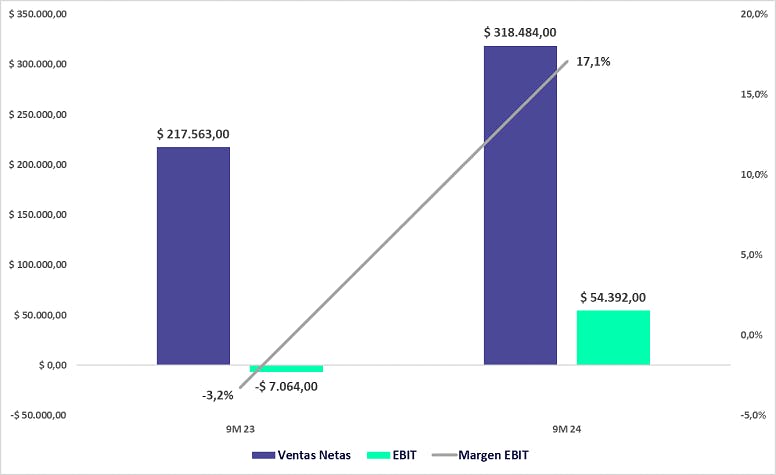

- En cuanto a los resultados presentados al 30 de septiembre de 2024 (acumulado 9 meses del año), vemos un resultado operativo (EBIT) que logra situarse en terreno positivo y muy por encima de aquel alcanzado en el acumulado de los primeros 9 meses del 2023.

- Esto se debe a una fuerte recomposición de las ventas netas, gracias a los ajustes tarifarios realizados, con un costo de ventas que crece a un ritmo menor y gastos que se mantienen constantes año contra año en moneda homogénea.

Gráfico 2. Rentabilidad (en millones de AR$)

La empresa cuenta con un ratio de deuda financiera/caja e inversiones corrientes de 1,73x, reflejando una muy sólida posición de caja y equivalentes.

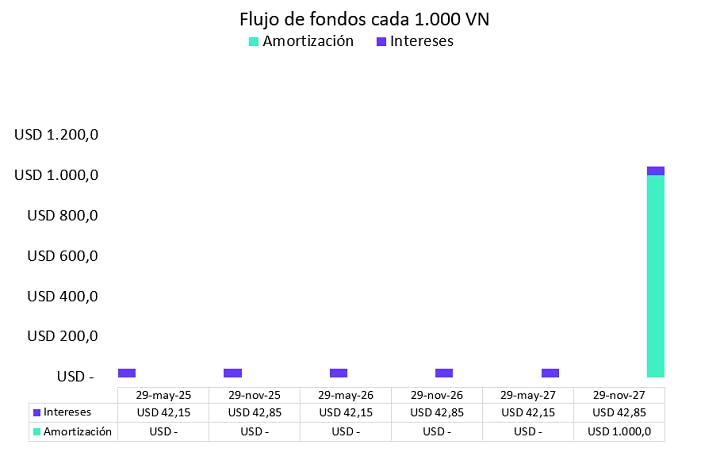

Opción 1: ON a emitir (Tramo HARD Dollar)💰

ON Hard Dollar: Permiten mantener el ahorro en moneda dura protegiéndolo ante un escenario de devaluación y además generar una renta en dólares.

Principales puntos a tener en cuenta

- La suscripción de la nueva ON Clase III se llevará a cabo el viernes 25 de noviembre hasta el jueves 28 de noviembre hasta las 13:00 hs.

- Para la obligación negociable hard dollar, se llevará a cabo en dólares estadounidense, con un monto mínimo de suscripción de USD 100, y después múltiplos de USD 1.

- La tasa de interés estimada para esta suscripción sería del 8,5% anual💸 (cada orden no deberá superar los USD 50.000 pudiendo poner más de una orden en caso de querer invertir un monto mayor).

- A su vez, la empresa se reserva el derecho a declarar como desierta la licitación o el prorrateo de los inversores que participen.

La ON pagará cupones en las siguientes fechas:

- Mayo 2025

- Noviembre 2025

- Mayo 2026

- Noviembre 2026

- Mayo 2027

- Noviembre 2027 conjuntamente con el pago total del capital al vencimiento.

- La tasa de interés (ver en el glosario como se determina) es del 8,5% anual en dólares. 💸

- Tomando esto en cuenta, las características de la ON a licitar y el flujo son las siguientes:

"Tené en cuenta que el monto que suscribas no contempla comisiones ni incluye costos de Caja de Valores."

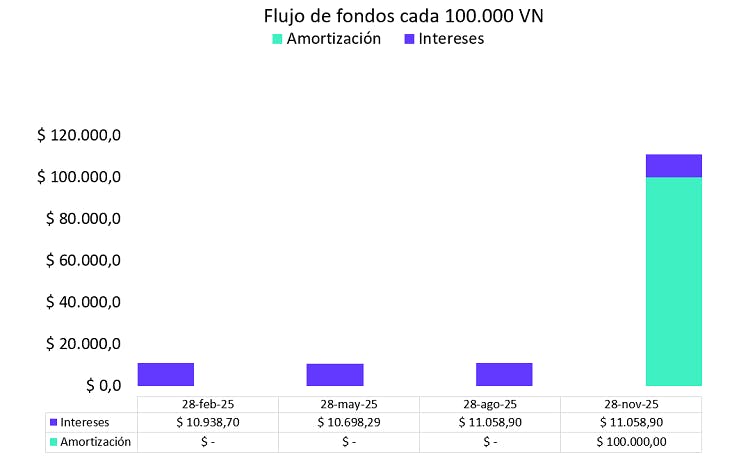

Opción 2: ON a emitir (Tramo BADLAR)💰

Tasa BADLAR: Este tipo de instrumentos es ideal para reemplazar el plazo fijo, ya que suelen tener una tasa adicional y mayor liquidez.

Principales puntos a tener en cuenta

- A su vez, también se estará emitiendo una ON en tramo de la tasa Badlar privada en el mismo período expresado anteriormente, correspondiente a la Clase IV.

- La tasa de interés estimada para esta emisión es de Badlar+7,0% anual, y su duración es de 12 meses desde la fecha de emisión y liquidación.

- Esta ON pagará cupones trimestrales y amortizará su capital íntegramente al vencimiento.

- A su vez, la empresa se reserva el derecho a declarar como desierta la licitación o el prorrateo de los inversores que participen.

La ON pagará cupones en las siguientes fechas:

- Febrero 2025

- Mayo 2025

- Agosto 2025

- Noviembre 2025 y conjuntamente con el pago total del capital

- Tomando esto en cuenta, las características de la ON a licitar y el flujo son las siguientes:

- Dado el monto de emisión, entendemos que es probable que haya cierta operatoria de la ON en mercado secundario, pero consideramos que es preferible entender a la inversión como un posicionamiento al vencimiento.

- Considerando esto, a la hora de decidir participar en la licitación, el inversor deberá considerar el riesgo que está dispuesto a asumir para el retorno esperado, tomando en consideración los estados financieros de la empresa.

Glosario

Pagos de capital. Estos pueden ser en su totalidad al vencimiento del instrumento o en cuotas, y esta información está disponible en los prospectos de los instrumentos.

Pagos de intereses acumulados entre periodos de pago a una tasa predeterminada.

Se trata de una ratio de cobertura de deuda que nos indica la capacidad de devolución de financiación obtenida en años. Por tanto, cuanto menor sea el valor de esta ratio, mayor será la capacidad de pago de la empresa.

Es una medida de sensibilidad del precio del bono ante cambios en su tasa interna de retorno.

Es un indicador financiero (acrónimo de los términos en inglés Earnings Before Interest Taxes Depreciation and Amortization) que muestra el beneficio de la empresa antes de restar los intereses que tiene que pagar por la deuda contraída, los impuestos, las depreciaciones por deterioro y la amortización de las inversiones realizadas. El propósito del EBITDA es obtener una imagen de lo que la empresa está ganando o perdiendo en el núcleo del negocio.

Término que hace referencia a que tanto la compra/venta de activos o pagos de deuda deban realizarse directamente en la moneda norteamericana. Es decir, no se realizan en pesos a un tipo de cambio determinado, sino que la transacción directamente es llevada a cabo en la moneda estadounidense.

Es el ratio que se obtiene de establecer la relación del EBITDA con respecto a los intereses netos. Este indicador permite conocer la capacidad de un emisor de cumplir con los pagos de intereses de la deuda emitida, con flujos de caja provenientes de la actividad principal.

Muestra, en términos de porcentaje, la capacidad de la empresa para generar efectivo por cada peso de ventas, lo ideal es lograr un alto margen ya que esto muestra como los ingresos superan los desembolsos en efectivo.

Es la tasa de descuento que iguala el valor presente de todos los flujos del bono (capital e intereses) con su precio. Se utiliza como un indicador de rentabilidad de la inversión bajo el precio vigente.

Tasa de interés para depósitos superiores al millón de pesos en un plazo de 30 a 35 días y que es mayor a la tasa que se paga en depósitos a plazo fijo. Se trata de una tasa variable calculada a diario por el BCRA.

Maximiliano Donzelli

Mánager de Estrategias de Inversión

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión

Thiago Marino

Estratega de Inversión