- Moneda: Dólares

- Rendimiento en USD:6,50%*

- Pago de intereses: Semestral

- Vencimiento: Noviembre 2026

- Pago de capital: Al vencimiento

- Monto mínimo: USD 1100

Nueva suscripción de ON Banco Provincia💸

18.11.2025

Participá de la nueva licitación de Banco Provincia y diversificá tu portafolio desde solo USD 1100 o en pesos desde ARS 1.000.000. Invertí hoy y potenciá tus inversiones con rendimientos de hasta un 6,50%* en USD o TAMAR + 4,5%. 📈

*Tasa a licitar

¿En qué invertimos?💰

Aspectos clave🌟

- Banco de la Provincia de Buenos Aires (BAPRO) es el banco público más antiguo de América Latina y una de las entidades financieras más grandes del país (sexto mayor banco por activos)

- Es uno de los principales prestadores de servicios bancarios minoristas y comerciales generales en Argentina, con oficinas corporativas en las ciudades de La Plata y Buenos Aires y una amplia red minorista local de sucursales distribuidas en todo el territorio provincial y en la Ciudad Autónoma de Buenos Aires.

- Ofrece financiamiento comercial y productos internacionales a través de su red de filiales en el exterior, con el soporte de alrededor de 150 bancos corresponsales en todo el mundo.

- Estará emitiendo deuda en dólares mediante una Obligación Negociable (clase 3) Hard Dollar a doce meses con pago del capital al vencimiento y pago de intereses semestrales a una tasa estimada del 6,50% anual en dólares.

- Además, estará emitiendo deuda en pesos mediante una Obligación Negociable (clase 4) TAMAR a doce meses con pago del capital al vencimiento y pago de intereses trimestrales a una tasa estimada TAMAR + 4,5%.

- 👉Se podrá participar en la licitación de la presente ON hasta el día miércoles 19 de noviembre a las 14:00 hs, realizando suscripciones con dólares o con pesos haciendo previamente MEP Simple para comprar dólares. La suscripción se podrá hacer las 24 hs incluso los fin de semana.

¿Cómo puedo operar estas ONs desde la web?🤔

👉Operar ->Suscribir ->Obligaciones Negociables

Perfil de la compañía📊

- Banco de la Provincia de Buenos Aires (BAPRO) es el banco público más antiguo de América Latina y una de las entidades financieras más grandes del país, con un rol central dentro del sistema económico bonaerense y argentino. Fundado en 1822, se consolidó como uno de los principales referentes del sector por volumen de activos, alcance territorial y nivel de actividad.

- La entidad se posiciona como un banco universal, ofreciendo una amplia gama de productos para individuos, empresas, organismos públicos y el sector productivo. Sus líneas abarcan banca minorista, banca corporativa, comercio exterior, pagos, medios electrónicos, financiamiento a pymes, inversiones, y servicios transaccionales. Además, opera a través de Grupo Provincia, holding del cual el banco posee el 99,97%, que incluye compañías de seguros, ART, garantías y negocios complementarios, reforzando la amplitud de su oferta financiera y parafinanciera.

- Su presencia territorial es una de sus principales fortalezas: cuenta con una extensa red física en toda la Provincia de Buenos Aires —la jurisdicción más poblada del país— y mantiene una capilaridad elevada en zonas de difícil acceso, lo que sostiene su rol como banco de cercanía. En paralelo, en los últimos años aceleró su transformación digital, con inversiones en canales electrónicos, autogestión y modernización del core bancario, acompañando la migración de clientes hacia plataformas remotas.

Rentabilidad y desempeño operativo📊

- Según la información financiera al 30 de junio de 2025, el Banco Provincia registró una ganancia neta de $101.355 millones, que equivale a un ROAA de 1,23% y un ROAE de 5,86%, cifras que muestran una caída frente al desempeño del año previo (ROAE 19,27% a jun’24).

Este deterioro obedece principalmente a:

- Una fuerte contracción de los ingresos por intereses.

- La eliminación de operaciones de pase con el BCRA.

- Una disminución del resultado por títulos públicos, efecto que afectó a prácticamente todo el sistema financiero.

Aun así, el banco mantuvo un resultado operativo positivo gracias a una menor presión del resultado por posición monetaria e inflación. El ingreso operativo a junio de 2025 representó el 4,1% del activo promedio, niveles razonables considerando el contexto financiero y regulatorio.

Fortaleza de balance y solvencia

El Banco Provincia presenta una estructura de capital sólida. Al 30 de junio de 2025:

- Patrimonio Neto: $3,56 billones

- Activos totales: $17,07 billones

- Ratio de capital tangible / activos: 20,74%

- Los indicadores patrimoniales reflejan un nivel de solvencia elevado. La entidad mantiene una posición de liquidez holgada: la liquidez inmediata alcanza el 24,8% de depósitos y pasivos financieros de corto plazo, sostenida por altos niveles de disponibilidades, instrumentos del BCRA y operaciones interbancarias.

- La estructura de fondeo está compuesta principalmente por depósitos, altamente atomizados y con una porción significativa a la vista. Si bien alrededor del 20% de los depósitos proviene del sector público, la diversificación dentro del resto del sistema y la amplitud de la base de clientes mitigan riesgos de concentración.

- El banco presenta una moderada exposición al sector público, equivalente al 23,7% del activo y al 113,6% del patrimonio neto, con predominancia de títulos y préstamos vinculados al Gobierno Nacional. Esto es consistente con el rol histórico del banco dentro de la estructura financiera provincial y nacional.

Informe de Calificación – FIX SCR (Octubre de 2025)📑

- La calificadora FIX SCR ratificó el 1 de octubre de 2025 las calificaciones de Banco de la Provincia de Buenos Aires, manteniendo las notas AA(arg) para largo plazo y A1+(arg) para corto plazo, aplicables también a las Obligaciones Negociables de corto plazo Clase I (pesos) y Clase II (USD MEP). La perspectiva se mantiene estable, reflejando la fortaleza institucional del banco, su rol sistémico dentro de la Provincia de Buenos Aires y su elevada capacidad de pago en el contexto del sistema financiero argentino.

- FIX destaca que, si bien la morosidad mostró un aumento hasta 4,0% —por encima del 1,9% registrado un año atrás y del promedio de bancos públicos—, la exposición patrimonial asociada al riesgo crediticio sigue siendo acotada. La cobertura de previsiones sobre cartera irregular es del 80,2%, y el impacto patrimonial de la cartera deteriorada representa apenas el 1,9% del patrimonio neto. Además, la cartera se encuentra ampliamente atomizada: los diez principales deudores explican solo el 6,1% del total, lo que limita riesgos de concentración.

- La agencia subraya la muy sólida posición de liquidez del Banco Provincia, con un nivel equivalente al 24,8% de los depósitos y obligaciones a corto plazo. El fondeo se basa en depósitos diversificados y una participación relevante del sector público, lo que aporta estabilidad estructural. Sobre la solvencia, FIX remarca que la entidad mantiene un patrimonio robusto y exceso de capital suficiente para absorber tensiones moderadas.

- En materia de resultados, FIX observa una rentabilidad más moderada respecto de ejercicios previos, con un ROAA del 1,23% y un ROAE del 5,86% al cierre del primer semestre. Este desempeño más débil responde a la menor generación de ingresos financieros y al impacto de la eliminación de ciertos instrumentos del BCRA, aunque se mantiene dentro de parámetros adecuados para su categoría.

- Finalmente, la agencia señala que la exposición al sector público —equivalente al 23,7% de los activos y al 113,6% del patrimonio neto— es elevada, pero coherente con el mandato histórico del banco y mitigada por su capitalización y liquidez. La perspectiva estable refleja que FIX no anticipa cambios significativos en el perfil crediticio a corto plazo, aunque advierte que una mayor presión sobre la calidad de activos o un deterioro sostenido de la rentabilidad podrían afectar futuras evaluaciones.

Factores influyentes

Fortalezas 🌟

- Calificación A1+(arg) por FIX, la más alta dentro de corto plazo, respaldada por la sólida posición sistémica del Banco Provincia.

- Muy elevada liquidez inmediata (24,8%), lo que reduce significativamente el riesgo de refinanciación en instrumentos de corto plazo.

- Amplia base de depósitos y fondeo estable, con fuerte atomización y respaldo del sector público bonaerense, que sostiene la capacidad de pago.

- Excedentes de capital robustos y patrimonio elevado, lo que brinda colchón ante escenarios de estrés financiero.

- Diversificación de cartera y bajo riesgo de concentración, con los 10 principales deudores representando solo el 6,1% de la cartera total.

Consideraciones 🔍

- Aumento reciente de la mora (4,0%), aunque aún manejable y parcialmente mitigada por provisiones y bajo impacto patrimonial.

- Rentabilidad más moderada en comparación con ejercicios anteriores, afectada por menores ingresos financieros.

- Alta exposición al sector público (23,7% del activo), típica del modelo del banco, que requiere seguimiento en contextos fiscales volátiles.

- La calificación y solidez del instrumento dependen de que se mantenga la actual estabilidad en liquidez y calidad de activos.

ON a emitir (Tramo Hard Dollar)💵

Hard Dollar: Suelen ofrecer protección ante escenarios de devaluación y ofrecen elevados rendimientos en moneda dura. Además, pagan renta y capital en dólares.

Principales puntos a tener en cuenta

- La suscripción de la ON se llevará a cabo desde el lunes 17 de noviembre hasta el miércoles 19 de noviembre a las 14:00 hs.

- La obligación negociable Hard Dollar Clase III podrá integrarse en dólares estadounidenses, con un monto mínimo de suscripción de USD 1.100, y después múltiplos de USD 1.

- La tasa de interés estimada para esta suscripción sería del 6,5% anual 💸, abonando intereses de forma semestral. No obstante, la tasa de interés surge de un proceso de licitación por lo que podría ser menor o mayor.

- Cada orden no deberá superar los USD 50.000 pudiendo poner más de una orden en caso de querer invertir un monto mayor.

- A su vez, la empresa se reserva el derecho a declarar como desierta la licitación o el prorrateo de los inversores que participen.

- Su vencimiento será a los 12 meses contados desde la fecha de emisión el 25 de noviembre.

- La ON se regirá por las leyes aplicables de la Argentina.

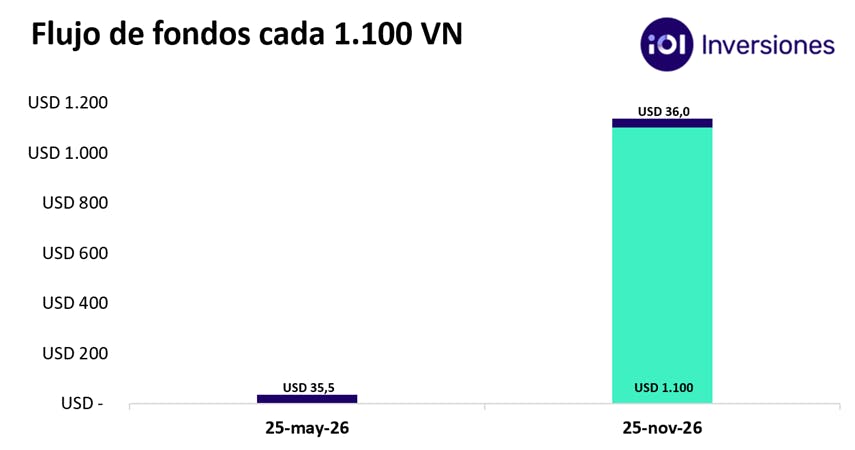

La ON pagará cupones en las siguientes fechas:

- Mayo 2026

- Noviembre 2026 conjuntamente con el pago total del capital al vencimiento.

- La tasa de interés es del 6,5%* anual en dólares. 💸

- Tomando esto en cuenta, las características de la ON a licitar y el flujo son las siguientes:

Opción 2: ON a emitir (Tramo TAMAR)💰

ON TAMAR: Es una nueva tasa de referencia que busca reflejar con mayor precisión el costo del dinero en el mercado mayorista de depósitos a plazo fijo en pesos.

Principales puntos a tener en cuenta

- A su vez, también se estará emitiendo una ON en tramo de la tasa TAMAR privada en el mismo período expresado anteriormente, correspondiente a la Clase IV.

- La tasa de interés estimada para esta emisión es de TAMAR+4,5% anual, y su duración es de 12 meses desde la fecha de emisión y liquidación.

- Esta ON pagará cupones trimestrales y amortizará su capital íntegramente al vencimiento.

- A su vez, la empresa se reserva el derecho a declarar como desierta la licitación o el prorrateo de los inversores que participen.

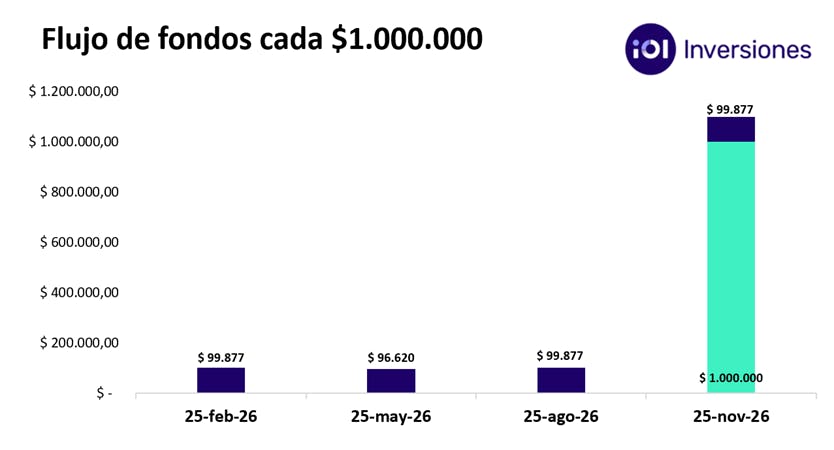

La ON pagará cupones en las siguientes fechas:

- Febrero 2026

- Mayo 2026

- Agosto 2026

- Noviembre 2026 conjuntamente con el pago total del capital al vencimiento.

- Tomando esto en cuenta, las características de la ON a licitar y el flujo son las siguientes:

- Dado el monto de emisión, entendemos que es probable que haya cierta operatoria de la ON en mercado secundario, pero consideramos que es preferible entender a la inversión como un posicionamiento al vencimiento.

- Considerando esto, a la hora de decidir participar en la licitación, el inversor deberá considerar el riesgo que está dispuesto a asumir para el retorno esperado, tomando en consideración los estados financieros de la empresa.

"Tené en cuenta que el monto que suscribas no contempla comisiones ni incluye costos de Caja de Valores."

Glosario

Pagos de capital. Estos pueden ser en su totalidad al vencimiento del instrumento o en cuotas, y esta información está disponible en los prospectos de los instrumentos.

Pagos de intereses acumulados entre periodos de pago a una tasa predeterminada.

Se trata de una ratio de cobertura de deuda que nos indica la capacidad de devolución de financiación obtenida en años. Por tanto, cuanto menor sea el valor de esta ratio, mayor será la capacidad de pago de la empresa.

Es una medida de sensibilidad del precio del bono ante cambios en su tasa interna de retorno.

Es un indicador financiero (acrónimo de los términos en inglés Earnings Before Interest Taxes Depreciation and Amortization) que muestra el beneficio de la empresa antes de restar los intereses que tiene que pagar por la deuda contraída, los impuestos, las depreciaciones por deterioro y la amortización de las inversiones realizadas. El propósito del EBITDA es obtener una imagen de lo que la empresa está ganando o perdiendo en el núcleo del negocio.

Término que hace referencia a que tanto la compra/venta de activos o pagos de deuda deban realizarse directamente en la moneda norteamericana. Es decir, no se realizan en pesos a un tipo de cambio determinado, sino que la transacción directamente es llevada a cabo en la moneda estadounidense.

Es el ratio que se obtiene de establecer la relación del EBITDA con respecto a los intereses netos. Este indicador permite conocer la capacidad de un emisor de cumplir con los pagos de intereses de la deuda emitida, con flujos de caja provenientes de la actividad principal.

Muestra, en términos de porcentaje, la capacidad de la empresa para generar efectivo por cada peso de ventas, lo ideal es lograr un alto margen ya que esto muestra como los ingresos superan los desembolsos en efectivo.

Es la tasa de descuento que iguala el valor presente de todos los flujos del bono (capital e intereses) con su precio. Se utiliza como un indicador de rentabilidad de la inversión bajo el precio vigente.

Maximiliano Donzelli

Head de Estrategia & Trading

Damián Vlassich

Team Leader de Estrategias de Inversión

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión

Thiago Marino

Estratega de Inversión