- Moneda: Dólares

- Rendimiento en USD: *9,5%

- Periodicidad de pagos: Semestral

- Vencimiento: Marzo 2026

- Monto mínimo: 50 USD

📈Hacé rendir tus ahorros con las ONs de GMSA

5.03.2024

- Participá de la nueva licitación de GMSA, del Grupo Albanesi, y diversificá tu portafolio desde solo USD 50 y en pesos desde ARS 178.000 y recibí rendimientos atractivos que te permitan potenciar tus ahorros. 💰

- A continuación te brindamos un resumen de los principales aspectos de la empresa, su historia, negocio y evolución financiera durante los últimos años. Conocé todos los detalles de la licitación para suscribir ahora.

- En el marco de las Obligaciones Negociables que la empresa estará emitiendo, en el presente informe nos proponemos brindar un resumen de los principales aspectos de la compañía, detallando la historia, el negocio y su evolución financiera durante los últimos cuatro años.

- Así mismo, también se informa la estructura y las características de la transacción a realizarse para que el cliente pueda tomar la mejor decisión de inversión.

🌟Resumen:

- Generación Mediterránea S.A. y Central Térmica Roca S.A emitirán cuatro Obligaciones Negociables (ON), una en dólar estadounidenses, una en dólar linked, una a tasa variable (Badlar) y una que ajusta por UVA, con vencimiento en marzo de 2026, julio de 2025, marzo de 2025 y marzo de 2027 para la última.

- En este reporte, vamos a comentar más en detalle las ONs Hard Dollar y la que ajusta por UVA, no obstante, pueden suscribir a los cuatro instrumentos a través de la plataforma de IOL invertironline.

- GMSA confirmó su calificación de riesgo en Categoría A(arg) con Perspectiva Estable y la calificación de Emisor de Largo Plazo.

- La compañía cuenta con buenos fundamentos operativos consecuencia de los ingresos derivados de los contratos con CAMMESA y Renova, que le permiten alcanzar un EBITDA de entre USD 45 millones y USD 50 millones anuales.

- La calificadora de riesgo Fix, destacó los buenos fundamentos operativos de la compañía que le permitirán reducir su endeudamiento en el mediano plazo, así destacando también los fuertes vínculos con el Grupo Albanesi

- Se podrá participar en la suscripción de la presente ON hasta el día jueves 7 de marzo a las 13:00 realizando suscripciones desde USD 50 y en pesos desde ARS 178.000.💰 (Para tramo no competitivo)

👉Desde el equipo de Research de IOL invertironline, sugerimos como alternativa este instrumento de renta fija para perfiles de riesgo agresivo que que buscan obtener una rentabilidad en dólares mayor en comparación a alternativas con menor riesgo.

¿Cómo puedo operar estas ONs desde la web?🤔

👉Operar ->Suscribir ->Obligaciones Negociables

El Grupo Albanesi

- El grupo Albanesi está integrado por tres sociedades: Generación Mediterránea S.A. (fusionada con Albanesi S.A.), Rafael G. Albanesi S.A. (RGA) y Albanesi Energía S.A. y sus controladas. El grupo tiene 27 años de experiencia como operadores de gas y 15 como generadores de energía térmica. RGA es la mayor comercializadora de gas natural del país.

- A partir del 1 de enero de 2021, GMSA se fusionó por absorción con Albanesi S.A. (que actuaba como holding) y con Generación Centro S.A. La calificadora considera que la fusión no impacta en la calificación de GMSA ya que las mismas consideraban al Grupo Albanesi en su conjunto debido al manejo centralizado del mismo.

Por su parte, GMSA es la principal compañía generadora de energía del Grupo Albanesi, un grupo que se dedica principalmente a la generación de energía y a la comercialización y transporte de gas. - Desde el 1 de enero de 2021, a partir de la fusión por absorción con su controlante Albanesi S.A. y Generación Centro, GMSA consolida con Central Térmica Roca S.A., Generación Rosario (actualmente sin actividad) y Generación Litoral S.A. (sin actividad). GMSA cuenta con una potencia individual de 900 MW y consolidada de 1.210 MW, incluyendo a su vinculada Solalban Energía S.A. con 120 MW. Adicionalmente la compañía posee dos proyectos de cierre de ciclo por 154 MW y 121 MW y un proyecto de cogeneración que ha sido demorado debido a limitaciones al financiamiento.

- El grupo se encuentra diversificado, operando con 8 centrales térmicas incluyendo a Solalban Energía y estando presente en 7 provincias. En los últimos meses CAMMESA priorizó para el despacho la eficiencia de las centrales y la cercanía al gas de cuencas más baratas como la neuquina. Las centrales térmicas Maranzana, Independencia, Frías y la nueva turbina de Riojana, poseen una eficiencia media y las turbinas antiguas, centrales de Riojana y central La Banda, poseen un bajo nivel de eficiencia, despachando solamente en casos de alta demanda de energía. Adicionalmente las centrales de tecnología Pratt & Whitney comienzan a despachar (picking), logrando una gran ventaja ante saltos en la demanda.

- La estrategia principal del Grupo Albanesi de los últimos años ha sido buscar una integración vertical, aprovechando su vasta experiencia y reputación en el mercado de comercialización de gas natural obtenida a través de RGA, para luego sumar el negocio de generación de energía eléctrica. De esta forma se busca capitalizar el valor agregado desde la compra a grandes productores de gas en todas las cuencas del país hasta su transformación y comercialización como energía eléctrica.

- Existe una fuerte concentración de ingresos del Grupo Albanesi con CAMMESA, que representa aproximadamente el 90% del EBITDA. Los contratos de Energía Plus con la industria representan solamente el 3% del EBITDA. La nueva capacidad incremental en el 2023-2025 será de 508 MW: 408 MW por Ezeiza, M.Maranzana y Arroyo Seco. Petroperu aportará 100 MW.

Perfil de la compañía📊

- Generación Mediterránea S.A. (GMSA), filial de la empresa argentina Albanesi S.A., se dedica a la generación y venta de electricidad. La empresa con sede en Buenos Aires, que se creó en 1993, es propietaria y operadora de la central térmica Modesto Maranzana, ubicada en la ciudad de Río Cuarto, provincia de Córdoba.

- En 2016 se fusionó con otras tres compañías de generación del Grupo Albanesi. Las firmas que se absorbieron fueron Generación Independencia (Gisa), Generación La Banda (GLBSA) y Generación Riojana (Grisa). En virtud del acuerdo de fusión, las centrales que eran propiedad de las compañías absorbidas ahora pertenecen a GMSA.

Cuenta con seis centrales térmicas:

- Central Térmica Maranzana

- Central Térmica Ezeiza

- Central Térmica Independencia

- Central Térmica Frías

- Central Térmica Riojana

- Central Térmica La Banda

- GMSA tiene aprox. el 2,3% de la potencia instalada del país y el 3,6% de la potencia térmica. Los contratos por potencia con CAMMESA y con la industria le permiten a la compañía asegurarse un nivel alto de rentabilidad e ingresos.

- Central Térmica Roca, es una sociedad cuya actividad principal es la generación y venta de energía eléctrica, siendo su capacidad nominal instalada de 190 MW.

Informe Calificadora (FIX) 🌟

- FIX (afiliada de Fitch Ratings) – en adelante FIX – Confirmó en Categoría A(arg) Perspectiva Estable a la calificación de emisor de largo plazo y de los instrumentos de largo plazo emitidos anteriormente por Generación Mediterránea S.A. (GMSA), y confirmó en Categoría A+(arg) Perspectiva Estable a la calificación de las ON garantizadas emitidas por la compañía, como también confirmó en Categoría A2(arg) a la calificación de emisor de corto plazo.

- Asimismo, asignó en Categoría A(arg) Perspectiva Estable a la calificación de las ON Co-emisión Adicionales Clase XXV y Adicionales Clase XXVI a ser emitidas por GMSA. La calificación de GMSA considera la calidad crediticia dado el manejo consolidado de la compañía por parte del management y las sucesivas co-emisiones realizadas entre GMSA y Central Térmica Roca S.A. (CTR). GMSA posee ingresos predecibles y estables provenientes de los contratos de abastecimiento de largo plazo (PPA) con CAMMESA denominados en dólares y pagaderos en pesos con un plazo promedio aproximado de vencimiento de 6 años.

- El EBITDA anual de GMSA para el año móvil a junio 2023 fue de USD 115,9 millones con un margen del 57,4%. A esto se suman las nuevas capacidades por 408 MW adicionales de los proyectos de cierre de ciclo de las centrales Ezeiza, Maranzana y Arroyo Seco (ya fondeados) con entrada en operaciones durante 2023- 2024; como también del nuevo contrato de operaciones por 100 MW de una planta en Talara, Perú de cogeneración por 20 años con Petroperu S.A. (calificado por Fitch Rating en BB+ a nivel internacional), donde se esperan ingresos normalizado por ventas de USD 26,5 millones y un EBITDA normalizado de USD 16,4 millones anuales

Aspectos financieros📈

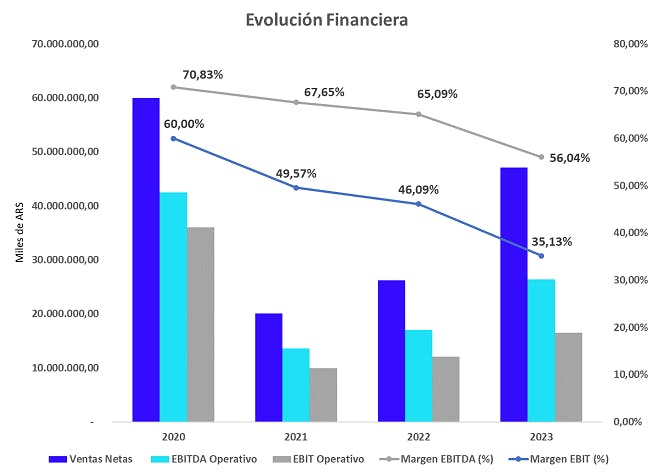

- Generación Mediterránea destaca principalmente por mantener elevados márgenes, situando el margen EBITDA alrededor de 56% a septiembre de 2023 (año móvil). A pesar de esto, vemos una desaceleración respecto a años anteriores en sus márgenes, lo que termina impactando su flujo operativo.

- Los ingresos y EBITDA de GMSA hasta 2020 corresponden a los Estados Contables previos a la fusión con Albanesi S.A. y por lo tanto no son comparables con 2021.

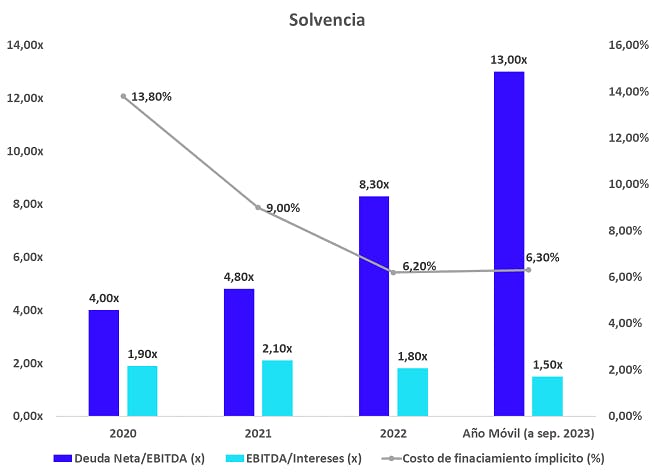

- A septiembre de 2023 la deuda de GMSA ascendía a USD 1.144,8 millones, siendo USD 282 millones la deuda exclusiva aplicada a los proyectos de cogeneración de Ezeiza y Maranzana, USD 140 millones aplicados al proyecto de cogeneración Generación Litoral.

- La caja e inversiones corrientes ascienden a USD 164,3 millones. El ratio de EBITDA a septiembre de 2023 + disponibilidad / Deuda de corto plazo resultó en 1,0x. El 21% del endeudamiento se concentraba en el corto plazo. La caja e inversiones ascendían a USD 164,3 millones y el endeudamiento de corto plazo USD 242,1 millones.

Factores influyentes💥

Fortalezas ✅

- Adecuada Flexibilidad Financiera: La empresa se encuentra respaldada por su sólida generación de ingresos a través de contratos de largo plazo denominados en moneda extranjera, y por un amplio acceso al mercado de capitales y bancario.

- Buenos Fundamentos Operativos: La empresa posee buenos fundamentos operativos que derivan en una generación proyectada de fondos libre positiva para los próximos años, los cuales brindan a su vez sustento para el acceso al mercado financiero para refinanciar su endeudamiento. Cabe destacar que estos flujos no se encuentran expuestos a riesgo de construcción, ya que todos los proyectos de la compañía han finalizado y se encuentran operativos.

- Experiencia y posición competitiva: El Grupo Albanesi tiene 27 años de experiencia como operadores de gas y 18 como generadores de energía térmica, en su conjunto incluyendo Solalban y Timbúes, posee el 3,5% de la capacidad de Argentina.

Consideraciones 🔍

- Las calificaciones en el sector eléctrico argentino son vulnerables a cambios normativos y están más influenciadas por la política energética local que por el desarrollo y eficiencia de la capacidad instalada.

- CAMMESA es la contraparte principal de los contratos de venta de electricidad de las compañías del Grupo, y si bien esto es una característica propia del segmento generador en Argentina, es muy importante destacar que el gobierno actual desea eliminar a CAMMESA como intermediario y permitir que el sector se autogestione.

- Siendo el sector energético deficitario, CAMMESA depende de las transferencias realizadas por parte del Estado Nacional para pagar a los generadores. Una demora en las transferencias podría implicar el prolongamiento de los plazos de pagos y necesidades de capital de trabajo para AESA.

💰ON a emitir (Tramo Hard Dollar)

Hard Dollar: Suelen ofrecer protección ante escenarios de devaluación y ofrecen elevados rendimientos en moneda dura. Además, pagan renta y capital en dólares.

Principales puntos a tener en cuenta

- La licitación primaria de la ON se llevará a cabo desde el lunes 4 hasta el jueves 7 de marzo hasta las 13:00 hs.

- Dicha licitación se llevará a cabo en dólares estadounidense, con un monto mínimo de suscripción de USD 50, y después múltiplos de USD 1.

- La tasa de interés se determinará en la subasta del tramo competitivo, donde participan inversores institucionales, mientras que los minoristas lo harán en el tramo no competitivo sin influenciar dicha tasa (cada orden no deberá superar los USD 50.000 pudiendo poner más de una orden en caso de querer invertir un monto mayor).

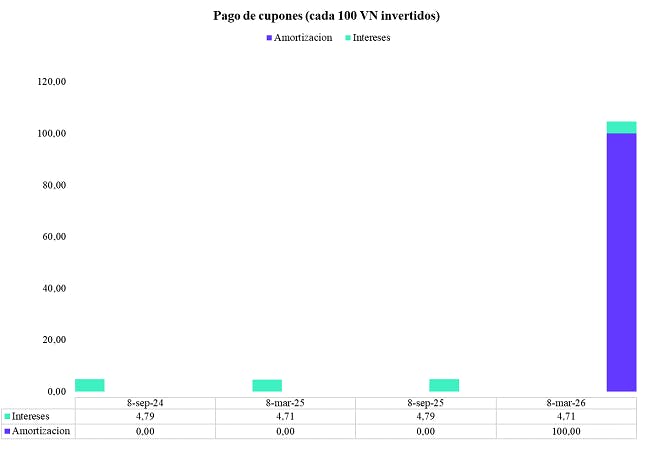

- Tal lo difundido en el aviso de suscripción de la empresa, la ON pagará cupones de manera semestral.

- A su vez, la empresa se reserva el derecho a declarar como desierta la licitación o el prorrateo de los inversores que participen.

- La tasa de interés (ver en el glosario como se determina) es del 9,5% anual en dólares. 💸

- Igualmente, vale aclarar que la tasa de interés se conocerá recién publicada entre uno y dos días hábiles después de la fecha de suscripción del aviso de resultado.

La ON pagará cupones en las siguientes fechas:

- Septiembre 2024

- marzo 2025

- Septiembre 2025

- Marzo 2026 conjuntamente con el pago total del capital al vencimiento.

Tomando esto en cuenta, las características de la ON a licitar y el flujo son las siguientes:

"Tené en cuenta que el monto que suscribas no contempla comisiones ni incluye costos de Caja de Valores."

💰ON a emitir (Tramo UVA)

UVA: La principal ventaja es que protege tu capital del impacto de la inflación. El valor del instrumento se ajusta automáticamente al ritmo de la inflación, lo que significa que conservarás el poder adquisitivo de tu inversión.

Principales puntos a tener en cuenta

- La licitación primaria de la ON se llevará a cabo desde el lunes 4 hasta el jueves 7 de marzo hasta las 13:00 hs.

- Para esta obligación negociable se llevará a cabo en pesos, con un monto mínimo de 250 UVAs, lo que equivale a ARS 178.000.

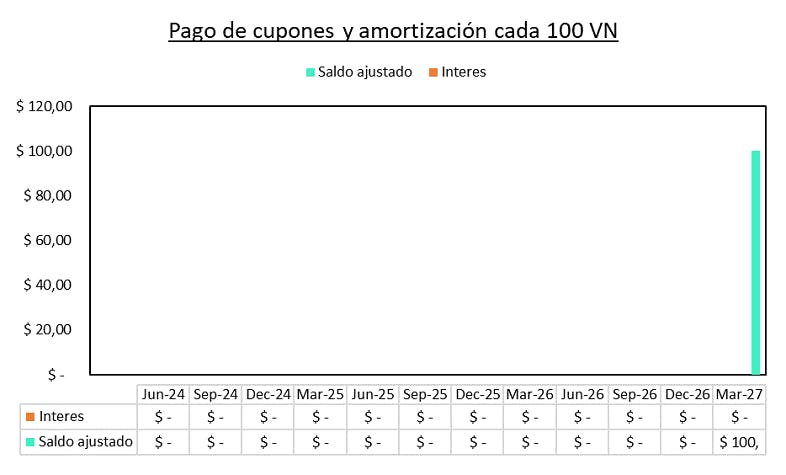

- Esta ON pagará cupones trimestrales y amortizará su capital íntegramente al vencimiento.

- Estimamos que la tasa de interés podría ser de UVA+0%.

- A su vez, la empresa se reserva el derecho a declarar como desierta la licitación o el prorrateo de los inversores que participen.

La ON pagará cupones en las siguientes fechas:

- Junio 2024

- Septiembre 2024

- Diciembre 2024

- Marzo 2025

- Junio 2025

- Septiembre 2025

- Diciembre 2025

- Marzo 2026

- Junio 2026

- Septiembre 2026

- Diciembre 2026

- Marzo 2027 y conjuntamente con el pago total del capital

- La principal ventaja de esta ON que ajusta por UVA, es que protege tu capital del impacto de la inflación, lo que significa que conservarás el poder adquisitivo de tu inversión.

- 📈La tasa de interés se estima en UVA+0% anual.

- Tomando esto en cuenta, las características de la ON a licitar y el flujo son las siguientes:

- Dado el monto de emisión, entendemos que es probable que haya cierta operatoria de la ON en mercado secundario, pero consideramos que es preferible entender a la inversión como un posicionamiento al vencimiento.

- Considerando esto, a la hora de decidir participar en la licitación, el inversor deberá considerar el riesgo que está dispuesto a asumir para el retorno esperado, tomando en consideración los estados financieros de la empresa.

Glosario

Pagos de capital. Estos pueden ser en su totalidad al vencimiento del instrumento o en cuotas, y esta información está disponible en los prospectos de los instrumentos.

Pagos de intereses acumulados entre periodos de pago a una tasa predeterminada.

Se trata de una ratio de cobertura de deuda que nos indica la capacidad de devolución de financiación obtenida en años. Por tanto, cuanto menor sea el valor de esta ratio, mayor será la capacidad de pago de la empresa.

Es una medida de sensibilidad del precio del bono ante cambios en su tasa interna de retorno.

Es un indicador financiero (acrónimo de los términos en inglés Earnings Before Interest Taxes Depreciation and Amortization) que muestra el beneficio de la empresa antes de restar los intereses que tiene que pagar por la deuda contraída, los impuestos, las depreciaciones por deterioro y la amortización de las inversiones realizadas. El propósito del EBITDA es obtener una imagen de lo que la empresa está ganando o perdiendo en el núcleo del negocio.

Término que hace referencia a que tanto la compra/venta de activos o pagos de deuda deban realizarse directamente en la moneda norteamericana. Es decir, no se realizan en pesos a un tipo de cambio determinado, sino que la transacción directamente es llevada a cabo en la moneda estadounidense.

Es el ratio que se obtiene de establecer la relación del EBITDA con respecto a los intereses netos. Este indicador permite conocer la capacidad de un emisor de cumplir con los pagos de intereses de la deuda emitida, con flujos de caja provenientes de la actividad principal.

Muestra, en términos de porcentaje, la capacidad de la empresa para generar efectivo por cada peso de ventas, lo ideal es lograr un alto margen ya que esto muestra como los ingresos superan los desembolsos en efectivo.

Es la tasa de descuento que iguala el valor presente de todos los flujos del bono (capital e intereses) con su precio. Se utiliza como un indicador de rentabilidad de la inversión bajo el precio vigente.

Compañía Administradora del Mercado Mayorista Eléctrico S.A. es un ente gubernamental encargado de la administración del Mercado Eléctrico Mayorista (MEM) y de la entrega de energía eléctrica al SADI (Sistema Argentino de Interconexión), principal red de transporte de energía eléctrica que cubre la mayor parte de Argentina.

Tasa de interés para depósitos superiores al millón de pesos en un plazo de 30 a 35 días y que es mayor a la tasa que se paga en depósitos a plazo fijo. Se trata de una tasa variable calculada a diario por el BCRA.

La principal ventaja es que protege tu capital del impacto de la inflación. El valor del instrumento se ajusta automáticamente al ritmo de la inflación, lo que significa que conservarás el poder adquisitivo de tu inversión.

Maximiliano Donzelli

Head de Research

Ezequiel Riva Roure

Analista de Research

Santiago Peña Götll

Analista de Research