Head de Estrategia & Trading

Rotación de CEDEARs🔄

¿Momento de vender MSFT para comprar META? 🔄

14.10.2025

Detectamos la oportunidad de vender el CEDEAR de Microsoft (MSFT) para comprar el CEDEAR de Meta Platforms (META).

¿Por qué rotar?🤔

- La cotización de las acciones de Microsoft ha subido un 25% en lo que va del 2025 y un 21% desde nuestra recomendación de compra en Mayo, apalancada en una aceleración del crecimiento de Azure y los buenos resultados del segundo trimestre del año.

- Las grandes tecnológicas han decidido apostar fuertemente por expandir sus infraestructuras de inteligencia artificial, aunque dichos progresos requieren grandes inversiones que cada vez se perciben más como una necesidad para defender sus posiciones en el mercado.

- De cara a las presentaciones de resultados corporativos de fines de octubre, vemos oportuno rotar las tenencias en Microsoft a estas dos alternativas: Meta y Nasdaq.

- Meta ofrece ratios de valuación significativamente menores, con una historia de IA más atractiva desde nuestra perspectiva.

Por otro lado, otra altarnativa tambien es el ETF del Nasdaq (QQQ), que ofrece exposición al sector tecnológico norteamericano, reduciendo el riesgo idiosincrático de cara a la temporada de resultados.

Introducción

En este informe buscamos aportar contexto sobre lo observado en la última temporada de balances de las grandes tecnológicas de software, y planteamos una idea de rotación de cara a la inminente nueva temporada de presentaciones de resultados.

Contexto🌐

- El sector tecnológico volvió a estar en el centro de la escena en la más reciente temporada de presentaciones de resultados corporativos, con las Magníficas 7 aportando el 52% del crecimiento interanual de los beneficios para el S&P 500. Esto vino acompañado de revisiones al alza en las guías de inversiones en infraestructura de IA (capex en centros de datos), lo que indica una tendencia de inversión de varios años y no un fenómeno transitorio.

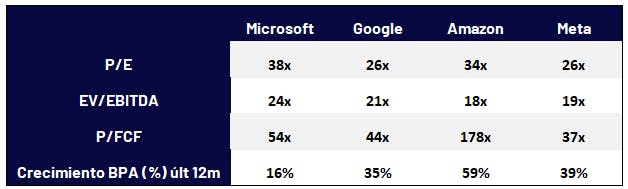

- Estimamos que las inversiones en infraestructura de IA de las cuatro grandes líderes del software (Microsoft, Google, Amazon y Meta) alcanzarán los USD 430 mil millones en 2026. Este incremento sustancial en el capex ya comienza a impactar en la generación de flujo de caja libre (FCF) y en los márgenes de estas compañías, un efecto que, hasta el momento, el mercado ha optado por pasar por alto. Después de todo, los beneficios han acompañado de cerca el crecimiento de las cotizaciones, aunque los flujos de caja no lo han hecho.

Figura 1. Ratios de Valuación de Big Tech y crecimiento de los beneficios.

- El mercado debe preguntarse si la inversión en inteligencia artificial de las grandes líderes del software responde al objetivo de reforzar su liderazgo en los mercados existentes o a una búsqueda genuina de nuevos espacios de crecimiento.

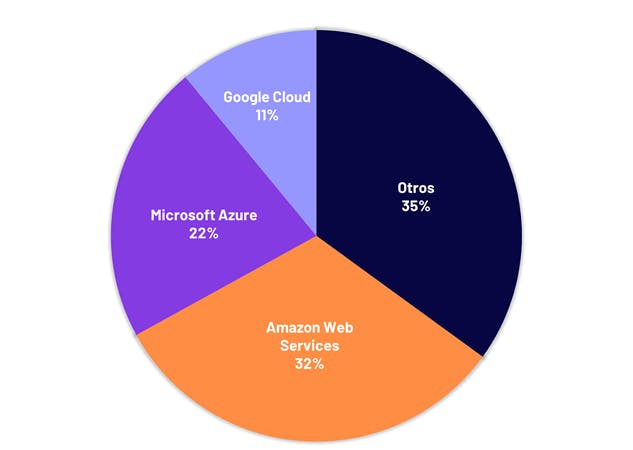

- En el caso de Microsoft, Amazon y Google, observamos que las inversiones recientes apuntan principalmente a consolidar sus posiciones competitivas en el negocio de la nube, un segmento donde estas tres compañías compiten entre sí y en el que las barreras de salida son cada vez más bajas, lo que las obliga a fortalecer sus ofertas para no perder participación de mercado.

Figura 2. Participación de Google, Amazon y Microsoft en computación en la nube

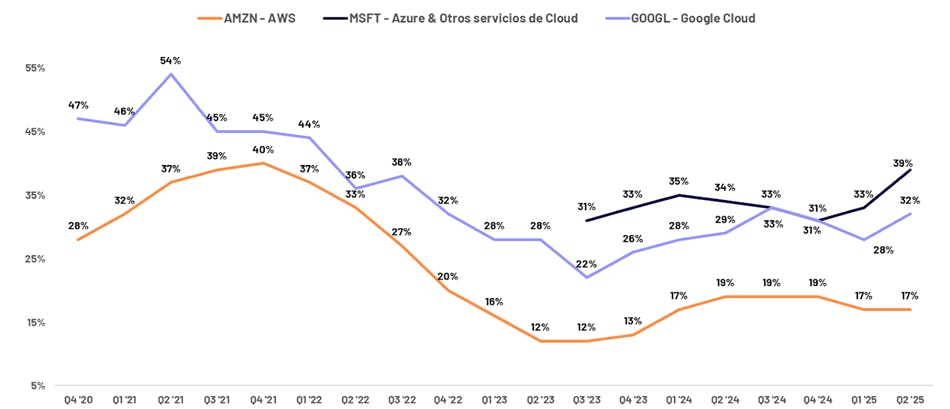

- La competencia en el negocio de la nube se ha vuelto tan intensa que, en la última temporada de resultados, el mercado reaccionó de manera muy marcada ante las diferencias de desempeño en este segmento.

- Google y Microsoft fueron premiadas con subas de entre el 3% y el 7,8% en sus acciones tras reportar un crecimiento acelerado en sus divisiones de nube respecto de trimestres anteriores, mientras que Amazon fue castigada con una caída del 8,2% luego de que AWS mostrara resultados en línea con períodos anteriores, en un trimestre en el que sus principales competidores aceleraron.

Figura 3. Crecimiento interanual de los ingresos por computación en la nube

¿En qué conviene invertir?🤔

- Como vimos anteriormente, los hiperescaladores de nube (Amazon, Google y Microsoft) destinan gran parte de su flujo de caja a sostener sus negocios de nube y competir entre sí.

- Dentro de ellos, observamos que Microsoft presenta, comparativamente, los ratios de valuación más elevados, distanciándose de las demás.

- Por este motivo, vemos apropiado tomar ganancias luego de la suba de los últimos meses y rotar hacia alternativas donde identificamos mayor potencial.

Meta Platforms (META): Nuestro Top Pick en software💎

Meta, al no tener un negocio cloud que defender, puede volcar su inversión directamente a mejorar su núcleo publicitario y abrir nuevos negocios de IA:

- Aplicaciones inmediatas: La IA ya potencia el negocio actual. Modelos como GEM, Andromeda y Lattice mejoran las tasas de conversión publicitaria (3%-5%), mientras que herramientas de creatividad generativa son usadas por millones de anunciantes. Al mismo tiempo, los sistemas de recomendación impulsaron un aumento de 5%-6% en tiempo de uso de Facebook e Instagram, con fuerte crecimiento en video.

- Nuevos negocios: Meta está abriendo verticales más allá de la publicidad. Entre ellos destacan los Business AI agents en WhatsApp e Instagram, el asistente Meta AI (ya con más de 1.000 millones de usuarios activos) y el ecosistema de hardware inteligente: Ray-Ban y Oakley AI glasses, así como Quest. Estos productos son vistos como la puerta de entrada a una nueva plataforma de computación personal basada en IA.

- Visión estratégica: Meta no plantea la IA solo como una mejora incremental, sino como el inicio de una nueva era tecnológica. Su objetivo es desarrollar una superinteligencia personal, accesible para cada individuo, capaz de potenciar creatividad, productividad y conexión social. Para concretarlo creó Meta Superintelligence Labs y está construyendo infraestructura única a nivel mundial, con clusters de escala gigavatio como Prometheus (1GW) e Hyperion (5GW). Este nivel de infraestructura deja en claro que Meta no solo compite en ads, sino que busca ser el actor líder en capacidades fundamentales de IA.

- Recomendamos rotar las tenencias de Microsoft hacia Meta, dado que la historia de crecimiento vinculada a la IA nos resulta más atractiva en esta última. Sus inversiones en infraestructura de IA están directamente asociadas a una oportunidad real de expansión, tanto por la mejora de su negocio actual como por el desarrollo de nuevas fuentes de ingresos. Con un ratio de 26x P/E y un EV/EBITDA de 19x, consideramos que la reciente corrección ofrece un buen punto de entrada.

ETF del Nasdaq (QQQ) 📊

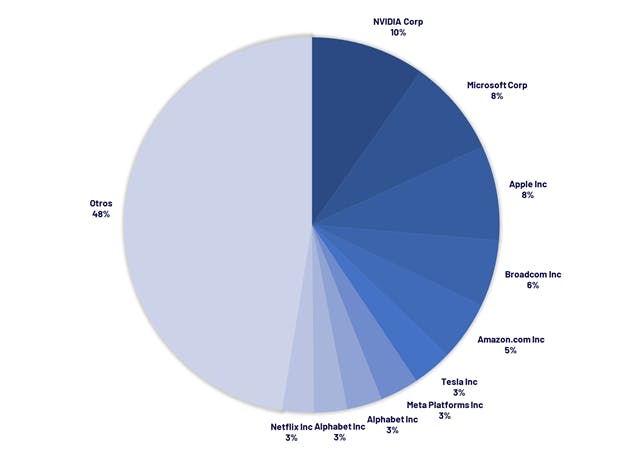

- El ETF del Nasdaq se presenta como una alternativa atractiva para obtener exposición diversificada dentro del sector tecnológico, abarcando no solo compañías de software sino también otros segmentos clave de innovación.

- Estando a las puertas de una nueva temporada de balances corporativos, consideramos que puede ser conveniente moderar la volatilidad que implica posicionarse únicamente en acciones individuales.

- Además, el índice ha mostrado un desempeño histórico sobresaliente, con un rendimiento acumulado de +536% en la última década frente al +315% del S&P 500, lo que refuerza su atractivo como vehículo de crecimiento con menor riesgo idiosincrático.

Figura 4. Tenencias del ETF del Nasdaq (QQQ)

Explorá nuestros últimos reportes

Research / Alternativas de inversion argentina

Portafolios sugeridos Argentina - Octubre 202...

Research / Alternativas de inversion argentina

Análisis técnico de Acciones y CEDEARs

Maximiliano A. Donzelli

Damián Vlassich

Team Leader de Estrategias de Inversión

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión

Thiago Marino

Estratega de Inversión