- Compañía estadounidense que se ha convertido en la clara líder del sector salud.

- Su fortaleza se centra en su pipeline innovador en obesidad y diabetes, particularmente en el desarrollo de soluciones orales más avanzadas de GLP-1, que refuerzan su posición competitiva frente a sus pares con un potencial de crecimiento enorme.

¿Cuáles vemos con buenos ojos?

La Gripe del Sector Salud🔍

7.10.2025

Durante casi tres décadas, hasta 2020, las acciones del sector salud en Estados Unidos ofrecieron rendimientos similares a los de tecnología, pero con una volatilidad considerablemente menor. En los últimos años, esa tendencia se quebró: mientras tecnología avanzó con fuerza, salud quedó estancado. En este informe buscamos repasar los factores que engriparon al sector salud, y explicar por qué vemos que, tras este letargo, se presenta nuevamente como una oportunidad.

¿En qué CEDEARs nos posicionamos?🌟

iShares Biotechnology ETF (IBB)🧬

- Fondo que permite invertir en el sector de biotecnología con una amplia diversificación al poseer una cartera de 255 compañías.

- Permite capturar la evolución de la industria biotecnológica en áreas como obesidad, oncología, neurociencias y terapias génicas.

Health Care Select Sector SPDR Fund (XLV) 🏥

- ETF de referencia del sector salud dentro del S&P 500, que agrupa a las mayores compañías farmacéuticas, biotecnológicas, aseguradoras y de servicios médicos.

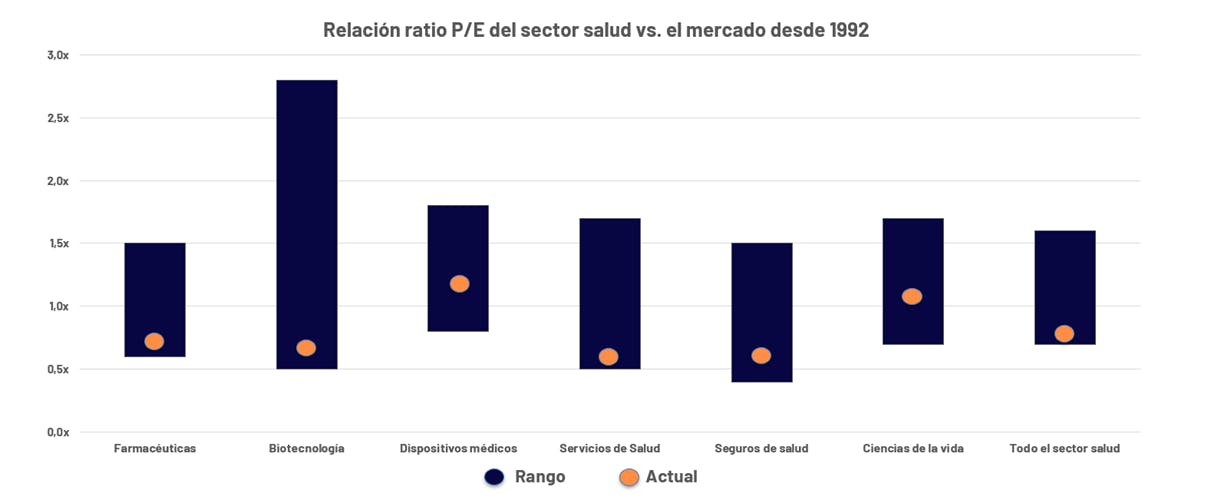

- Es un vehículo diversificado y defensivo, hoy atractivo por sus valuaciones históricamente bajas en relación con el mercado en general.

Aspectos Clave🔍

- Tras años de rezago y con el peor desempeño relativo dentro del S&P 500, el sector salud se encuentra con valuaciones cercanas a mínimos históricos y un peso de apenas 9% en el índice, el nivel más bajo desde 1994.

- El sector ha enfrentado presión sobre los precios de los medicamentos, un exigente calendario de expiración de patentes y la competencia creciente de nuevos jugadores globales, factores que limitaron la visibilidad y sumaron volatilidad.

- La reciente claridad regulatoria tras el acuerdo entre el gobierno de EE. UU. y Pfizer despejó parte de la incertidumbre política y ofreció un primer puntapié para revertir la tendencia negativa del sector.

- El giro de la Fed hacia una política monetaria más laxa configuró un escenario favorable para sectores de crecimiento intensivo apalancados en investigación y desarrollo, como biotecnología, históricamente entre los de mejor performance tras un primer recorte de tasas.

- Vemos oportunidades tanto en biotecnología, donde los ETFs permiten capturar innovación y eventuales sinergias de M&A, como en las líderes en obesidad y diabetes, con potencial de una nueva ola de crecimiento gracias a los avances en soluciones orales de GLP-1 y beneficios que van más allá de la pérdida de peso.

¿Por qué el sector salud quedó tan rezagado frente al mercado?

- Presión regulatoria sobre los precios de los medicamentos: Uno de los principales problemas que ha enfrentado el sector es la presión para reducir el costo de los fármacos en Estados Unidos, donde los precios son entre 2,5x y 3x veces más altos que en otros países de la Organización para la Cooperación y el Desarrollo Económicos (OCDE). Incluso considerando descuentos y devoluciones, los medicamentos de marca siguen estando muy por encima de los valores internacionales. Esta situación generó múltiples propuestas bipartidistas, desde ampliar la negociación de Medicare/Medicaid hasta habilitar importaciones de genéricos y biosimilares. También se discutió una política de “Nación Más Favorecida” que podría implicar recortes del 5% al 10% en los precios y reducciones cercanas al 9% en las utilidades de las grandes farmacéuticas hacia 2030. La noticia del acuerdo entre Trump y Pfizer del 30 de septiembre, que garantiza precios más bajos para Medicaid y la venta al menor precio global disponible, resuelve en el corto plazo el frente arancelario y da una señal política fuerte, pero no elimina la presión estructural sobre los precios dentro de Estados Unidos.

- Vencimiento de patentes (“Patent Cliff”): El sector enfrenta un calendario de expiración de patentes que amenaza con recortar ingresos multimillonarios. Casos emblemáticos son Keytruda de Merck (2028), Eliquis y Vyndaqel de Pfizer (2027-2028) y Skyrizi, Humira y Rinvoq de AbbVie (2023-2036). Estas pérdidas de exclusividad ponen en riesgo porcentajes significativos de la facturación actual. Para prepararse, muchas compañías han acumulado extraordinarias posiciones de caja, que estimamos serán destinadas a adquisiciones o alianzas.

- Dependencia y competencia de China: China se ha vuelto un actor clave en la cadena de suministro de la industria farmacéutica. Si bien su participación en términos de valor es baja (apenas 4% de las importaciones estadounidenses de productos terminados), en categorías puntuales es dominante: 31% en antibióticos y 64% en vitaminas. Esto genera una dependencia relevante en ciertos insumos básicos. Por otro lado, el país ha incrementado de manera notable la cantidad de ensayos clínicos y proyectos en desarrollo, lo que refleja un esfuerzo por acercarse a Estados Unidos en innovación y supone un riesgo competitivo cada vez mayor para algunas de las líderes de la industria. Sin embargo, persisten dudas sobre la calidad y confiabilidad de esos estudios: una gran proporción de artículos retractados en revistas médicas en los últimos años provino de instituciones chinas, lo que alimenta la percepción de riesgo en materia de transparencia y estándares de investigación.

- Impacto de las tarifas: El frente comercial añadió presión adicional al sector. Las tarifas de la Sección 232 sobre importaciones farmacéuticas apuntaban a repatriar producción y reducir un déficit comercial que pasó de USD 30.000 millones a más de USD 190.000 millones en dos décadas. Esto obligaba a las compañías a elegir entre absorber la caída de márgenes o trasladar mayores costos a los consumidores. Sin embargo, la situación se moderó con el acuerdo alcanzado entre Donald Trump y Pfizer, que fija precios más bajos en el mercado interno y deja de lado, al menos en el corto plazo, la amenaza de aranceles sobre la industria. El pacto, además de aliviar la tensión regulatoria inmediata, sienta un precedente de intervención directa en los precios, trasladando el debate desde el comercio exterior hacia el control doméstico.

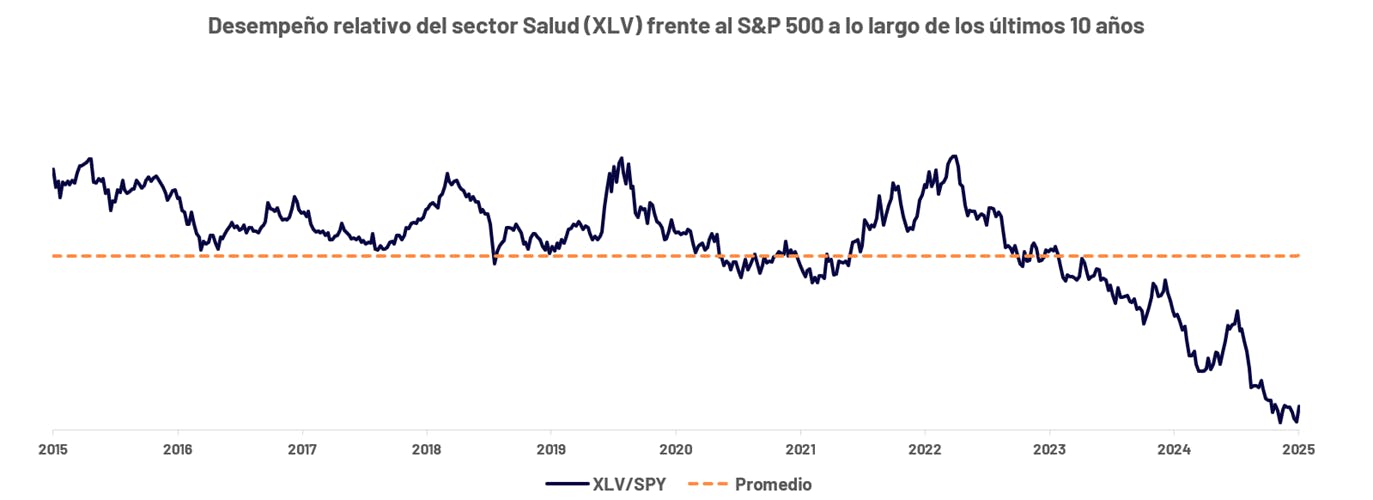

- Todo esto desembocó en un marcado rezago del sector con respecto al resto del mercado norteamericano. El sector de salud acumula una caída del -6,9%, frente a una suba del +17,6% del S&P 500 en el último año, siendo este el sector con el peor rendimiento dentro del índice. Este rezago llevó sus valuaciones a niveles cercanos a mínimos históricos y redujo su peso en el S&P al 9%, el nivel más bajo desde 1994.

Como muestra el gráfico anterior, las valuaciones se ubican hoy en niveles cercanos a mínimos históricos. Y si bien este tipo de desajustes puede prolongarse en el tiempo, identificamos dos catalizadores recientes que abren una oportunidad para volver a posicionarse en salud, configurando un posible punto de inflexión capaz de revertir la prolongada tendencia negativa del sector.

- Mayor claridad regulatoria: tras varios meses de incertidumbre política en torno al devenir del sector, la semana pasada el gobierno norteamericano anunció un acuerdo con Pfizer para vender medicamentos a precios más bajos a través de Medicaid. El mercado interpretó la noticia de manera positiva, ya que despeja temores de controles de precios más severos o la imposición de aranceles, y otorga mayor previsibilidad. La reacción fue inmediata: compañías como Eli Lilly, Merck y AbbVie avanzan en discusiones similares con la administración, lo que reduce la incertidumbre regulatoria y refuerza la confianza de los inversores.

- Política monetaria más laxa: con la Reserva Federal anunciando planes de recortes agresivos en la tasa de interés este año, se configura un escenario favorable para los sectores de crecimiento. El biotecnológico en particular se ve beneficiado por condiciones de financiamiento más accesibles, lo que impulsa la investigación y el desarrollo de nuevos fármacos. Históricamente, tanto salud como tecnología se destacan entre los sectores con mejor performance relativa en los seis meses posteriores al primer recorte de tasas de la Fed.

Recomendaciones ⭐

- A nuestro entender, esto presenta una gran oportunidad, en especial porque muchas de las incertidumbres regulatorias, como la reforma de precios de medicamentos o las tensiones por tarifas, parecen ya estar descontadas y comienzan a disiparse. El sector muestra fundamentos positivos, con crecimiento de ingresos de doble dígito, solo superado por el sector de tecnología de la información y semiconductores. La capacidad innovadora del sector se mantiene intacta: la cirugía robótica, los sistemas automatizados de insulina, los fármacos contra la obesidad y las terapias para enfermedades raras. Todo apunta a que la conversación volverá a centrarse en la capacidad intrínseca del sector para innovar y en su fuerte potencial de crecimiento sostenible a largo plazo.

- Vemos atractivo en el sector de biotecnología, en particular en compañías de mediana y baja capitalización que concentran la innovación más disruptiva. Este segmento cobra relevancia en un contexto donde varias farmacéuticas enfrentan la expiración de patentes clave en los próximos años —como el caso de Merck con Keytruda en 2028, o Pfizer con Eliquis, Vyndaqel e Ibrance en 2027-2028— lo que las obliga a modernizar su pipeline a través de adquisiciones. Muchas de estas empresas cuentan con posiciones de caja elevadas que podrían reactivar la dinámica del sector vía M&A. Dado lo complejo que resulta seleccionar ganadores individuales en un sector tan dependiente de descubrimientos científicos (como encontrar una aguja en un pajar), consideramos más eficiente acceder a esta oportunidad a través de ETFs selectos que capturan la amplitud del universo biotech.

- A la vez, mantenemos una visión positiva sobre las líderes en medicamentos contra la obesidad y la diabetes, un mercado en plena expansión frente al desafío global de más de mil millones de personas afectadas, incluidos unos 100 millones en EE. UU. Según estimaciones de Goldman Sachs Research, esta industria podría alcanzar entre USD 100.000 y 150.000 millones hacia 2030, con cada millón de prescripciones representando una oportunidad de USD 5.000 millones. Eli Lilly y Novo Nordisk dominan hoy el segmento, habiéndose beneficiado de ventajas de primer movimiento y protagonizando el boom de los GLP-1 en 2023 y 2024. Si bien esa primera ola de crecimiento se ha moderado —con Eli Lilly cotizando en niveles similares a los de principios de 2024 y Novo Nordisk un 60% por debajo de su máximo histórico— seguimos viendo estos tratamientos como un driver estructural de crecimiento. El avance hacia versiones orales, junto con beneficios adicionales más allá de la pérdida de peso —incluyendo protección cardiovascular, renal y neurológica—, abre la puerta a una nueva ola expansiva en la próxima década.

¿En qué conviene invertir?🤔

Alternativas en CEDEARs

Eli Lilly (BCBA:LLY)

Compañía estadounidense que se ha convertido en la clara líder del sector salud. Su fortaleza se centra en su pipeline innovador en obesidad y diabetes, particularmente en el desarrollo de soluciones orales más avanzadas de GLP-1, que refuerzan su posición competitiva frente a sus pares con un potencial de crecimiento enorme.

iShares Biotechnology ETF (BCBA:IBB)

Fondo que permite invertir en el sector de biotecnología con una amplia diversificación al poseer una cartera de 255 compañías, enfocado en compañías grandes y medianas del segmento. Permite capturar la evolución de la industria biotecnológica en áreas como obesidad, oncología, neurociencias y terapias génicas. Es el benchmark más reconocido para el sector.

Health Care Select Sector SPDR Fund (XLV)

ETF de referencia del sector salud dentro del S&P 500, que agrupa a las mayores compañías farmacéuticas, biotecnológicas, aseguradoras y de servicios médicos. Es un vehículo diversificado y defensivo, hoy atractivo por sus valuaciones históricamente bajas en relación con el mercado en general.

Alternativas exclusivas para invertir con cartera en Estados Unidos

Novo Nordisk (NYSE:NVO)

Farmacéutica danesa líder histórica en tratamientos para diabetes y obesidad, pero que este año sufrió una abrupta caída en su acción debido a una pérdida significativa de su posición competitiva frente a Eli Lilly. Esta corrección la dejó cotizando en niveles más atractivos (P/E de 16x), especialmente considerando que la compañía sigue proyectando un crecimiento sostenido apoyado en su pipeline de fármacos contra la obesidad y la diabetes. Además, cuenta con desarrollos en fases avanzadas para tratar enfermedades raras de la sangre, lo que podría agregar profundidad a su cartera y diversificar sus fuentes de ingresos.

ALPS Medical Breakthroughs ETF (SBIO)

ETF especializado en small caps de biotecnología, compuesto por compañías más pequeñas con fuerte exposición a la innovación temprana y a descubrimientos clínicos. Su mayor volatilidad viene acompañada de alto potencial de upside en caso de avances regulatorios o aprobaciones de fármacos.

Explorá nuestros últimos reportes

Research / Alternativas de inversion estados unidos

Carteras de Inversión para EEUU - Octubre 202...

Research / Informes especiales

CEDEARs atractivos para el último trimestre🔍

Research / Alternativas de inversion argentina

Análisis técnico de Acciones y CEDEARs

Maximiliano A. Donzelli

Head de Estrategia & Trading

Damián Vlassich

Team Leader de Estrategias de Inversión

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión

Thiago Marino

Estratega de Inversión