- Plataforma de inversión y servicios financieros líder en Brasil que experimentó un rápido crecimiento en clientes e ingresos.

- Cotiza muy por debajo de otras compañías comparables a nivel internacional.

Oportunidad en CEDEARs de Brasil: ¿En qué invertimos?

29.07.2025

Vemos a Brasil con un gran potencial de crecimiento. Su mercado tiene margen para crecer frente a otros emergentes, lo que lo convierte en una entrada atractiva para inversores que apunten al largo plazo. 🚀

Alternativas CEDEARs

¿En qué invertimos?🌟

Nubank (NU)

- Brinda servicios financieros innovadores a través de una plataforma digital.

- La fintech brasileña aún tiene un amplio margen de crecimiento y fundamentos sólidos.

Petrobras (PBR)

- Principal empresa petrolera de Latinoamérica, participa en la producción de petróleo y gas en Brasil.

- Actualmente ofrece una rentabilidad por dividendos del 18,6% en USD.

Brasil: ¿Sigue siendo oportunidad?🤔

- El mercado brasileño viene mostrando un desempeño destacado en lo que va de 2025, con el índice Ibovespa acumulando una ganancia de casi 11% al cierre de junio de 2025 (+23% en dólares), superando a varios mercados emergentes comparables.

- Esta recuperación ha sido impulsada por factores internos favorables, como la desaceleración de la inflación, la apreciación de la moneda y por vientos de cola externos, como un aumento en el flujo de inversión hacia países emergentes, en busca de diversificación frente a la sobre concentración en el mercado norteamericano.

- No obstante, si se mide el índice en dólares, este aún se encuentra más de un 10% por debajo del nivel que alcanzaba en enero de 2024.

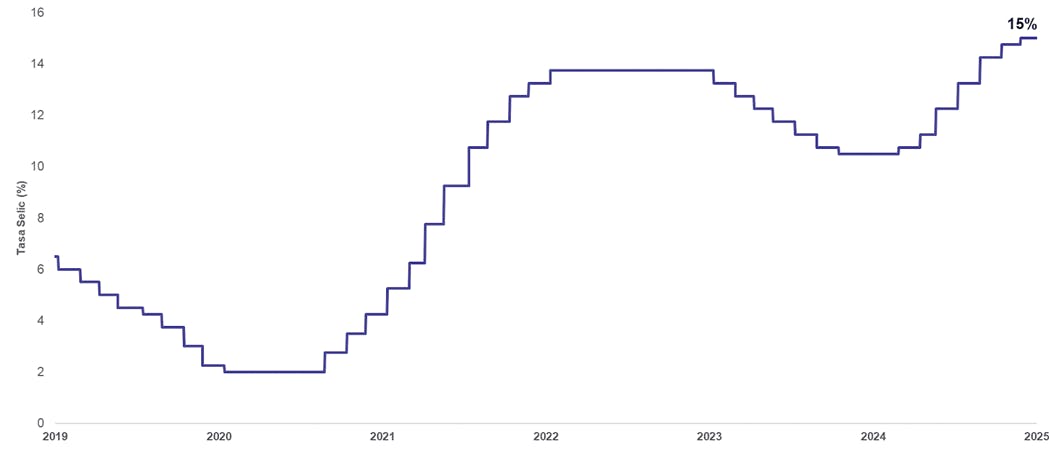

Política monetaria: tasas de interés y decisiones del Banco Central

- El Banco Central de Brasil (BCB) ha mantenido una postura monetaria contractiva, priorizando la reducción de la inflación incluso ante presiones políticas. En 2025 la tasa Selic alcanzó su nivel más alto en casi dos décadas, y el país vive una de las brechas de tasas de interés más amplias del mundo frente a economías desarrolladas.

- En junio de 2025, el BCB elevó la tasa Selic a 15,00% anual, marcando el nivel más alto desde julio de 2006. Esta decisión culminó un ciclo de seis alzas consecutivas que sumaron 425 puntos básicos desde mediados de 2024. Vale destacar que a inicios de 2024 la Selic había llegado a reducirse en el marco de la desaceleración inflacionaria, pero la tendencia se revirtió posteriormente ante el repunte de precios. La primera reunión bajo la presidencia de Gabriel Galípolo (designado por Lula) reafirmó la autonomía técnica del banco central, con un incremento de 100 pbs en enero 2025 a 13,25% para mostrar “firme compromiso” con la meta de inflación.

Gráfico. Objetivo de la tasa de fondos federales (Selic)

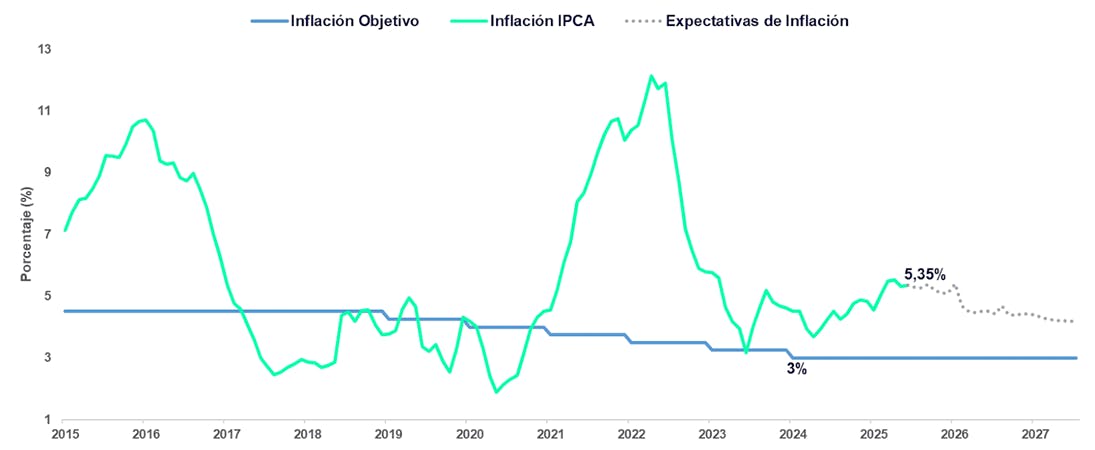

- El motivo principal de los incrementos fue la persistencia de la inflación por encima del rango objetivo. Aunque la inflación anual había bajado a 4,8% a fines de 2024, volvió a subir en 2025: a junio el IPC acumuló 5,35% anual, rebasando el techo de 4,5% del rango meta (3%-1,5%). Tanto la inflación general como la subyacente se mantienen fuera de la banda tolerada.

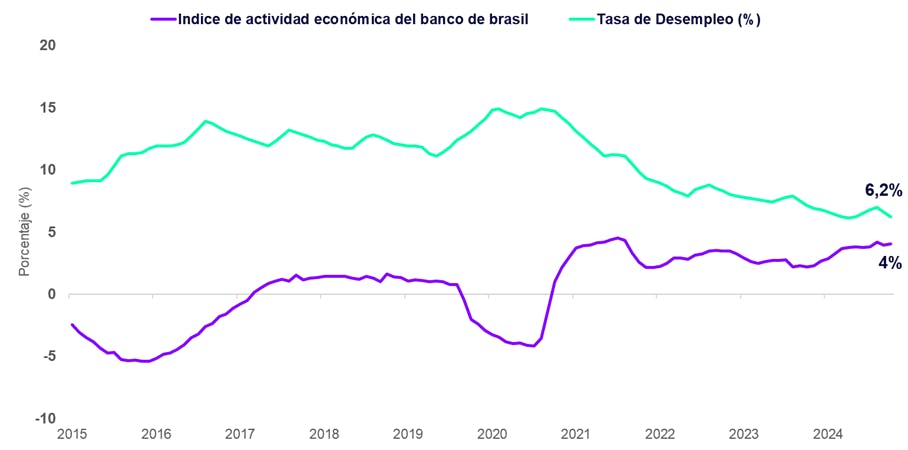

- El BCB resaltó la presencia de presiones inflacionarias de demanda interna, con actividad económica y mercado laboral más fuertes de lo previsto, además de un aumento “significativo” en las expectativas de inflación privadas para 2024-25. En este contexto, el Copom (comité de política monetaria) juzgó necesario un tono más contractivo: “la magnitud total del ciclo de ajuste estará determinada por el firme compromiso de alcanzar la meta”, señaló la comunicación oficial.

- La credibilidad antiinflacionaria se consideró clave, máxime luego de que el Banco Central incumpliera la meta de inflación por 9 meses seguidos (lo que forzó al presidente del BCB a emitir una carta explicativa).

Gráfico. Inflación e inflación objetivo

Gráfico.Tasa de Desempleo y evolución de la actividad económica

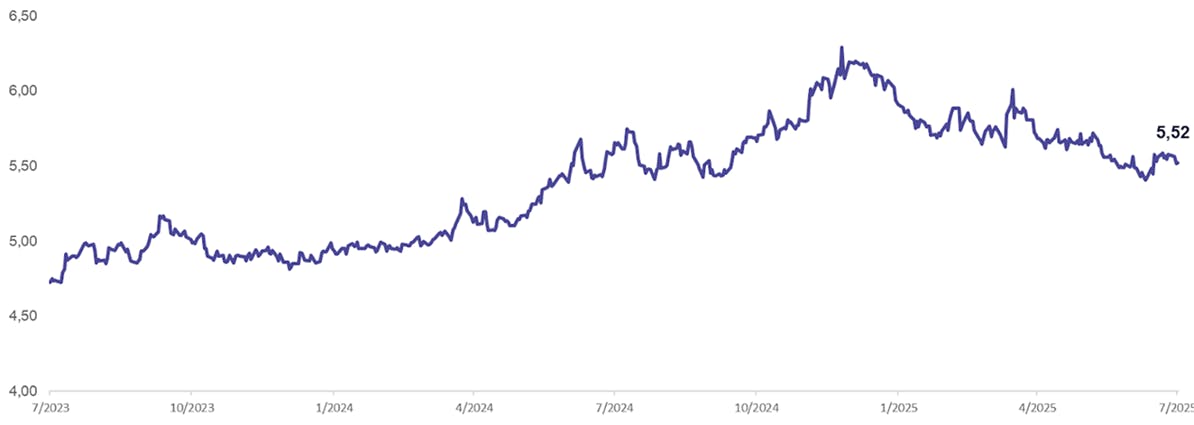

Tipo de cambio y factores externos🌐

- Durante 2024, el mercado cambiario brasileño atravesó un período de fuerte inestabilidad, con una marcada depreciación del real que llevó al tipo de cambio a alcanzar un mínimo histórico cercano a USDBRL 6,29 en diciembre. Esta dinámica fue impulsada por el creciente deterioro fiscal, señales de debilitamiento institucional —particularmente dudas sobre la independencia del Banco Central— y un clima externo desfavorable para los activos emergentes. El aumento de la percepción de riesgo derivó en salidas de capitales y una presión persistente sobre la moneda.

- Sin embargo, en lo que va de 2025, el tipo de cambio ha mostrado una recuperación gradual y una mayor estabilidad, reflejo de una combinación de factores tanto internos como externos. A nivel local, la tasa Selic en niveles máximos, producto de un ciclo de alzas agresivas iniciado anteriormente, continuó ofreciendo retornos reales atractivos, incentivando el ingreso de capitales de cartera y ayudando a contener la volatilidad cambiaria. Además, la mayor tranquilidad en torno a la independencia del Banco Central, con señales más claras de autonomía por parte de su nueva conducción, también contribuyó a recomponer expectativas de mercado.

- En el plano internacional, el cambio de tono en la política monetaria de Estados Unidos fue decisivo. El anuncio de nuevas medidas arancelarias por parte del gobierno norteamericano derivaron en una depreciación generalizada del dólar, lo que benefició a varias monedas emergentes, incluido el real brasileño.

- A pesar de esta mejora, vemos que la incertidumbre cambiaria persiste. Las tensiones fiscales continúan siendo un factor de riesgo central, especialmente ante la negativa del gobierno a implementar recortes significativos del gasto. Las expectativas del mercado reflejan esta fragilidad: la mediana de las proyecciones de analistas ubica al tipo de cambio en torno a 5,70 para fines de 2025 (actualmente en 5,52).

Gráfico. Evolución del tipo de cambio nominal (USD/BRL)

- En mayo, el gobierno intentó aumentar la recaudación mediante un decreto que subía el IOF (Impuesto sobre Operaciones Financieras) sobre ciertos créditos y operaciones, buscando evitar recortes de gasto. La medida fue duramente criticada por el Congreso y el sector financiero, lo que obligó a moderarla. Tras una disputa legal, la Corte Suprema respaldó la mayoría del decreto, preservando buena parte del ingreso esperado, pero dejando en evidencia la debilidad política del ejecutivo al depender de la justicia para sostenerlo.

Trade Electoral y Recorte de tasa Selic🔍

- Uno de los factores clave a seguir en el mercado brasileño de cara a los próximos trimestres es el descuento anticipado del ciclo electoral de 2026, fenómeno que históricamente ha sido un motor relevante para los activos locales. Este trade electoral suele comenzar a reflejarse en precios con hasta 12 meses de anticipación, por lo que podría activarse hacia el último trimestre de 2025, siendo las elecciones presidenciales en octubre de 2026. En ciclos previos con gobiernos del PT, el mercado accionario brasileño ha registrado incrementos promedio cercanos al 50% en el tercer año de mandato, impulsado por la expectativa de un cambio de rumbo hacia políticas más liberales o pro-mercado.

- A pesar de la crisis de popularidad que enfrentó Lula a comienzos de año, el repunte reciente en las encuestas y la ausencia de un candidato opositor competitivo, le otorgan algo de aire político. Según el último sondeo de Quaest en julio, la aprobación del presidente subió a 43%, mientras que la desaprobación bajó a 53%, con mejoras especialmente marcadas en el Sudeste y entre votantes de mayor nivel educativo. De todos modos, con el frente fiscal aún frágil y sin reformas estructurales a la vista, la posibilidad de un giro político en 2026 que implique mayor disciplina fiscal se perfila como el principal catalizador de mediano plazo para una revaluación del equity brasileño.

- Una política monetaria más flexible podría convertirse en un catalizador adicional para el mercado de equity brasileño. La tasa Selic, actualmente en 15%, tiene un sendero esperado de baja hacia 12,5% en 2026, lo que implicaría un recorte acumulado de 250 puntos básicos. Esta moderación de tasas podría impulsar sectores sensibles al crédito y mejorar la valuación relativa del equity. Sin embargo, también implica riesgos: una reducción acelerada podría debilitar al real, afectando los rendimientos reales para inversores extranjeros. El riesgo se amplifica si el proceso es percibido como presionado políticamente, especialmente considerando que el presidente Lula ha designado a varios miembros del comité de política monetaria, lo que genera dudas sobre la autonomía efectiva del Banco Central.

Conclusión y alternativas✅

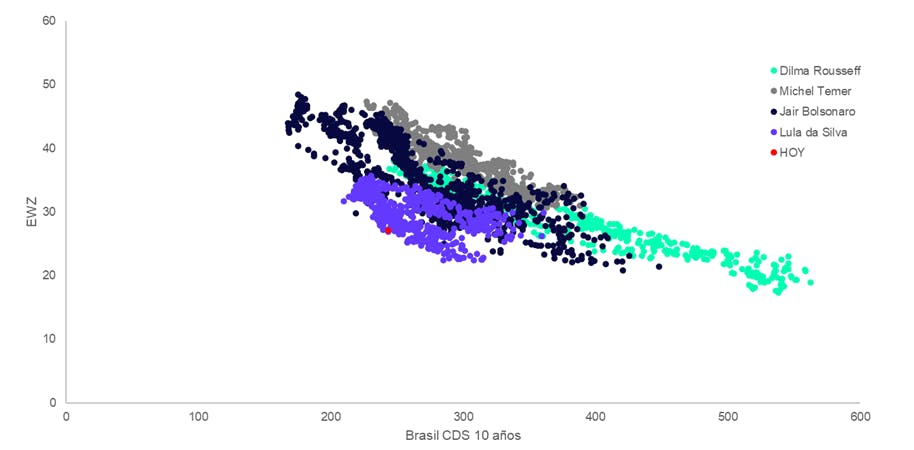

- Vemos valor en Brasil, especialmente desde una perspectiva táctica. Si bien el IBOVESPA, índice accionario local, cotiza en torno a un múltiplo P/E de 10,2x, prácticamente en línea con el promedio histórico de los últimos 10 años (10,4x), al observar la relación entre el ETF MSCI Brasil (EWZ) y el riesgo país medido a través de los Credit Default Swaps (CDS) a 10 años, se advierte que, en gobiernos anteriores y con niveles de riesgo similares a los actuales, el EWZ llegó a cotizar en niveles significativamente más altos.

Gráfico. Relación entre riesgo país y equity en Brasil bajo distintos gobiernos

- Sin embargo, este potencial de corto plazo se ve limitado por la falta de fundamentos estructurales sólidos que sostengan un caso de inversión de largo plazo. El mercado accionario brasileño nunca logró recuperar sus niveles previos a la crisis de 2008, y desde entonces ha transitado un camino errático, afectado por vaivenes políticos y desequilibrios económicos crónicos, que han impedido un desarrollo bursátil sostenido. De hecho, en términos reales, el mercado se encuentra hoy en niveles comparables a los de 2005, reflejando una trayectoria plana durante casi dos décadas.

- Hacia adelante, esperamos que las perspectivas electorales sean el principal catalizador del mercado, con una posible alternancia en el poder generando expectativas de reducción de impuestos y del gasto público, lo que podría mejorar el sentimiento inversor, pero también disparar episodios de alta volatilidad. Por estas razones, adoptamos una postura neutral respecto al mercado brasileño en su conjunto y mantenemos un enfoque táctico, sobreponderando selectivamente acciones individuales con alto potencial de revalorización, pero con flexibilidad para revisar nuestra posición a medida que se acerquen las elecciones presidenciales de octubre de 2026.

¿En qué conviene invertir?🤔

XP Inc. (XP)

- XP Inc. es una de las principales plataformas de servicios financieros de Brasil, con un modelo digital e independiente que integra productos de inversión, asesoramiento y servicios bancarios. Su escala y enfoque tecnológico la posicionan como un actor clave en el proceso de democratización financiera del país.

- La acción ofrece una propuesta de valor atractiva, respaldada por el sólido desempeño del mercado brasileño en 2025, que ha impulsado el crecimiento de activos bajo custodia y la actividad de intermediación. A pesar de este entorno favorable, XP cotiza a múltiplos muy bajos en términos relativos, destacándose un P/E de tan solo 9,2x para 2025, frente a pares globales con valuaciones sustancialmente superiores.

- Este descuento se da a pesar de presentar fundamentales sólidos, con un ROE estimado del 23% para 2025, margen operativo del 33% y margen neto del 27%, todos reflejo de un modelo eficiente y de elevada rentabilidad. La compañía muestra además crecimiento consistente de las principales métricas del negocio

Nu Holdings LTD. (NU)

- Más allá de nuestra visión táctica sobre Brasil, vemos a Nubank como una oportunidad estructural atractiva de largo plazo. La compañía combina una sólida ejecución con una propuesta de valor diferencial, destacándose por una estructura de costos extraordinariamente eficiente y altos niveles de satisfacción del cliente, lo que impulsa una baja rotación y fuerte crecimiento orgánico.

- El modelo de negocio digital le permite operar con un cost-to-serve 85% inferior al de bancos tradicionales, posicionándola con ventajas competitivas claras frente a incumbentes regionales. La compañía ha mostrado métricas de crecimiento notables, con más de 100 millones de clientes al cierre del primer trimestre de 2025, y un aumento interanual del 64% en ingresos netos por intereses (NII).

- Si bien actualmente la mayor parte de sus ingresos proviene de Brasil, vemos un enorme potencial de expansión en México, donde Nubank ya se posiciona como el segundo emisor de nuevas tarjetas de crédito y continúa ganando penetración. El enfoque prudente en originación, junto con capacidades de riesgo propias y apalancamiento tecnológico, le permiten escalar sin deteriorar su rentabilidad.

- Tomando un crecimiento proyectado de los beneficios del 47% para los próximos 3 años (estimación de Morgan Stanley), arribamos a un PEG ratio de 0,61x, por lo que mantenemos a Nubank como uno de nuestros activos favoritos de la región, dada la solidez de sus fundamentales y su valuación atractiva.

Banco Bradesco (BBD)

- Recomendamos la compra de acciones de Banco Bradesco, respaldados por una valuación atractiva y fundamentos en recuperación. Actualmente cotiza a un P/BV de 0,95x con un ROE estimado del 14% para 2025, otorgando un retorno al inversor más que atractivo.

- Somos optimistas respecto a la trayectoria de rentabilidad de la entidad, en un contexto de normalización de la morosidad, especialmente en el segmento de consumo, lo que permitiría reducir las pérdidas crediticias hacia adelante. Además, Bradesco mantiene provisiones muy superiores a los niveles históricos, lo cual representa un colchón de capital saludable que respalda un ROE sostenible a mediano plazo.

- Finalmente, una eventual relajación de la política monetaria en Brasil contribuiría a dinamizar el crédito, impulsar el crecimiento del margen financiero y generar un entorno más favorable para el negocio bancario en general.

Petrobras (PBR)

- A pesar de la volatilidad reciente en los precios del crudo y las expectativas de sobreoferta en la segunda mitad del año, la compañía continúa mostrando una fuerte generación de caja y márgenes sólidos, que le permiten navegar el entorno sin comprometer su estrategia de largo plazo.

- Actualmente, Petrobras cotiza a un EV/EBITDA de tan solo 3,4x, reflejando un notable descuento frente a sus pares internacionales. Con un rendimiento del dividendo actual de 10,7%, Petrobras se posiciona como uno de los activos más rentables de la región para quienes buscan ingresos recurrentes, con los directivos de la compañía enfocados en centrados en la devolución de valor al accionista a través del pago de dividendos. Además, el perfil operativo y financiero de la compañía se mantiene sólido, con bajo nivel de endeudamiento, eficiencia operativa y un pipeline de proyectos bien focalizado.

- Creemos que Petrobras ofrece una atractiva relación riesgo-retorno en los niveles actuales, sustentada en su fuerte generación de caja, política de dividendos generosa y valuación deprimida.

Perfil Moderado

Alternativas con Foco en Dividendos

- Además de las oportunidades tácticas previamente analizadas, presentamos una selección de acciones brasileñas que se destacan por ofrecer altos rendimientos por dividendo. Si bien mantenemos una visión prudente sobre el conjunto del mercado, estas compañías muestran sólidos flujos de caja y una posición financiera robusta, lo que les permite mantener esquemas sostenidos de distribución de utilidades.

- Estas alternativas se alinean con un perfil de inversor moderado, que buscan exposición a mercados emergentes pero con un enfoque más conservador, priorizando ingresos recurrentes por sobre apuestas de alto crecimiento. Bajo este enfoque, seleccionamos nombres en Brasil que combinan estabilidad operativa con políticas consistentes de retorno al accionista.

Ambev- Consumo Masivo (ABEV)

- Filial latinoamericana de AB InBev, es el mayor productor de bebidas de Brasil. Su portafolio incluye cervezas (Skol, Brahma, Stella Artois) y bebidas no alcohólicas. Lidera el segmento de consumo masivo, con fuerte presencia en distribución y márgenes defensivos.

- P/E: 14,5x

- Rendimiento del Dividendo Estimado: 7,2%

Vale- Materiales Básicos (VALE)

- Uno de los mayores productores mundiales de mineral de hierro y níquel. Con base en Brasil, exporta a nivel global, especialmente a China. Es un actor clave en el sector minero y una referencia en commodities vinculadas a infraestructura y transición energética.

- P/E: 7,2x

- Rendimiento del Dividendo Estimado: 7,8%

Banco Itaú-Financiero (ITUB)

- Principal banco privado de Brasil y uno de los más grandes de América Latina. Opera en banca minorista, corporativa, gestión de patrimonios y seguros. Se destaca por su escala, rentabilidad consistente y liderazgo en innovación financiera en la región.

- P/E: 9,2x

- Rendimiento del Dividendo Estimado: 7,6%

Petrobras- Oil&Gas (PBR)

- Principal banco privado de Brasil y uno de los más grandes de América Latina. Opera en banca minorista, corporativa, gestión de patrimonios y seguros. Se destaca por su escala, rentabilidad consistente y liderazgo en innovación financiera en la región.

- P/E: 9,7x

- Rendimiento del Dividendo Estimado: 10,7%

Explorá nuestros últimos reportes

Research / Alternativas de inversion argentina

Portafolios sugeridos Argentina - Julio 2025

En este informe de frecuencia mensual proponemos dos portafolios que esperamos sirvan de guía para los inversores. Cada uno de ellos se ajusta mejor a las necesidades de un inverso...

Research / Informes especiales

CEDEARs atractivos para el segundo semestre

De cara a la segunda parte del año, te proponemos alternativas de CEDEARs, destacando oportunidades tanto fuera del mercado de Estados Unidos, como también sectores específicos den...

Research / Alternativas de inversion argentina

Análisis técnico de Acciones y CEDEARs

Queremos acompañarte a tomar las mejores decisiones de inversión de forma fácil, rápida y clara. Por eso, te acercamos señales de compra y venta de Acciones argentinas y empresas d...

Maximiliano A. Donzelli

Head de Estrategia & Trading

Damián Vlassich

Team Leader de Estrategias de Inversión

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión

Thiago Marino

Estratega de Inversión

Este reporte tiene el solo propósito de brindar información, y en él solo se vierten opiniones respecto de las cuales el usuario o cliente podrá estar o no de acuerdo. Este reporte no constituye una oferta o recomendación de compra o venta de los instrumentos financieros mencionados. Asimismo, este reporte no tiene en cuenta los objetivos de inversión y/o la situación financiera de ninguna persona en particular, y por lo tanto los instrumentos mencionados en el mismo podrían no ser adecuados para su perfil de inversor. Los asesores financieros relacionados a invertirOnline.com pueden ofrecer sus opiniones o perspectivas concernientes a lo apropiado de la naturaleza de determinadas estrategias de inversión; sin embargo, es finalmente el usuario o cliente el responsable último de las decisiones de inversión que adopta, debiendo estar tales decisiones basadas únicamente en sus circunstancias económicas, objetivos financieros, tolerancia al riesgo y necesidades de liquidez personales. Las inversiones en activos financieros y otros productos conllevan riesgos, incluyendo la pérdida de capital significativa. Los riesgos incluyen pero no están limitados a: riesgo de tasa de interés, riesgos de liquidez, de tipo de cambio y el riesgo específico de la empresa y/o sector. Este documento contiene información histórica y prospectiva. Los rendimientos pasados no son garantía o indicativo de resultados futuros. Todos los precios, valores o estimaciones generadas en este reporte (excepto aquellos identificados como históricos) son con fines indicativos. Todos los datos y manifestaciones utilizados en este reporte (incluyendo, sin limitación, expresiones tales como "Compra fuerte”/"Compra"/"Mantener"/"Venta"/"Venta fuerte", etc., en adelante las “Expresiones Bursátiles”) no deben considerarse como recomendación de compra o venta de los instrumentos financieros mencionados. Las Expresiones Bursátiles son manifestaciones o expresiones de uso habitual en el mercado bursátil, que responden a estimaciones respecto a valores mínimos y/o máximos de un determinado papel o instrumento, por lo cual no pueden considerarse bajo ningún concepto recomendaciones o llamados a la acción de operar un determinado papel. Todo lo establecido en este reporte, está basado en fuentes que se consideran confiables y de buena fe, pero no implican garantía implícita ni explícita de su precisión y completitud.