Mánager de Estrategias de Inversión

IOL Empresas

Claves financieras para potenciar tu empresa📈

5.09.2024

En este informe semanal te vamos a ofrecer un análisis claro y conciso de la situación económica actual, con un enfoque especial en las Empresas.

Aspectos Clave🔍

- Frente a una expectativa de inflación más persistente por parte del mercado que a principios de agosto, y una dinámica de acumulación de reservas que se puede ver influenciada en el corto plazo por una mayor demanda, es más importante que nunca tener en cuenta el contexto macroeconómico para posicionar las inversiones financieras de las empresas.

- Desde el equipo de Estrategias de Inversión de IOL, recomendamos posicionarse en las letras en pesos con vencimiento en septiembre de 2024 y marzo de 2025 (hemos optado por alargar el plazo en esta última letra), que permiten posicionarse frente a una posible baja de la inflación, y favorecen el manejo de liquidez.

- Asimismo, los bonos CER 2026 ofrecen rendimientos reales atractivos (en especial TX26), mientras que el bono CER T4X4 se presenta como una opción para mantener plazo corto y capturar la inflación de agosto, que se espera este cercana al 4%.

Cartera Propuesta💼

Contexto Macroeconómico🌐

- Este miércoles 28 de agosto se realizó la licitación quincenal del Tesoro Nacional, donde se adjudicó un total de $4,47 billones de pesos, habiendo recibido ofertas por $4,84. El 30 de agosto vencían $3,61 billones, correspondientes a la letra S30G4 y el dual TDG24; esto dejó un financiamiento neto del Tesoro de $0,86 billones, donde el Tesoro pudo haber optado por adelantar vencimientos frente a septiembre.

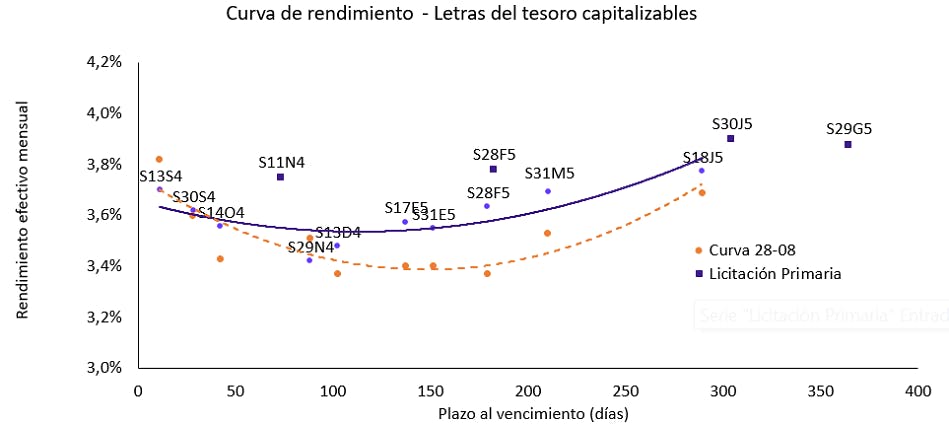

- Se emitieron tres LECAPs con vencimiento en noviembre 2024, y junio y agosto de 2025, sumadas a la reapertura de la letra de febrero 2025. Las tasas variaron entre 3,75% a 3,90% de TEM. El Tesoro otorgó un premio frente a las tasas del mercado secundario, mientras que al día siguiente la reacción del mercado fue negativa para la parte larga de la curva de LECAPs, las cuales descomprimieron sus tasas un 0,3% mensual en promedio.

- Septiembre es un mes cargado de vencimientos para el Tesoro por las letras S13S4 y S30S4; van a vencer un total de $14,1 billones, incluyendo el bono USD linked. Van a haber dos fechas de licitación, una el 11 de septiembre y la otra el 26 de septiembre. Estas licitaciones podrían ser buenas oportunidades para conseguir rendimientos por encima del mercado secundario.

- El próximo lunes, el Gobierno reducirá en 10 puntos porcentuales el Impuesto PAIS, según anunció Caputo el martes 29 de agosto. Dadas las declaraciones anteriores del Presidente y del Ministro, se da por sentado que el tipo de cambio oficial continuará en $950 y el tipo de cambio para importadores bajará a $1.021. Así, el Gobierno, en línea con su discurso del último tiempo, le dará prioridad total a desacelerar la inflación lo más rápido posible, aunque el impacto que puede tener la baja de este impuesto en la inflación es cuanto menos difuso; si bien está más que claro que es un movimiento desinflacionario. Por un lado, es cierto que se abarata el tipo de cambio al que los importadores pueden acceder. Sin embargo, esto no implica que la transferencia a los precios va a ser directa, sino que depende de varios factores.

- El BCRA cierra un mes con compras netas por 373 millones de dólares (este viernes tuvo ventas por 238 millones, en lo que tuvieron que ver los pagos de servicios de PBA y operaciones con los bancos, que se suelen revertir a principios de mes); algo que no ocurría desde mayo. Este resultado parece optimista a primera vista, aunque hay que tener en cuenta que pudo estar influenciado por una disminución de la demanda de divisas por parte de los importadores, a la espera de la anunciada baja en el impuesto PAIS, y también una liquidación de exportadores que mantuvo un buen ritmo en el mes de agosto.

- Sin embargo, nuestra visión no es tan optimista de cara a los próximos meses, dada la mayor demanda de importadores que pueda aparecer, y sobre todo los pagos de importaciones. Acá hay que distinguir entre importaciones devengadas e importaciones pagadas; en un país donde todo fluye normalmente, no debería haber grandes distinciones entre ambas. Sin embargo, dado el cambio en los plazos del pago de importaciones (anteriormente eran de 4 cuotas mensuales, hoy en día son 2 cuotas mensuales), esperamos que septiembre, octubre y noviembre sean meses de mayor demanda de divisas en el MULC. Todo esto se suma a la propia estacionalidad de compra y venta de reservas, que suele dejar al BCRA como vendedor neto en la segunda mitad del año.

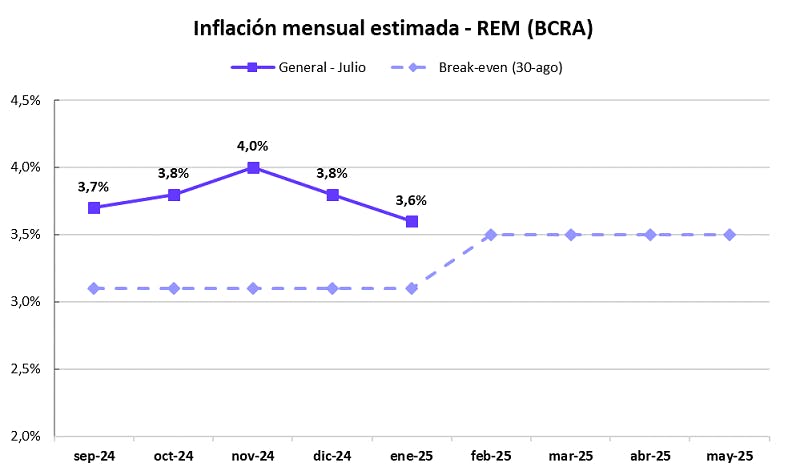

- En cuanto a la inflación de agosto se espera, en base a las mediciones de alta frecuencia, que la variación del IPC se mantenga en torno al 4% mensual. Esta visión fue confirmada por el Ministro Caputo quién aclaró en un programa de radio que la inflación de agosto “va a estar cercana a la de julio”. En la misma entrevista aseguró que la inflación de septiembre va a ser más baja, y que van a haber nuevas medidas que busquen desacelerar la inflación.

Contexto de Mercado📈

- En el mercado de pesos, los precios de la curva de LECAPs (tasa fija) tuvo aumentos en promedio del 0,9% para la parte media, y 0,6% en la parte larga de la curva en sus precios. El mercado ya no se encuentra tan optimista en cuanto a la inflación, y por el momento, la noticia de la baja del impuesto PAIS no tuvo efecto sobre el mercado de tasa fija. Lo que sí tuvo impacto en la curva de LECAPs fue la licitación del miércoles 28, donde se convalidaron tasas superiores a las del mercado secundario, pero inferiores a las que había emitido en la anterior licitación.

- Frente a esto, el mercado experimentó un proceso de reacomodamiento de las tasas en la parte más larga de la curva. En caso de contar con liquidez de muy corto plazo (2 semanas), preferimos la letra S13S4 frente a una caución, dado su mayor rendimiento.

- Por el lado de la curva CER (ajustable por inflación), esta semana su performance fue positiva, con subas en promedio de 1,7% en la cotización (luego de tres semanas con fuerte suba de precios). El tramo de más largo plazo cierra el mes siendo el principal beneficiado por la compresión de tasas reales, con subas mensuales de 10% en el TX26, y de hasta 18% en el DICP. Los indicadores de inflación de alta frecuencia antes mencionados, mantienen nuestra visión positiva sobre la curva CER, y es esperable que mientras la inflación no converja hacia niveles menores continúe la demanda por este tipo de cobertura.

- Las tasas de inflación que igualan los rendimientos de las letras con los bonos CER (break-even) no tuvieron modificaciones respecto a la semana anterior y se posicionan en torno al 3% para estos últimos meses del año, mientras que para el año que viene se espera una inflación más cercana al 3,5% mensual. Cabe aclarar que la noticia de la baja del impuesto PAIS no tuvo impacto sobre las expectativas de inflación del mercado.

- En agosto, la curva soberana en dólares tuvo un repunte significativo en los últimos días, llevando el riesgo país a su nivel más bajo en dos meses a 1,433 puntos, con los bonos globales, especialmente el GD35 y el GD38, subiendo hasta un 10%. Por su parte la curva de BOPREALES también tuvo aumentos; en particular el BPY26 tuvo una suba del 9% en dólares, comprimiendo su tasa desde 25% anual hasta 19% anual. Este aumento coincide con el mejor mes de acumulación de reservas desde mayo, lo que ha impulsado los precios de los bonos.

- Existe una fuerte correlación inversa entre las reservas netas del BCRA y el riesgo país desde la llegada del nuevo gobierno, y será clave ver cómo la acumulación de reservas y medidas como la reducción del Impuesto PAIS influyen en esta dinámica.

Estrategia♟️

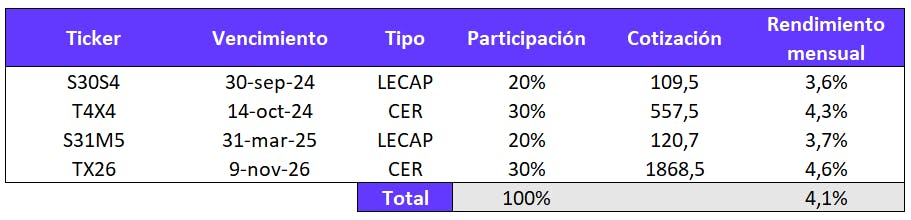

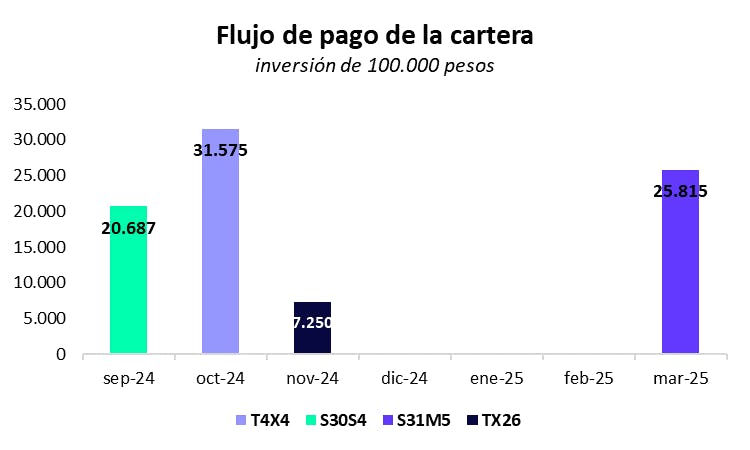

- Frente a una expectativa de inflación más persistente por parte del mercado continuamos optando por mantener una mayor preponderancia en activos ajustables por inflación, asignando un total del 60% a estos títulos. El T4X4 y el TX26 son los elegidos.

- El rendimiento del primero es sensible solamente a la inflación del mes de agosto dado su vencimiento el 14 de octubre; con una estimación de la inflación de agosto en 4,0%, el rendimiento mensual efectivo de este bono sería de 3,9%, por encima de la LECAP correspondiente a octubre. Por su parte, vemos valor en el TX26 por su tasa real positiva en torno el 7,5%, y su esquema de amortización en cuotas semestrales comenzando este año.

- Asignamos el restante 40% de la cartera a Letras del Tesoro capitalizables, que nos ayudarán a mantener equilibrada la cartera, y facilitan el manejo de la liquidez de corto plazo. Dentro de este grupo, decidimos alargar el vencimiento de la S13S4 hacia fin de mes, con la S30S4, que seguirá cumpliendo la función de reducir la duración de la cartera y con ello el riesgo.

- A su vez, vimos que posterior a la licitación de este miércoles de produjo un reacomodamiento de la curva de LECAPs que dejó más atractiva la idea de alargar duración en el año 2025. De esta forma, rotamos la S31E5, con vencimiento en enero, hacia su par con vencimiento en marzo (S31M5). Esta letra busca asignar un porcentaje a una fuerte desinflación en los próximos 6 meses, beneficiándonos por la posible compresión de tasa.

- Continuamos considerando poco atractivo el rendimiento de las letras entre octubre y diciembre, mientras que extenderse hasta junio de 2025 puede agregar riesgo innecesario al portafolio. El rendimiento proyectado de la cartera en el próximo mes es de 4,1%.

- Finalmente, para aquellos inversores que requieran tener una protección ante una suba mayor del Tipo Cambo oficial (escenario que consideramos baja probabilidad hasta fin del año 2025) alternativamente podría sumar el FCI AdCap Moneda (CONRETO) que invierte en títulos públicos ajustados por el tipo de cambio oficial, así como también en obligaciones negociables de empresas; este fondo está rindiendo devaluación +3% anual.

Explorá nuestros últimos reportes

Research / Informes especiales

¿Por qué vender el BPJ25 y comprar el BPY26?

En el presente análisis se plantea la estrategia de venta del BOPREAL vencimiento 2025 cuyo símbolo es BPJ25 y compra del vencimiento 2026 cuyo símbolo es BPY26.

Research / Alternativas de inversion argentina

Portafolios sugeridos Argentina - Septiembre ...

En este informe de frecuencia mensual proponemos dos portafolios que esperamos sirvan de guía para los inversores. Cada uno de ellos se ajusta mejor a las necesidades de un inverso...

Research / Alternativas de inversion argentina

Análisis técnico de Acciones y CEDEARs

Queremos acompañarte a tomar las mejores decisiones de inversión de forma fácil, rápida y clara. Por eso, te acercamos señales de compra y venta de Acciones argentinas y empresas d...

Maximiliano A. Donzelli

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión

Thiago Marino

Estratega de Inversión

Este reporte tiene el solo propósito de brindar información, y en él solo se vierten opiniones respecto de las cuales el usuario o cliente podrá estar o no de acuerdo. Este reporte no constituye una oferta o recomendación de compra o venta de los instrumentos financieros mencionados. Asimismo, este reporte no tiene en cuenta los objetivos de inversión y/o la situación financiera de ninguna persona en particular, y por lo tanto los instrumentos mencionados en el mismo podrían no ser adecuados para su perfil de inversor. Los asesores financieros relacionados a invertirOnline.com pueden ofrecer sus opiniones o perspectivas concernientes a lo apropiado de la naturaleza de determinadas estrategias de inversión; sin embargo, es finalmente el usuario o cliente el responsable último de las decisiones de inversión que adopta, debiendo estar tales decisiones basadas únicamente en sus circunstancias económicas, objetivos financieros, tolerancia al riesgo y necesidades de liquidez personales. Las inversiones en activos financieros y otros productos conllevan riesgos, incluyendo la pérdida de capital significativa. Los riesgos incluyen pero no están limitados a: riesgo de tasa de interés, riesgos de liquidez, de tipo de cambio y el riesgo específico de la empresa y/o sector. Este documento contiene información histórica y prospectiva. Los rendimientos pasados no son garantía o indicativo de resultados futuros. Todos los precios, valores o estimaciones generadas en este reporte (excepto aquellos identificados como históricos) son con fines indicativos. Todos los datos y manifestaciones utilizados en este reporte (incluyendo, sin limitación, expresiones tales como "Compra fuerte”/"Compra"/"Mantener"/"Venta"/"Venta fuerte", etc., en adelante las “Expresiones Bursátiles”) no deben considerarse como recomendación de compra o venta de los instrumentos financieros mencionados. Las Expresiones Bursátiles son manifestaciones o expresiones de uso habitual en el mercado bursátil, que responden a estimaciones respecto a valores mínimos y/o máximos de un determinado papel o instrumento, por lo cual no pueden considerarse bajo ningún concepto recomendaciones o llamados a la acción de operar un determinado papel. Todo lo establecido en este reporte, está basado en fuentes que se consideran confiables y de buena fe, pero no implican garantía implícita ni explícita de su precisión y completitud.